- Vous êtes ici:

- Accueil

- Portefeuille de titres

Pourquoi et comment construire et gérer un portefeuille de titres ?

Qu’est-ce qu’un portefeuille de titres ?

Un portefeuille de titres est un ensemble d’actifs financiers détenus par une personne physique ou une personne morale. Ces titres peuvent être des actions, des obligations, des OPC, mais aussi des produits plus complexes comme des produits dérivés, des options à terme, des matières premières, des devises…

Pourquoi détenir un portefeuille de titres ?

Un portefeuille de titres est un investissement, un investissement financier. En conséquence, son objectif est la recherche de rendement. Investir, c’est en effet « Placer des capitaux dans quelque chose en vue d’en tirer un bénéfice ».

Cet investissement étant risqué, il doit s’entendre à long terme. Il est fortement déconseillé d’investir dans un portefeuille avec un horizon de court terme ou de moyen terme.

Par ailleurs, le rendement recherché du portefeuille ne sera pas forcément le rendement maximal. Il s’agit de faire fructifier ce portefeuille de valeurs en recherchant le rendement adapté au profil de risque et aux objectifs de son détenteur.

Où loger un portefeuille de titres ?

Les actifs financiers peuvent être détenus au sein de différentes enveloppes. Il s’agit le plus souvent d’un compte titres, d’un PEA, ou d’une assurance vie, mais vous pouvez aussi loger des actifs financiers au sein d’un PER (Plan Epargne Retraite) ou d’un PEE (Plan d’Epargne Entreprise). Le choix de l’enveloppe dépendra de différents critères : les supports disponibles, la disponibilité, la fiscalité… Ainsi, vous privilégierez le compte titres ou un PEA si vous souhaitez un portefeuille d’actions. En revanche, l’assurance vie est particulièrement adaptée pour un portefeuille d’OPC.

La loi de finance 2018 a fortement modifié la fiscalité de l’assurance-vie, du PEA et du compte-titres, en instaurant la flat tax et en décidant d’une hausse de la CSG.

Si la taxation des contrats d’assurance vie de moins de huit ans a diminué et conserve ses avantages en termes de transmission, c’est le compte titres qui a le plus bénéficié de ces évolutions : alors qu’auparavant certains contribuables pouvaient être fiscalisés jusqu’à plus de 60 % de leurs revenus, la flat tax permet de redescendre à un taux global de 30 %. Quant au PEA, il conserve l’intégralité de ses spécificités fiscales, et notamment sa fiscalité dégressive en fonction de sa date d’ouverture.

Comment construire un portefeuille de titres ?

Un portefeuille de titres peut être caractérisé par son rendement et son risque. Construire un portefeuille, c’est rechercher le couple rendement-risque adapté à son détenteur.

Dès lors que le rendement et le risque sont positivement liés (il n’existe pas de placement sans risque avec un rendement élevé), il conviendra d’arbitrer entre le rendement et le risque. Plus l’investisseur recherchera la sécurité (l’absence de risque), plus il devra le payer en limitant ses perspectives de rendement. A l’inverse, plus l’investisseur recherchera un rendement élevé, plus il devra accepter le risque de n’y parvenir qu’à long terme.

source : lafinancepourtous IEFP

Comment déterminer le « bon » couple rendement-risque ?

Le couple rendement risque qui correspond à un investisseur est généralement déterminé en deux étapes.

Une première étape consiste à définir le profil de risque. Cette étape s’effectue généralement à partir de questionnaires. Si ces questionnaires doivent évaluer la tolérance au risque, il est aussi important qu’ils tiennent compte des objectifs poursuivis (se constituer un capital, transmettre…) et l’horizon de placement.

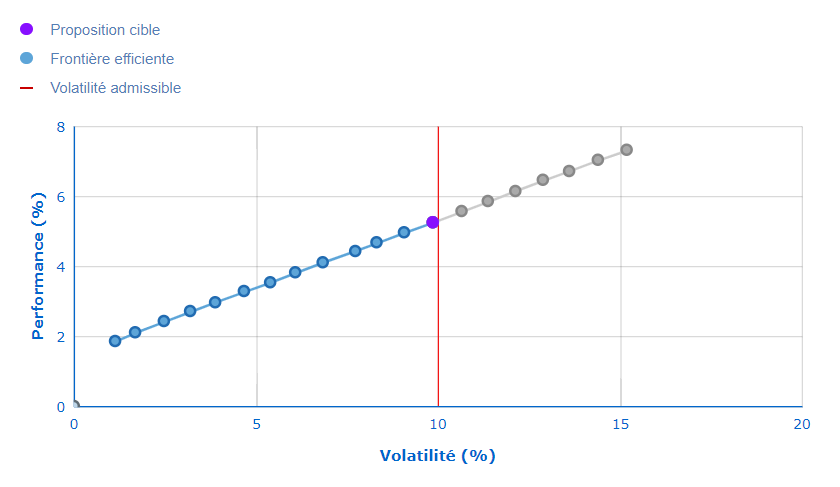

La seconde étape vise à formaliser la relation entre le rendement et le risque, la plupart du temps en retenant la notion de « frontière efficiente ». Il s’agit ensuite de choisir un portefeuille se trouvant sur cette courbe, sous contrainte qu’il respecte la volatilité maximale acceptable par l’investisseur.

Frontière efficiente, volatilité admissible et coupe rendement-risque

La proposition cible représente le rendement le plus élevé, compte tenu de la volatilité (le risque) admissible.

La Théorie Moderne de portefeuille et la frontière efficiente

La Théorie Moderne de Portefeuille postule que les investisseurs sont rationnels et qu’ils utilisent la diversification pour optimiser leurs portefeuilles.

- L’investisseur rationnel préfère, à espérance de rendement égale, le portefeuille présentant le risque attendu le moins élevé.

- Il préfère également, à risque attendu égal, le portefeuille présentant l’espérance de rendement la plus élevée.

- l’investisseur rationnel sait qu’il doit accepter un risque supérieur pour obtenir un rendement supérieur, et il n’acceptera plus de risque qu’à la condition d’avoir une espérance de rendement supérieure.

La Théorie Moderne de Portefeuille modélise le rendement d’un actif comme une variable aléatoire, un portefeuille étant une combinaison pondérée d’actifs. Elle postule que les préférences de l’investisseur en termes de risque et de rendement peuvent être décrites par une fonction quadratique et que seuls le rendement et la volatilité attendus lui importent.

La frontière efficiente et ses limites

Les portefeuilles offrant le plus haut rendement attendu pour chaque niveau de risque forment une courbe appelée « frontière efficiente ». Tout portefeuille sur cette frontière est qualifié d’efficient car à risque constant, aucune autre combinaison n’offre une espérance de rendement supérieure et à espérance de rendement constante, aucune autre combinaison n’offre une espérance de risque inférieure.

Les données d’entrée utilisées pour construire la frontière efficiente constituent la principale faiblesse du modèle : en effet, pour alimenter les calculs, il faut spécifier des rendements attendus par classe d’actifs et cet exercice de prévision est difficile, voire aléatoire sur le court terme. La plupart des méthodes utilisent les données historiques de rendement par classe d’actifs et les ajustent en fonction des anticipations des analystes. Les différences entre les rendements attendus et les rendements réels pouvant être ponctuellement très importantes (notamment sur le court terme), l’évolution du portefeuille réel peut s’éloigner sensiblement des hypothèses utilisées. Autre faiblesse, mais moins importante, les corrélations entre les différentes classes d’actifs peuvent également différer à court terme par rapport aux moyennes historiques et bouleverser le risque du portefeuille.

Ces limitations étant posées, la frontière efficiente a pour immense mérite de fixer un cadre rigoureux à la construction de portefeuille, notamment en matière de choix d’une allocation d’actifs : différents chercheurs depuis 20 ans ont montré qu’en moyenne l’allocation d’actifs est le facteur déterminant de la performance d’un portefeuille. Les autres sources de performance (la sélection des titres et le market timing, visant à modifier l’allocation d’actifs dans le but de dépasser la performance de l’indice de l’allocation initiale) ont une contribution moyenne moins importante, voire négative selon certaines sources, à la performance du portefeuille.

Source : Quantalys

Après la construction, le suivi

La construction d’un portefeuille n’est pas suffisante pour obtenir un portefeuille performant à long terme. Il est impératif de suivre et d’assurer une bonne gestion financière de son portefeuille.

Pourquoi gérer son portefeuille ?

- Parce qu’une gestion des risques du portefeuille est indispensable. Le risque de chaque titre du portefeuille est susceptible d’évoluer. Par ailleurs, le risque global du portefeuille se modifie en raison des évolutions différenciées des différents titres.

- Parce que vous devez gérer votre portefeuille en fonction de votre cycle de vie et de l’évolution de vos objectifs.

Si vous ne suivez pas votre portefeuille, il s’écartera tôt ou tard de votre profil de risque. Par ailleurs, vous subirez de plein fouet les crises qui ne manqueront pas d’apparaître sur votre horizon de placement.

Suivre son portefeuille de manière régulière est donc impératif si vous voulez qu’il reste cohérent avec votre tolérance au risque et qu’il vous délivre un rendement significativement supérieur à celui des placements sans risque.

Il existe plusieurs modes de gestion pour un portefeuille de titres. La gestion d’un portefeuille peut être libre ou prise en charge par un professionnel de la gestion privée. Si l’investisseur fait appel à un professionnel, il peut choisir entre :

- La gestion conseillée : le détenteur du portefeuille bénéficie des conseils d’un spécialiste mais pilote lui-même son portefeuille.

- La gestion pilotée consiste à confier à un professionnel la gestion du portefeuille selon une orientation déterminée préalablement (défensive, offensive…).

- La gestion sous mandat où un gérant prend en charge la gestion complète du portefeuille en respectant le couple rendement/risque fixé par le client. Elle en pratique proche de la gestion pilotée puisque vous trouvez généralement des mandats de type prudent équilibré ou dynamique.

La gestion pilotée et la gestion sous mandat sont deux modalités où l’investisseur délègue entièrement son contrat à un gestionnaire. Avant d’y adhérer, assurez-vous que la société de gestion qui s’occupera de votre portefeuille a bien reçu un agrément de l’Autorité des marchés financiers (AMF) qui atteste qu’il s’agit bien d’un spécialiste de la gestion d’actifs.