Assurance habitation : les nouveaux usages qui bousculent les garanties classiques

par François-Julien Piteau | Autres

Colocation, télétravail, location saisonnière : nos logements changent, les contrats d’assurance doivent suivre. Lire la suite

par François-Julien Piteau | Autres

Colocation, télétravail, location saisonnière : nos logements changent, les contrats d’assurance doivent suivre. Lire la suite

par Arnaud Sylvain | Economie

Un constat s’impose : les cryptomonnaies ne reposent sur rien d’autre qu’une croyance collective. Une croyance qui, à elle seule, détermine leur prix, leur légitimité et leur pérennité. Lire la suite

par François-Julien Piteau | Autres

L’ouverture d’un compte bancaire professionnel est une étape essentielle pour gérer efficacement son activité. Est-ce obligatoire ? Cette ouverture peut-elle se faire 100 % en ligne ? Quel est sont coût ? Comment choisir la meilleure offre pour son entreprise ? Lire la suite

par Arnaud Sylvain | Autres

Et si la qualité de nos réussites dépendait moins de ce que nous maîtrisons que de ce que nous acceptons de risquer ? Lire la suite

par Arnaud Sylvain | Assurance-vie

Il n’existe ni âge minimum ni âge maximum pour ouvrir une assurance vie. Lire la suite

par Arnaud Sylvain | Economie

Soutenir une activité, transmettre une vision, défendre des valeurs : l’investissement est un engagement aux multiples visages. Lire la suite

par François-Julien Piteau | Allocation d'actifs

L’investissement en private equity séduit de plus en plus d’investisseurs cherchant des rendements potentiellement élevés. Alors que nombreux sont ceux qui connaissent déjà l’investissement en bourse, le capital-investissement reste souvent entouré de mystère. Est-ce réservé aux grandes fortunes ? En réalité, ce type d’investissement offre des opportunités à divers profils d’investisseurs. Lire la suite

par François-Julien Piteau | Allocation d'actifs

Il n’est pas rare de devoir faire face à des dépenses imprévues ou d’avoir besoin de financer un projet. Dans ces situations, le crédit à la consommation apparaît comme une solution pratique et accessible. Avant de souscrire un tel crédit, il est crucial de bien comprendre en quoi il consiste, quels sont ses avantages et ses inconvénients, et comment le souscrire. Lire la suite

par François-Julien Piteau | Assurance-vie

L’assurance vie ne se cantonne pas aux préoccupations patrimoniales des seniors ou des contribuables fortunés. Dans une période où les instruments d’investissement se multiplient sans toujours garantir sécurité ni lisibilité, l’assurance vie continue de se démarquer. Lire la suite

par François-Julien Piteau | Allocation d'actifs

Vous cherchez à optimiser vos investissements avec des produits structurés ? Alors il est crucial de comprendre les mécanismes derrière ces instruments financiers complexes pour choisir le produit qui vous convient. Lire la suite

par François-Julien Piteau | Allocation d'actifs

L’investissement socialement responsable est un levier d’action pour encourager les entreprises à adopter des pratiques de responsabilité sociétale avancée. Investir implique inévitablement une prise de risque mais ne vous inquiétez pas, il est également possible d’épargner « responsable ». Lire la suite

par François-Julien Piteau | Autres

Que ce soit pour une maison, une voiture, ou tout autre projet, nous avons toutes et tous besoin de recourir à un crédit dans notre vie ! Si les luxembourgeois qui ont d’ores et déjà pu obtenir un premier prêt savent parfaitement comment s’y prendre, d’autres auront bien plus de difficultés à savoir comment s’y prendre. Lire la suite

par François-Julien Piteau | Autres

Se lancer dans l’entrepreneuriat est une aventure aussi exaltante qu’exigeante. C’est un parcours jalonné de défis, d’apprentissages et de réussites, où chaque étape compte. Lire la suite

par François-Julien Piteau | Economie

Les cours particuliers constituent un moyen simple et efficace de s’initier ou d’approfondir ses connaissances en économie. Faut-il se laisser tenter ? A quel coût ? Lire la suite

par François-Julien Piteau | Autres

Le décès d’un parent ou d’un proche ouvre une période de formalités longues et complexes. Mieux vaut être bien accompagné dans cette période compliquée. Lire la suite

par François-Julien Piteau | Assurance-vie

L’assurance vie luxembourgeoise attire les investisseurs en quête de sécurité, de diversification et d’optimisation patrimoniale. Ses caractéristiques la réservent néanmoins aux profils fortunés ou internationaux. Pour les autres, soit la majorité d’entre nous, elle ne présente pas plus d’avantages qu’une bonne assurance vie classique. Lire la suite

par François-Julien Piteau | Finances personnelles

Gérer son budget est essentiel si vous voulez utiliser au mieux votre argent. Mais comment faire ? Lire la suite

par François-Julien Piteau | Autres

Le rachat de diamants peut sembler complexe pour tous ceux qui n’y connaissent rien ou pas grand-chose. Cet article vise justement à vous guider à travers les étapes clés pour optimiser la valeur de rachat de vos diamants. Lire la suite

par Arnaud Sylvain | Finances personnelles

Épargner et investir sont deux comportements souvent confondus. Pourtant, ils ne répondent pas aux mêmes objectifs. Alors que l’épargne vise à « mettre de côté » et répond notamment à un besoin de sécurité, l’investissement vise la rentabilité avant tout et comporte en conséquence une part de risque et d’incertitude. C’est cette part de risque qui doit vous conduire à bien réfléchir avant d’investir. Lire la suite

par Arnaud Sylvain | Immobilier

Vous souhaitez investir dans l’immobilier avec une SCPI ? Des SCPI sans frais sont apparues récemment et suscitent l’intérêt des investisseurs, qui y voient la perspective d’un rendement plus élevé. Info ou intox ?

par Arnaud Sylvain | Immobilier

La location meublée est un mode de location qui séduit de nombreux propriétaires en raison de ses avantages fiscaux et de la demande croissante, notamment dans les grandes villes. Lire la suite

par François-Julien Piteau | Finances personnelles

Le microcrédit s’adresse à ceux qui rencontrent des difficultés pour obtenir un prêt classique. Il peut être personnel pour favoriser l’insertion sociale et professionnelle ou professionnel, pour soutenir la création ou la reprise d’entreprise. Lire la suite

par François-Julien Piteau | Immobilier

Les SCPI font souvent la une des actualités en raison de leurs belles performances. Or il existe différents moyens d’investir dans la pierre papier. Découvrez les meilleurs.

par François-Julien Piteau | Assurance-vie

L’assurance-vie est souvent utilisée pour transmettre un patrimoine en dehors des règles habituelles de la succession. Cependant, les primes versées peuvent être contestées si elles sont jugées manifestement exagérées. Pour éviter tout litige, il peut être utile de consulter un avocat succession. Lire la suite

par François-Julien Piteau | Autres

L’inscription à l’école marque une étape importante dans la vie de votre enfant. Dès la maternelle, vous devez penser garantir sa sécurité et son bien-être. Parmi ces préoccupations figure la nécessité de souscrire une assurance scolaire. Pourquoi est-il si essentiel de prévoir cette couverture dès le plus jeune âge ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Faire fructifier son argent, c’est faire un placement financier pour en récolter les fruits. Faire fructifier un capital, c’est tout simplement accroître ce capital. Pourquoi ? Comment ?

par Arnaud Sylvain | Allocation d'actifs

Un portefeuille de titres est un ensemble d’instruments financiers (actions, obligations, etc.) visant à équilibrer les risques et les rendements selon les objectifs financiers et la tolérance au risque de l’investisseur. Lire la suite

par Arnaud Sylvain | Assurance-vie

Important : Cet article ne saurait constituer une recommandation d’investissement.

Alors votre profil est certainement « défensif » et vous êtes directement concerné par l’imposition d’une part d’unités de compte de plus en plus importante dans vos versements, qui vous contraint à prendre des risques. Lire la suite

par François-Julien Piteau | Allocation d'actifs

Découvrez les réponses à cette question que nous nous posons tous. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Les produits structurés permettent d’investir dans des actions, des obligations, ou encore des indices boursiers tout en profitant d’une protection (partielle ou totale) du capital investi. Incroyable ? Lire la suite

par François-Julien Piteau | Autres

Pour protéger efficacement son épargne de l’inflation, faut-il choisir l’assurance vie ou les livrets réglementés, tels que le livret A, le livret de développement durable et solidaire (LDDS) ou le livret d’épargne populaire (LEP) ? Lire la suite

par Arnaud Sylvain | Economie

La facture est un document essentiel dans nos économies qui cherchent à tout mesurer et à tout tracer. Découvrez son histoire. Lire la suite

par Arnaud Sylvain | Economie

Les licornes, créatures mythiques qui captivent l’imaginaire depuis des siècles, sont devenues un phénomène bien réel dans le monde de la finance et de la technologie. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Les métaux précieux sont rares et utiles. Pour autant, y investir n’offre aucune garantie de succès. Qui sont-ils ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Le Bitcoin est né en réaction contre le capitalisme financier. Or paradoxalement les ETF Bitcoin l’intègrent dans le système qu’il cherchait à dépasser. Cette évolution pose la question de l’avenir de l’idéal décentralisé du Bitcoin. Lire la suite

par Arnaud Sylvain | Finances personnelles

Si vous avez des fonds dont vous n’avez pas besoin immédiatement et que vous souhaitez les placer sans risque, n’hésitez plus. Ouvrez un compte à terme. Lire la suite

par Arnaud Sylvain | Economie

Les bulles spéculatives semblent inhérentes au capitalisme. Comment se forment-elles ? Est-il possible de les identifier ? De les éviter ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Le S&P 500 reflète la santé économique et financière des plus grandes entreprises de la première économie mondiale. Il a toute sa place (mais pas plus) dans votre portefeuille. Lire la suite

par Arnaud Sylvain | Assurance-vie

L’assurance vie vous permet de faire fructifier votre épargne au sein d’une enveloppe fiscale favorable bénéficiant en plus d’avantages successoraux substantiels. Comment choisir parmi les nombreux contrats qui existent ? Lire la suite

par Arnaud Sylvain | Finances personnelles

La comparaison entre le taux du livret A et le(s) taux du fonds en euros revient à chaque modification de taux de l’un ou de l’autre. Faut-il vraiment s’y intéresser ? Non, car le taux du Livret A comme celui du fonds en euros ne présentent qu’un intérêt limité. Ce ne sont pas des paramètres qui doivent guider vos investissements. Lire la suite

par Arnaud Sylvain | Immobilier

Les prix de l’immobilier restent élevés, surtout compte tenu de taux d’intérêt qui mordent sur le pouvoir d’achat immobilier. Quelles sont les alternatives à l’investissement dans l’immobilier locatif ? Lire la suite

par Arnaud Sylvain | Finances personnelles

Lorsque vous placez votre argent pour le faire fructifier sur les marchés financiers, deux choix s’offrent à vous : spéculer ou investir. Comment choisir ? Lire la suite

par Arnaud Sylvain | Finances personnelles

Le rendement est généralement le principal argument mis en avant pour vanter les performances d’un placement financier. Il en existe pourtant d’autres tout aussi importants tels que la sécurité et la liquidité. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Les obligations convertibles sont un produit hybride et asymétrique, qui permettrait de profiter de la hausse d’une action tout en étant protégé en cas de baisse. La promesse est belle mais qu’en est-il réellement ? Lire la suite

par Arnaud Sylvain | Finances personnelles

Si vous avez de l’argent à placer, vous vous êtes forcément posé cette question : Quel est le meilleur placement ? La question est simple mais la réponse est multiple. Lire la suite

par Arnaud Sylvain | Assurance-vie

Si vous voulez que votre contrat d’assurance vie vous rapporte vraiment, vous devrez prendre des risques. Cela implique-t-il pour autant de perdre de l’argent ? Non. Lire la suite

par Arnaud Sylvain | Finances personnelles

Un placement ne se limite pas à ce qu’il vous rapporte. Vous devez aussi tenir compte de ce qu’il peut vous coûter et vous assurer que les risques que vous prenez sont compatibles avec votre sensibilité au risque. Mais au fait, quels sont ces risques ?

par Arnaud Sylvain | Allocation d'actifs

Les actions vous permettent d’entrer au capital des entreprises et d’être ainsi au cœur de l’activité économique. Lire la suite

par Arnaud Sylvain | Finances personnelles

Les investisseurs débutants commettent souvent les mêmes erreurs lorsqu’ils décident de placer leur argent sur les marchés financiers. Découvrez lesquelles et comment les éviter. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Les fonds thématiques à gestion active rencontrent un franc succès, et c’est parfois mérité. Les ETF thématiques sont en revanche bien moins convaincants. Chacun son rôle. Lire la suite

par Arnaud Sylvain | Assurance-vie

L’assurance vie est un placement populaire qui a de multiples avantages. Mais connaissez-vous ses inconvénients ? Lire la suite

par Arnaud Sylvain | Finances personnelles

Vous voulez protéger votre épargne ? Découvrez les meilleurs placements sans risque. Lire la suite

par Arnaud Sylvain | Assurance-vie

Un portefeuille d’ETF au sien d’un contrat d’assurance vie est une option sérieuse pour bien préparer sa retraite. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Les placements financiers utilisent un vocabulaire spécifique. Voici quelques définitions qui vous permettront de mieux les appréhender. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Il existe différent moyens d’investir dans des actions cotées à la Bourse de Paris. Parmi eux, privilégier un ETF CAC 40 est une solution simple et peu coûteuse. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

L’or est un actif qui ne laisse pas indifférent. Valeur refuge ou « relique barbare », est-il intéressant d’en inclure dans son portefeuille sous forme d’or papier ? Lire la suite

par Arnaud Sylvain | Assurance-vie

bonne nouvelle, les sommes déposées sur votre contrat d’assurance vie ne sont pas bloquées 8 ans. Vous pouvez les récupérer quand vous le souhaitez grâce au rachat. Comment se passe un rachat d’assurance vie ? Lire la suite

par Arnaud Sylvain | Assurance-vie

L’assurance vie est un placement prisé des épargnants et des investisseurs qui peut néanmoins se révéler coûteux. Heureusement, des solutions simples existent pour réduire les multiples frais tout en améliorant les performances.

par Arnaud Sylvain | Allocation d'actifs

Tout le monde connaît le CAC 40. Largement commenté dans les médias, c’est l’indice phare de la Bourse de Paris. Mais à quoi sert-il ? Lire la suite

par Arnaud Sylvain | Finances personnelles

Vous n’investirez pas de la même façon selon que vous êtes jeune, débutant, senior, ou que vous n’avez que 1 000 euros à placer. Découvrez pourquoi. Lire la suite

par Franck Béon | Allocation d'actifs

Cet article a été publié pour la première fois sur le site d’alpha-blu. Il est reproduit intégralement avec l’autorisation de son auteur, Franck Béon. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Dans quoi investiriez-vous si vous aviez de l’argent ? Voilà une question à laquelle il est très facile de répondre… Jusqu’au jour où vous avez effectivement de l’argent. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Le golden butterfly est un Lazy Portfolio qui s’inspire du portefeuille Permanent d’Harry Browne. Ses performances méritent qu’on s’y intéresse. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Note : cet article ne constitue pas une recommandation d’investissement.

Le calcul du rendement de différentes catégories d’actifs sur 10 ans glissants montre que cet horizon temporel de « long terme » est insuffisant pour converger vers un rendement stable. Suffit-il pour autant à garantir une performance positive ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Les ETF à effet de levier promettent de démultiplier les performances de leur indice sous-jacent. Sont-ils compatibles avec une approche de long terme de type Lazy Investing ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Si les actions sont choisies pour leur rendement, quelles sont les raisons qui poussent investir dans des obligations ? La sécurité ? La diversification ? Le rendement ? Oui. Lire la suite

par Arnaud Sylvain | Assurance-vie

L’assurance vie, c’est bien mais ce n’est qu’une enveloppe fiscale. Ce qui importe c’est ce que vous mettez dedans. Découvrez quelques conseils pour bien répartir votre assurance vie entre fonds en euros et unités de compte. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Les petites et moyennes capitalisations US ne semblent pas présenter de réel intérêt par rapport aux Large Caps. En revanche, les Small Caps européennes méritent toute votre attention. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

La répartition 60 % actions / 40 % obligations est la référence des portefeuilles dits « équilibrés ». Quelles performances faut-il en attendre ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Après avoir diminué pendant plusieurs décennies, les taux d’intérêt remontent. Compte tenu du lien négatif entre les taux d’intérêt et la valeur des obligations, les fonds obligataires ont chuté. Est-ce pour autant le bon moment pour y investir ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Lorsque vous souhaitez investir en Bourse, vous pouvez investir directement dans des titres vifs ou indirectement via des organismes de placement collectif (OPC) ou des ETF. Faut-il préférer une option plutôt qu’une autre ? Lire la suite

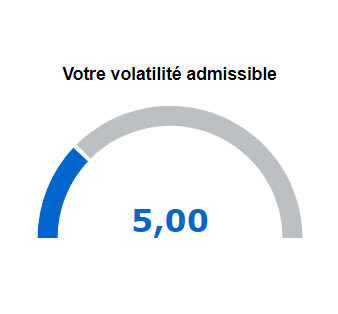

par Arnaud Sylvain | Finances personnelles

Nous ne réagissons pas tous de la même manière face au risque. Or, tous les placements comportent une part de risque. Il est donc indispensable que vous connaissiez votre degré de tolérance au risque si vous envisagez d’investir ou d’épargner. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Le Portefeuille permanent vous promet de dégager de la performance quelle que soit la situation économique. Faut-il l’adopter ? Lire la suite

par Arnaud Sylvain | Assurance-vie

L’assurance vie s’ouvre de plus en plus à l’immobilier. Les placements historiques, SCPI et foncières cotées, côtoient désormais les OPCI et les SCI. Comment choisir ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Le portefeuille « All Weather » de Ray Dalio ambitionne de délivrer de la performance quelle que soit la météo des marchés financiers. Il y a donc de fortes chances qu’il intéresse la majorité d’entre nous. Mais tient-il vraiment ses promesses ? Oui, surtout si vous êtes paresseux et prudent (qui ne l’est pas ?). Lire la suite

par Arnaud Sylvain | Finances personnelles

Vous espérez gagner plus avec vos placements financiers ? Alors vous devrez accepter de gagner moins. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Alors que les ETF « classiques » se contentent de répliquer fidèlement des indices boursiers, les ETF « Smart Beta » cherchent à surperformer ces indices. Faut-il se laisser tenter ? Lire la suite

par Arnaud Sylvain | Assurance-vie

Oui, les supports en unité de compte des contrats d’assurance vie sont risqués. Ils peuvent vous faire perdre de l’argent. Mais ce risque peut être maîtrisé et vous permettre de gagner bien plus qu’avec un simple fonds en euros. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Un ETF Monde, c’est la possibilité d’investir dans un indice qui synthétise l’ensemble des marchés d’actions mondiaux. Utile ou futile ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Faut-il vraiment consacrer du temps à ses placements financiers pour qu’ils soient rentables ? Non, et c’est tant mieux. Lire la suite

par Arnaud Sylvain | Finances personnelles

Vous recherchez des conseils pour vos placements mais vous n’y connaissez pas grand-chose et vous ne savez pas à qui vous adresser. Découvrez une méthode pour être sûr de ne pas vous tromper. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Vous lisez et entendez souvent qu’il faut diversifier son épargne et ses placements. Mais savez-vous vraiment pourquoi la diversification est nécessaire ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Vous ne savez pas comment gérer votre contrat d’assurance vie ? Voici 5 indicateurs pour apprécier les performances de votre portefeuille et le piloter au mieux. Lire la suite

par Arnaud Sylvain | Immobilier

Les prix de l’immobilier ont progressé en moyenne de 4,5 % par an depuis 20 ans, soit un niveau bien supérieur à l’inflation et aux revenus des ménages. Pourquoi ? Lire la suite

par Arnaud Sylvain | Economie

Qu’est-ce que la monnaie ? Qui la crée ? Qu’est-ce que la « planche à billets » ? Cet article vous aide à y voir plus clair. Lire la suite

par Arnaud Sylvain | Assurance-vie

L’assurance vie vous offre de nombreuses garanties pour votre épargne. Découvrez lesquelles. Lire la suite

par Arnaud Sylvain | Assurance-vie

Vous recherchez mieux que les performances faméliques du fonds en euros ? Découvrez comment booster les performances de votre contrat d’assurance vie. Lire la suite

par Arnaud Sylvain | Assurance-vie

L’assurance vie est un bon outil pour se constituer un capital. C’est également une arme redoutable pour transmettre un capital. Lire la suite

par Arnaud Sylvain | Economie

Vous envisagez d’investir dans une entreprise mais vous ne savez pas comment vous y prendre ? Cet article est pour vous. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Les krachs boursiers sont redoutés des investisseurs qui craignent de subir des pertes excessives lorsqu’ils surviennent. Cette crainte est-elle justifiée ? Lire la suite

par Arnaud Sylvain | Assurance-vie

Les taux bas mettent en péril les compagnies d’assurance vie, en dégradant leur solvabilité et en augmentant le coût en fonds propres de la garantie en capital des fonds en euros. Faut-il pour autant y voir un risque de faillite ? Non. C’est plutôt la survie du fonds en euros qui est en jeu.

par Arnaud Sylvain | Assurance-vie

Vous avez souscrit un contrat d’assurance vie (pour faire fructifier un capital ou tout simplement pour épargner ou profiter d’une fiscalité avantageuse) mais vous ne savez pas comment le gérer ? Découvrez le mode de gestion qui vous convient.

par Arnaud Sylvain | Assurance-vie

La qualité des unités de compte disponibles au sein d’un contrat d’assurance vie est-elle un critère de choix ou un simple argument marketing ? Pouvez-vous obtenir des performances en ligne avec vos objectifs, même si votre contrat ne propose que des fonds de piètre qualité ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Les fonds thématiques proposent d’investir dans de grandes tendances structurelles et de profiter des perspectives de rendement qu’elles offrent. Faut-il se laisser tenter ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

L’investissement dans les matières premières s’adresse plutôt à des investisseurs spéculateurs. Pour les investisseurs de long terme, les matières premières constituent une opportunité de diversification qui semble néanmoins peu rentable. Lire la suite

par Arnaud Sylvain | Assurance-vie

La finance durable vous permet de donner du sens à votre épargne. Est-elle accessible à partir d’un contrat d’assurance vie ? Oui mais s’il y a des fonds de qualité, ils restent encore peu nombreux. Lire la suite

par Arnaud Sylvain | Allocation d'actifs

Faut-il opter pour une gestion active ou privilégier une approche indicielle et passive ? Est-il vraiment possible de « battre le marché » sur le long terme ? Et si tout cela n’était finalement qu’un débat de second ordre ? Lire la suite

par Arnaud Sylvain | Economie

Le bitcoin atteint une valorisation record en ce début d’année 2021. Folie spéculative ou prémices d’une révolution ? Lire la suite

par Arnaud Sylvain | Assurance-vie

L’assurance vie est le placement financier préféré des Français. Mais savez-vous combien rapporte une assurance vie ? Faut-il faire confiance aux comparatifs et aux classements ? Lire la suite

par Arnaud Sylvain | Allocation d'actifs

La simple combinaison d’un ETF Monde et d’un fonds en euros constitue-t-elle un portefeuille performant et efficace ? Oui, à condition d’être prudent. Lire la suite