- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Comment acheter des obligations chinoises pour diversifier son patrimoine ?

Cet article a été publié pour la première fois sur le site d’alpha-blu. Il est reproduit intégralement avec l’autorisation de son auteur, Franck Béon.

Suite du premier article sur le thème des obligations souveraines chinoises et sur la pertinence d’ajouter cette classe d’actif à votre portefeuille défensif. Nous allons maintenant aborder l’aspect pratique. À savoir comment concrètement acheter et investir dans des obligations chinoises. Nous allons analyser les différentes options et identifier la solution la plus optimale pour vos investissements.

Obligations chinoises versus Actions chinoises

Dans le cadre de cette analyse nous nous focalisons sur les obligations chinoises. Ce marché est très différent du marché actions chinois qui porte des risques de régulation importants. En effet, comme l’ont montré les derniers évènements, le capitalisme opère en Chine avec certaines limites et contraintes fortes. Le marché n’est pas libre et reste toujours sous le joug de décisions arbitraires du gouvernement chinois. On peut citer ici différents exemples comme celui de Jack Ma CEO et fondateur du groupe Alibaba qui a disparu pendant plusieurs mois après avoir tenu des propos qui n’ont pas plu au parti communiste. Autre exemple, celui du secteur de l’éducation privée qui s’est attiré les foudres du régulateur ce qui a eu des conséquences désastreuses en bourse.

Ce ne sont pas les exemples qui manquent. L’important est ici de comprendre que le secteur des actions chinoises comporte des risques exogènes imprévisibles dus au gouvernement chinois auxquels nous ne souhaitons pas nous exposer. Voilà pourquoi nous nous concentrons uniquement sur le secteur obligataire. Cette position pourra être amenée à évoluer dans le futur.

Obligations corporate versus obligations souveraines chinoises

Le secteur obligataire comporte deux segments. Celui des obligations souveraines ou assimilées (obligations émises par le gouvernement chinois ou avec sa signature) et les obligations corporate (obligations d’entreprises). Dans notre stratégie de construction d’un portefeuille défensif nous faisons le choix de privilégier l’exposition aux obligations souveraines.

Les évènements récents concernant les déboires de géants du secteur immobilier tels que Evergrande ou Kaisa nous confortent dans ce choix. De grandes sociétés de promotion immobilière en Chine peinent à restructurer leur dette et des défauts importants sont à craindre. Contrairement aux économies américaines ou européennes, la Chine ne semble pas s’engager sur la voie de la monétisation de sa monnaie (ie: racheter les dettes de ces entreprises avec de l’argent public par exemple) pour soutenir ces sociétés. Cela est un signe positif pour la monnaie chinoise qui ambitionne de devenir une véritable monnaie de réserve dans le monde.

Nous ferons éventuellement une analyse plus tard sur les opportunités d’investissements dans la dette corporate chinoise. Il s’agit de facto d’une classe d’actif plus risquée et donc d’une autre stratégie qui sera moins défensive ce qui n’est pas l’objectif recherché ici.

Une offre de plus en plus large pour investir dans les obligations chinoises

Pour la réalisation de cet article, nous avons identifié puis analysé une vingtaine de sociétés de gestion proposant un ou plusieurs fonds obligataires chinois. Voici la liste ci-dessous.

- Aberdeen Standard Investments Luxembourg S.A.

- Allianz Global Investors GmbH

- AXA Funds Management S.A.

- Blackrock

- BNP Paribas Asset Management Luxembourg

- Credit Suisse Fund Management S.A.

- Eurizon Capital S.A.

- GaveKal Fund Management (Ireland) Limited

- Goldman Sachs Asset Management Fund Services Ltd

- HSBC Investment Funds (Luxembourg) S.A.

- iShares

- JP Morgan

- Lombard Odier Funds (Europe) SA

- Neuberger Berman Asset Management Ireland ltd

- Pictet Asset Management (Europe) SA

- Schroder Investment Management (Europe) S.A.

- UBS ETF

Cette liste n’est pas exhaustive mais d’après mes recherches je ne pense pas en avoir oublié beaucoup. L’ensemble des données utilisées proviennent de plusieurs sources notamment des prospectus des fonds, Bloomberg et Morningstar.

À l’exception d’iShares qui offre une structure d’ETF (listée sur Euronext Amsterdam), la totalité des fonds est proposée sous forme d’OPCVM (UCITS) non listés.

Quel(s) support(s) d’investissement choisir pour investir en obligations chinoises? – Notre analyse

Choisir un fonds principalement exposé aux obligations souveraines chinoises

Pour chaque fonds obligataire chinois, nous avons scindé le portefeuille selon 3 classes d’actifs:

- Obligations souveraines chinoises ou assimilées

- Obligations d’entreprises (corporate)

- Cash & autres

Allocation des fonds obligataires en dette chinoise (dette souveraine, corporate ou cash)

Dans la perspective de construction d’un portefeuille défensif, nous recommandons une allocation quasi exclusivement en obligations souveraines. Cela ne signifie pas que les autres fonds ne sont pas bons. C’est juste qu’il ne correspondent pas à notre stratégie d’investissement.

En appliquant ce filtre de sélection, nous réduisons notre choix d’investissement à 5 ou 6 options.

Maturité moyenne et durée (duration) effective des fonds obligataires

La mesure de risque d’un fonds obligataire se définit d’une part selon la nature des actifs composant le fonds tel que nous l’avons analysé dans le paragraphe précédent mais aussi par rapport à la duration effective et maturité moyenne du portefeuille.

En effet, plus une obligation possède une date de maturité lointaine plus elle porte un risque de taux important. Il est important de rappeler le comportement d’une obligation par rapport aux taux d’intérêt.

- Lorsque les taux d’intérêt montent le prix des obligations baissent

- Lorsque les taux d’intérêt baissent, le prix des obligations monte.

Ceci étant énoncé, vous devez être conscient que lorsque vous investissez dans un fonds obligataire vous êtes exposé (ie: en risque) à une hausse des taux. Ainsi, plus la maturité est longue plus le risque est élevé. La maturité moyenne d’un fonds est donc une mesure de risque qui se doit d’être analysée et prise en compte.

Pour la réalisation de cette analyse, je n’ai pas réussi à obtenir les maturités moyennes de tous les fonds. Par contre j’ai pu collecter la durée effective.

Qu’est-ce que la durée (ou duration) effective ?

La durée effective est une mesure de risque qui correspond à la baisse attendue du prix d’une obligation (ou d’un fonds obligataire) lorsque les taux d’intérêt augmentent de 1 %.

Par exemple, la durée effective de l’ETF iShares China CNY Bond UCITS est de 5,8. Cela signifie que si les taux d’intérêt en Chine augmentent de 1 % alors le prix du fonds baissera de 5,8 %. Attention néanmoins car cette mesure est une approximation. Cette estimation peut être rendue plus précise en tenant compte de la convexité effective de la courbe des taux, mais ces calculs sont plus complexes à réaliser et nécessitent d’avoir accès à la composition précise du fonds. À noter que la valeur de la durée effective sera toujours inférieure à la maturité de l’obligation.

Voici les résultats obtenus:

Comparatif des durées effectives des fonds obligataires chinois sélectionnés

Les durées effectives restent relativement homogènes pour les fonds qui nous intéressent. Cela permet de se faire une idée sur le risque que portent chaque fonds.

Indices de référence des fonds obligataires chinois

Comme vous pouvez le voir dans le fichier à télécharger, certains fonds obligataires ont un indice de référence. Cet indice de référence permet de comparer la performance historique du fonds à un « benchmark ». À la différence des indices actions qui peuvent être assez homogènes dans le choix des indices de référence (quoique…), pour les indices obligataires c’est vraiment très compliqué de s’y retrouver.

Dans un graphique déjà présenté dans le premier article, j’ai rassemblé les performances normalisées de tous les indices de références mentionnés. Le résultat obtenu est le suivant :

Performances historiques des indices obligataires chinois utilisés comme référence par les différents fonds

On remarque que les performances des différents indices ne sont pas toutes comparables. Le choix de tel ou tel indice de référence de la part d’un gestionnaire de fonds peut lui permettre d’avancer des arguments de performances qui peuvent parfois s’avérer biaisés. Voire même de justifier des commissions de surperformance. Il faut donc être vigilant sur les comparatifs de performances. La logique serait de comparer ce qui est comparable. C’est-à-dire un fonds avec un indice de référence avec la même pondération d’obligations souveraines et corporate, même maturité et durée effective. Ajoutons à cela bien sûr, une performance calculée dans la même devise.

Pour permettre une correspondance plus simple entre les différents fonds et leur indice de référence, voici un petit récapitulatif.

| Indice de référence | Fonds | Allocation obligations souveraines |

| SBWGE1UC Index | Aberdeen | 52% |

| I32561US Index | ETF iShares | 100% |

| I08271CN Index | UBS | 65% |

| IBXXALBI Index | Aberdeen Asian | 62% |

| IBXXCNYT Index | Schroeder | 86% |

| I34376 Index | Pictet | 42% |

| CFIICBND Index | Goldman Sachs | 100% |

Analyse des frais des fonds obligataires chinois

Avant d’analyser les structures de coûts de différents fonds nous devons identifier les 2 catégories de fonds. À savoir la catégorie ETF (un seul fonds dans notre sélection) et la catégorie OPCVM (fonds non listés).

Structure de coût des ETF obligataires chinois iShares

L’ETF iShares investi sur les obligations chinoises offre 4 segments différents:

- Capitalisant en USD

- Distribuant en USD (paiement des coupons semi-annuel)

- Avec une couverture de devise en euro et capitalisant

- Avec une couverture de devise en USD et distribuant (paiement des coupons semi-annuel)

La réplication des ETF est ici réalisée de façon physique ce qui est un avantage pour permettre une tracking difference faible. Nous aurons l’occasion de développer plus précisément le fonctionnement technique des ETF obligataires dans un article dédié.

Les frais de gestion de ces ETF sont de 0,35% pour les deux ETF en USD et de 0,40% pour les deux autres offrant une couverture de devise.

L’historique de ces ETF est assez restreint puisqu’ils ont été lancés le 14 Mai 2020. Le calcul de la tracking difference entre l’ETF et l’indice de référence correspond approximativement aux frais de gestion comme nous allons le voir par la suite. L’indice de référence utilisé par iShares est le Bloomberg China Treasury + Policy Bank Index (USD).

Pour des raisons de fiscalité, de liquidité et de volonté d’exposition à la devise chinoise nous recommandons l’ETF capitalisant en USD.

Structure de coût des fonds (OPCVM) en obligations chinoises

Pour ces instruments, l’analyse des coûts est à mon sens beaucoup plus complexe. Le mode de gestion de ces fonds s’avère être beaucoup plus de la gestion discrétionnaire que de la réplication indicielle. Les frais de gestion sont beaucoup plus élevés pour payer d’une part le gestionnaire du fonds pour sa gestion active ainsi que les commerciaux en charge de la vente et de la promotion du fonds auprès d’investisseurs. La gestion discrétionnaire d’un portefeuille obligataire relève d’une véritable expertise. Cette expertise doit s’appuyer sur une connaissance fine du marché, des différents émetteurs de dettes, des notes de crédit… Le coût lié à cette expertise doit pouvoir être justifié au regard de la surperformance. Ce qui est rarement le cas.

Différentes catégorisations des frais

L’investissement dans ces structures peut occasionner selon les fonds les différents frais suivants :

- Frais d’entrée

- Management fees (ie. frais de gestion)

- Frais courants

- Commission de performance

- Frais de sortie

- Frais de transaction (éventuellement redondants avec les précédents)

Il n’y a pas de standard dans l’application de ces frais. A vous d’être vigilant lorsque vous investissez. Il peut aussi s’avérer judicieux de négocier. Les frais d’entrée par exemple peuvent être diminués ou même mis à zéro parfois. La commission de performance (bonus pour le gestionnaire en cas de bons résultats) lorsqu’il en est mention d’une est généralement de 20% de la surperformance par rapport à un indice de référence donné. Là encore, il faut être vigilant sur la pertinence du choix de l’indice de référence par le gestionnaire et sur les modes de calculs.

Les frais courants doivent bien retenir votre attention dans vos calculs. Ils tiennent non seulement compte des frais de gestion, mais aussi des frais du fonds pour l’administration, la conservation, la comptabilité, etc. Ces frais sont déduits de la NAV (valeur nette du fonds) quotidiennement.

Comme pour les commissions de gestion, vous trouverez toujours une estimation des frais courants et des autres frais dans le document « informations clés pour l’investisseur » (KIID – Key Investor Information Documents) du fonds concerné.

Différentes structures de coût pour un même fonds

Les sociétés de gestion peuvent créer plusieurs compartiments pour un même fond “parent” mais avec des structures de coûts différentes. Certains compartiments présentent des frais de gestion élevés avec des frais d’entrée. Un autre compartiment de ce même fonds pourra bénéficier de frais de gestion réduits sans frais d’entrée. La seule différence étant le montant minimum à investir qui est généralement de plusieurs millions. Pour l’exemple on peut citer le fonds de BNP Paribas Asset Management Luxembourg

- ISIN LU1104107948 – Montant minimum 3000000 EUR – Pas de frais d’entrée et frais de gestion de 0.58%

- ISIN LU1104106973 – Montant minimum 0 EUR, frais d’entrée de 3% et frais de gestion 1.38%

Voilà pourquoi les options d’investissement dépendent des montants que vous souhaitez investir.

Structure capitalisante ou distribuante ?

La plupart des fonds offrent différents compartiments pour répondre aux demandes spécifiques de chaque marché. Parmi les différentes caractéristiques des fonds, il y celle relative au paiement des coupons correspondant aux intérêts payés par les obligations. Pour les différents fonds, certains compartiments paient de façon périodique (trimestriel, semi-annuel…) les coupons aux investisseurs du fonds. Il s’agit de fonds distribuants. D’autres réinvestissent automatiquement les coupons dans le fonds. On parle ainsi de fonds capitalisants.

Pour des raisons de fiscalité et de stratégie post successorale, nous recommandons d’investir dans des fonds capitalisants. La démonstration mathématique pour la fiscalité a été réalisée à la fin de cet article sur les ETF SP500 pour ceux qui le souhaitent. Les raisons successorales seront développées ultérieurement dans de prochains articles.

Ces instruments auront vocation à être investis dans un Compte Titres Ordinaires (CTO) ou dans des cas très particuliers éventuellement en assurance vie.

Plusieurs compartiments et devises pour chaque fonds – Lesquels choisir?

Comme vous pouvez le voir dans le fichier à télécharger, la plupart des fonds offrent de nombreux compartiments avec pour chacun des caractéristiques propres :

- Capitalisant ou distribuant

- Différentes devises de cotation

- Couvertures (hedge) en devises

- Montants minimums d’investissement différents

Nous avons vu qu’il est préférable de choisir les compartiments capitalisants. Également qu’il nous semble pertinent de prendre le risque de devise CNY et de s’exposer par conséquent à la devise chinoise car le consensus s’accorde à penser qu’elle est sous évaluée. Pour ce qui est de la devise de cotation, il nous semble judicieux de privilégier soit l’euro pour éviter des frais de change éventuels ou alors le dollar américain pour une plus grande liquidité du compartiment.

À noter que les frais peuvent varier d’un compartiment à un autre au sein d’un même fonds pour prendre en compte les spécificités de gestion. L’option la plus simple est souvent la moins chère et à mon sens la meilleure.

Sélection des meilleurs fonds d’investissement obligataires chinois

En appliquant les différents critères suivants:

- Fonds capitalisants

- Investi très majoritairement (supérieur à 85%) en obligations souveraines chinoises

- En devise EUR ou USD

Nous avons déjà réduit considérablement l’univers des choix possibles. Seul le fonds de Goldman Sachs n’était pas accessible au travers de la banque en ligne Fortuneo. Nous l’avons donc enlevé.

Nous n’avons pas retenu les compartiments accessibles avec des montants investis de plusieurs millions d’euros. Certes il n’y a pas de frais d’entrée et des frais de gestion plus faibles mais cela concerne une minorité d’investisseurs.

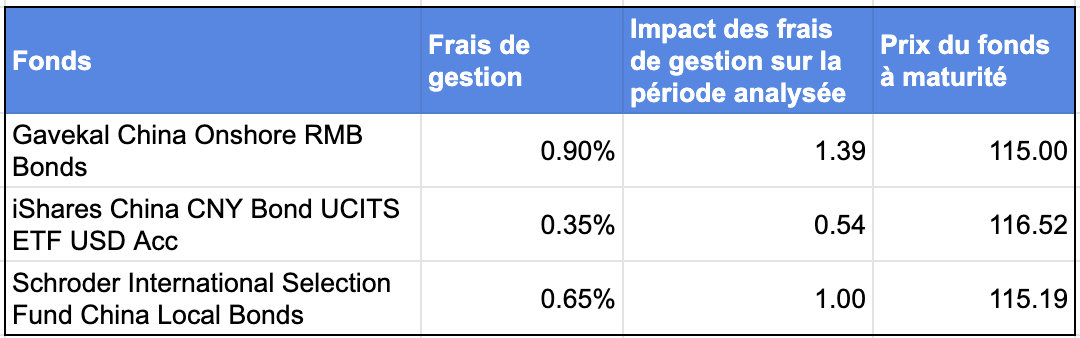

Selon nos critères, les 3 meilleurs fonds obligataires chinois (plus précisément 3 compartiments spécifiques de leur fonds parent) sont les suivants.

- GaveKal UCITS Fund – Gavekal China Onshore RMB Bond – ISIN IE00BHR0MP02 (montant minimum 10000 EUR – Pas de frais d’entrée et frais de gestion de 0.90%)

- Schroder International Selection Fund China Local Bonds – ISIN LU0845699338 (Montant minimum 1000 EUR, frais d’entrée de 1% et frais de gestion de 0.65%)

- iShares China CNY Bond UCITS ETF USD Acc – ISIN IE00BKPSFD61 (Pas de montant minimum – Pas de frais d’entrée – Frais de gestion de 0.35%)

Comparaison des performances historiques des 3 meilleurs fonds

Nous avons extrait les performances historiques des 3 meilleurs fonds obligataires souverains chinois. Pour obtenir un résultat homogène, les performances sont normalisées en base 100 sur une période commune aux 3 fonds. Cette période commence au mois de juin 2020. Les données sont calculées en devise euro. Les résultats obtenus sont les suivants.

Performances normalisées des 3 fonds sélectionnés investis en obligations chinoises souveraines

Les 3 fonds se comportent de la même façon et l’ETF iShares affiche une légère surperformance. Sur la période étudiée (564 jours soit jusqu’à janvier 2022) les frais de gestion ne suffisent pas à expliquer la différence de performance des 3 fonds comme le montre le tableau comparatif ci-dessous. Ces résultats n’incluent pas les frais d’entrée et les frais de transaction éventuels. Cette différence provient éventuellement de commissions de surperformance.

Données comparatives numériques des fonds en obligations chinoises

En conclusion de cette analyse, la meilleure option pour s’exposer aux obligations chinoises est l’ETF iShares CNY Bond UCITS ETF USD Acc. La structure de l’ETF présente également l’avantage d’une liquidité intéressante et de frais de transaction relativement faibles.

À noter que cet instrument doit être investi idéalement dans un CTO (Compte Titres Ordinaire). Nous recommandons une banque en ligne telle que Fortuneo pour l’ouverture de votre CTO. Si vous appréciez notre travail n’hésitez pas à utiliser le code parrainage suivant pour l’ouverture de votre compte sur Fortuneo: Code 13033434

Calcul de la tracking difference de l’ETF iShares

Pour terminer l’analyse de performance, nous allons calculer la déviation de l’ETF iShares par rapport à son indice de référence. Pour cela, j’ai repris les performances de l’ETF et de l’indice que j’ai normalisé en base 100. On obtient ainsi le graphique suivant.

Tracking difference de l’ETF Obligations chinoises d’iShares

Sur une période de 612 jours, l’ETF iShares sous-performe de 0.52% son indice de référence. Cela correspond à 0.31% annuel. Ce résultat est cohérent avec les frais de gestion de 0.35 % mentionnés dans le prospectus de l’ETF. L’avantage de la réplication physique permet ici une tracking difference très faible.

NB: Cela valide au passage l’utilisation de l’indice I32561US comme indice de référence obligataire pour les obligations chinoises souveraines onshore en USD non hedgé de durée effective 6.

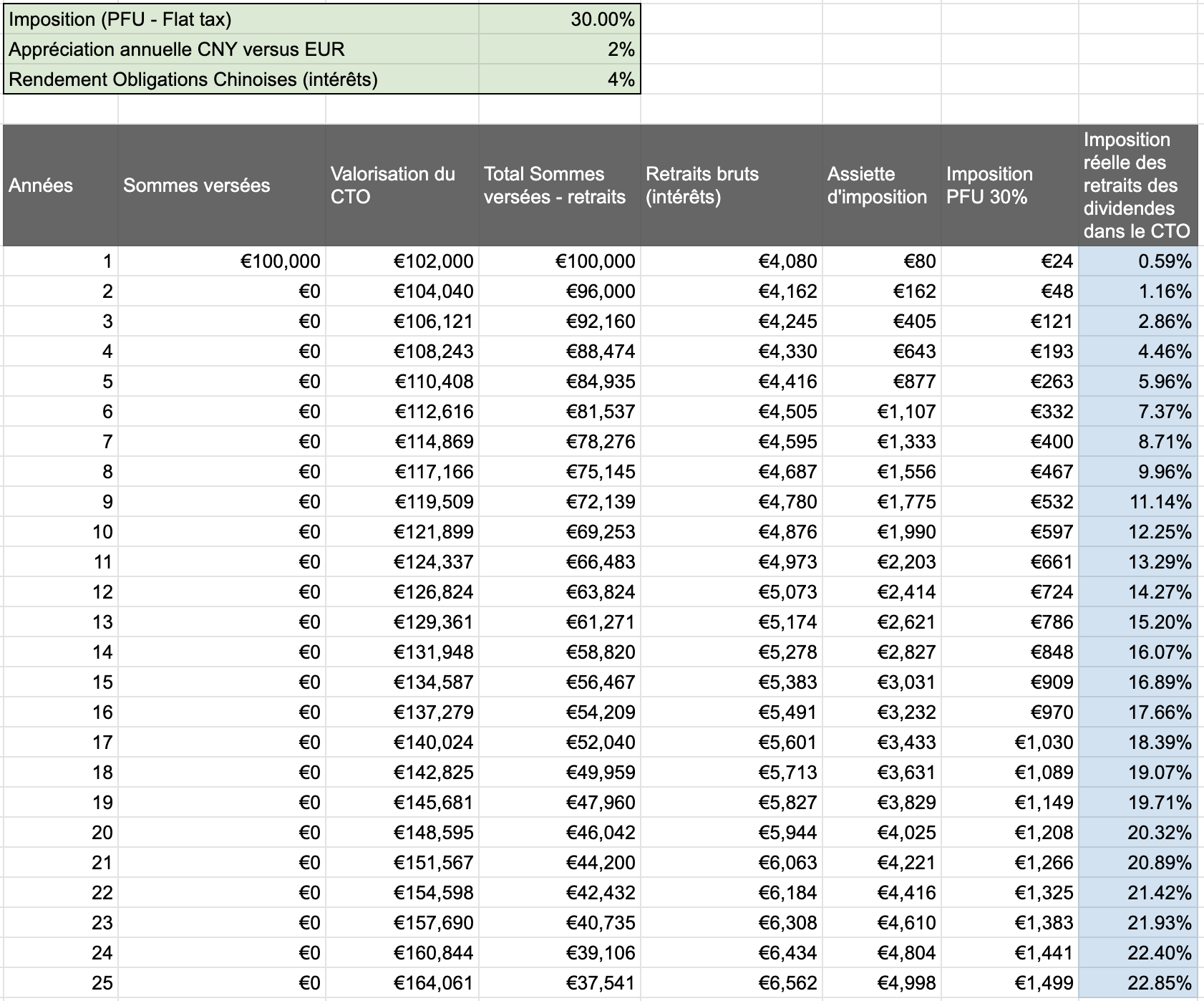

Optimisation de la stratégie de retrait des intérêts et plus values

L’intérêt d’investir avec une vision long terme va vous permettre d’optimiser votre fiscalité. Si vous vous contentez de ne vendre que la portion d’intérêts accumulés dans le fonds (une ou deux fois par an par exemple), votre fiscalité sera très faible. En effet, uniquement la partie plus value du montant que vous vendez sera soumise à taxation. Au sein du CTO les plus-values sont soumises à une flat tax de 30 %. Votre fiscalité va converger lentement année après année vers le taux nominal de 30%. La simulation ci-dessous vous donne une indication de l’évolution de votre taux de fiscalité dans le cas théorique d’obligations chinoises payant un taux fixe de 4 % avec une devise s’appréciant par rapport à l’euros de 2 % par an.

Simulation d’investissement en CTO de l’ETF iShares en obligations chinoises

Quid de la “withholding tax” sur les intérêts des obligations ?

Ce paragraphe est un peu plus technique et plus subtile à comprendre. Les éléments avancés ici m’ont été confirmés par Blackrock concernant l’ETF iShares analysé précédemment. Comme il est très difficile d’obtenir des réponses claires sur ces points spécifiques, je garderais juste une petite réserve quant à la généralisation de ce qui suit.

Conventions fiscales avec la Chine

Selon les règles de fiscalités applicables en Chine, une retenue à la source (withholding tax) de 10 % devrait s’appliquer sur tous les intérêts payés par des obligations de sources chinoises. Cela signifie dans ma compréhension des choses, que tous les fonds obligataires chinois devraient y être soumis également. L’investisseur final recevant ainsi un rendement net de cette retenue à la source au travers de la performance du fonds. En vertu des conventions fiscales signées entre la France et la Chine pour éviter les doubles impositions, il serait possible de réclamer (en théorie) ces 10% de retenue à la source au fisc français sous la forme d’un crédit d’impôt. Cette demande doit être réalisée au moment de la déclaration de revenus annuelle. Cette démarche est souvent très complexe lorsque vous investissez au travers de fonds et non en direct.

Une exemption pour les investisseurs étranger jusqu’en 2025

Une circulaire émise en 2018 par la Chine offre une suspension de cette retenue à la source pour les investisseurs étrangers pour une durée de 3 ans. Cette exemption a d’ailleurs été reconduite fin 2021 pour une nouvelle période de 4 ans. Cela signifie donc qu’a priori depuis 2018, les rendements servis par les fonds obligataires chinois sont bruts c’est-à-dire sans aucune retenue à la source sur les coupons d’intérêts perçus. Ce qui est plutôt une bonne nouvelle. J’ai obtenu la confirmation de ce point pour l’ETF iShares que nous avons étudié dans cet article.

À noter que la date d’application de cette circulaire (2018) correspond aussi à la date d’entrée en service de la plateforme de transaction obligataire Bond Connect. Cette mesure est un signal supplémentaire qui montre que la Chine souhaite séduire de plus en plus les investisseurs étrangers sur son marché obligataire domestique.

Conclusion

A la suite de ces analyses qualitatives et quantitatives, il s’avère que l’ETF iShares China CNY Bond UCITS USD Acc (code ISIN IE00BKPSFD61 – identifiant CYBA) est la meilleure solution pour l’investisseur souhaitant exposer son portefeuille défensif aux obligations souveraines chinoises. J’attire l’attention sur le fait que la bonne performance récente de cet investissement provient surtout de l’appréciation de la devise chinoise et non des taux d’intérêt obligataires. Il peut être pertinent de lisser son investissement pour éviter un éventuel mouvement de change inverse à court terme. Le risque devise doit être pris en compte même si les perspectives sont favorables.

Cette solution d’investissement sera intégrée à notre robot advisor dans la gestion sur-mesure de votre patrimoine. La problématique restant à déterminer est de savoir quelle allocation de votre portefeuille défensif devez-vous allouer à cette classe d’actif par rapport à votre appétence au risque.