- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Faut-il encore investir dans des fonds obligataires ?

Après avoir diminué pendant plusieurs décennies, les taux d’intérêt remontent. Compte tenu du lien négatif entre les taux d’intérêt et la valeur des obligations, les fonds obligataires ont chuté. Est-ce pour autant le bon moment pour y investir ?

IMPORTANT : Cet article ne constitue pas une recommandation d’investissement.

- Le cours des obligations dépend des taux d’intérêt

- Quelle est la sensibilité des obligations à une variation des taux d’intérêt ?

- La hausse des taux impacte négativement les fonds obligataires

- Pourquoi investir dans des fonds dont la valeur est appelée à diminuer ?

- Deux solutions pour investir dans des fonds obligataires sans craindre la hausse des taux d’intérêt

Le cours des obligations dépend des taux d’intérêt

Une obligation représente une partie d’un emprunt émis par un État, une collectivité locale ou une entreprise. Le souscripteur reçoit une rémunération annuelle, appelée coupon, au taux d’intérêt prévu (fixe ou variable). À l’échéance, il récupère sa mise de départ (sauf en cas de faillite de l’émetteur). Quand une obligation est à taux fixe, les coupons versés sont constants.

Les obligations acquises peuvent être conservées jusqu’à leur terme. Dans ce cas, le souscripteur reçoit ses coupons puis le remboursement de son capital à l’échéance.

Ces obligations peuvent aussi s’échanger sur un marché, ou leur prix (de marché) dépend essentiellement de la qualité de l’émetteur et des taux d’intérêt.

- Le prix de marché d’une obligation sera sensible à l’évolution de la qualité de l’émetteur. Si la qualité de l’émetteur se dégrade, alors le risque de défaut augmente et avec lui celui d’une perte en capital. Par conséquent, le prix de l’obligation diminuera afin que son rendement augmente pour tenir compte de ce risque de faillite accru. Le rendement est la rémunération du risque.

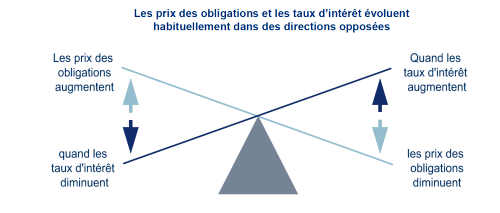

- Le prix de marché d’une obligation évoluera également en fonction des mouvements des taux d’intérêt. Lorsque les taux d’intérêt se modifient, le prix de marché des obligations anciennes doit s’ajuster pour que le rendement qu’elles offrent intègre ces modifications. Ainsi, si les taux d’intérêt augmentent, le taux des anciennes obligations doit également augmenter pour que ces obligations puissent être échangées sur le marché. Si je peux acheter une obligation à 5 %, je ne vais pas acheter une obligation identique (en termes de qualité de l’émetteur notamment) dont le taux est de 2 %. Or, le coupon étant (le plus souvent) fixe, l’ajustement se fait par le prix (le rendement dépend du coupon et du prix de marché). Par conséquent, le prix de marché des obligations évolue à l’inverse des mouvements des taux d’intérêt.

Quelle est la sensibilité des obligations à une variation des taux d’intérêt ?

La duration d’une obligation (exprimée en années) est une mesure approximative de la sensibilité de sa valeur à une variation de son taux de rendement. Ainsi par exemple, une duration de 5 ans signifie qu’une hausse de 1 % de son taux provoque une baisse de 5 % de sa valeur.

D’un point de vue formel, la duration d’une obligation correspond à la durée de vie moyenne de ses flux actualisés.

La duration d’une obligation ne doit pas être confondu avec sa maturité. La maturité d’une obligation peut être initiale ou résiduelle. La maturité initiale équivaut à la durée entre son émission et son remboursement tandis que sa maturité résiduelle correspond au temps qu’il reste avant qu’elle soit remboursée. Par exemple, une obligation remboursée au bout de 10 ans émise il y a 7 ans possède une maturité initiale de 10 ans et une maturité résiduelle de 3 ans.

La maturité est néanmoins un majorant de la duration (la duration n’excédera jamais la maturité). Cela explique que les obligations de long terme soient plus sensibles à une variation des taux d’intérêt que les obligations de moyen terme, elles-mêmes plus sensibles que les obligations de court terme.

Ceux qui veulent protéger leur capital avec des obligations privilégieront donc les obligations de court terme. Ceux qui cherchent de la diversification par rapport aux actions sans refuser une part de risque pourront s’orienter vers des obligations de durée plus longue.

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

La hausse des taux impacte négativement les fonds obligataires

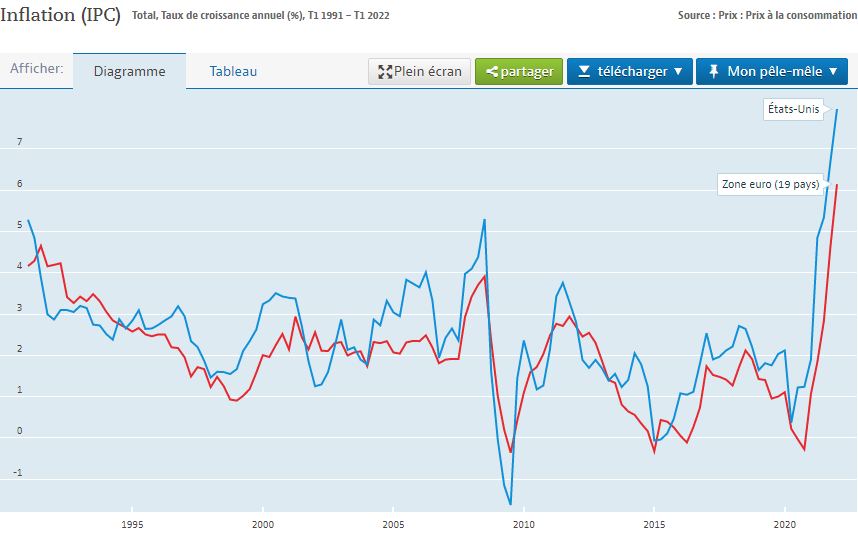

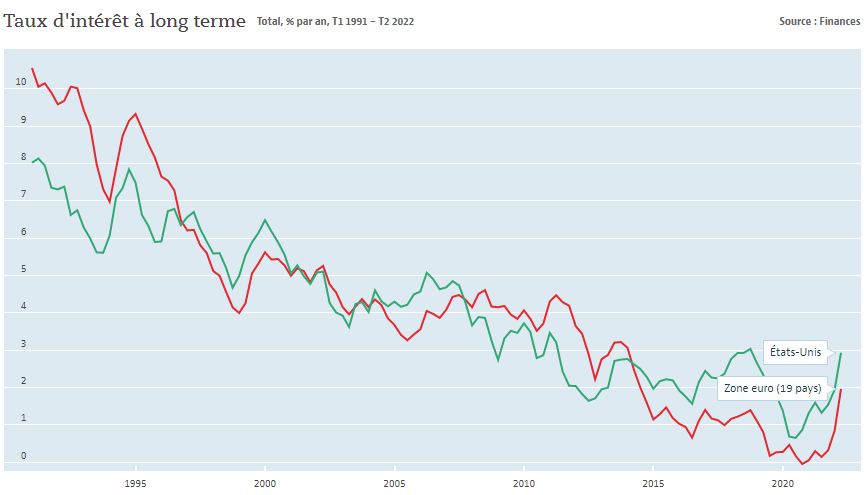

La remontée des taux d’intérêt est rapide aux États-Unis comme en zone euro (source du graphique : OCDE). elle s’explique par une inflation qui atteint des niveaux inconnus depuis plusieurs décennies (source du graphique : OCDE)et qu’il devient urgent de contenir.

Comme attendu, cette hausse des taux d’intérêt a impacté les fonds obligataires. Ceux-ci affichent des performances négatives depuis le début de l’année, quelle que soit la durée des obligations.

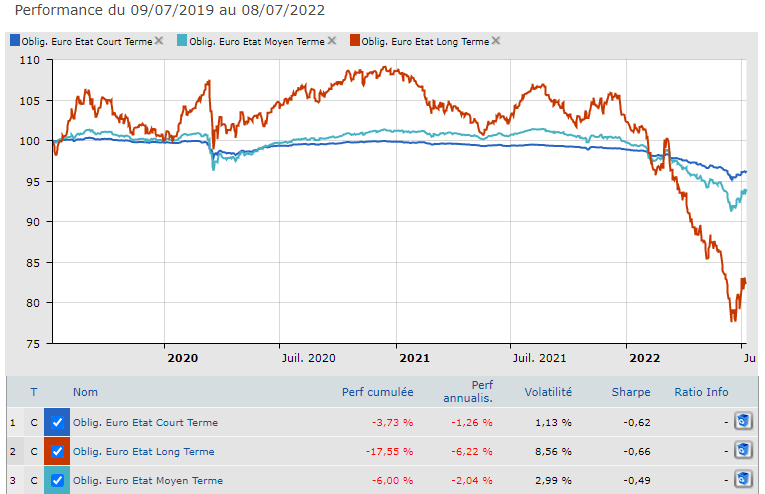

Par ailleurs, les maturités les plus courtes étant les moins sensibles au taux d’intérêt, ce sont naturellement celles qui affichent les pertes les plus limitées. Le graphique ci-dessous (source du graphique : Quantalys), qui représente la valeur moyenne des fonds d’obligations d’Etat de la zone euro selon différentes maturités, en témoigne.

Ce diagnostic doit néanmoins être atténué pour les obligations exprimées dans d’autres monnaies que l’euro. Ainsi, contrairement aux obligations de court terme de la zone Euro, les obligations de court terme libellées en dollars US affichent une belle progression depuis le début de l’année en raison de l’appréciation du dollar par rapport à l’euro (source du graphique : Quantalys).

Les déterminants des taux d’intérêt à long terme

Les taux souverains (taux des États) à long terme dépendent principalement de trois facteurs :

- l’inflation anticipée : les investisseurs souhaitent se prémunir du risque inflationniste et incluent une prime d’inflation dans la rémunération demandée aux emprunteurs.

- les taux d’intérêt à court terme : ceux-ci sont fixés par la Banque Centrale dans le cadre de sa politique monétaire. La corrélation entre les taux courts et les taux longs est positive et varie selon l’échéance des taux longs (plus cette dernière est éloignée, moins l’influence des taux courts est forte).

- les finances publiques : plus elles sont solides, moins l’État emprunteur sera obligé de payer un taux d’intérêt important. À l’inverse, un niveau de déficit ou de dette publique élevé augmente le risque de défaut sur les obligations de l’État, incitant les prêteurs à demander un taux d’intérêt plus important.

- les taux d’intérêt internationaux (sauf pour les États-Unis, référence mondiale) : compte tenu de la large ouverture des marchés financiers locaux aux marchés internationaux, les taux longs sont également étroitement liés aux taux pratiqués dans le reste du monde, en particulier à ceux des États-Unis, première puissance économique mondiale et financière avec une dette ample dans une devise de référence.

Les politiques monétaires ultra-accomodantes des banques centrales impactent également les taux d’intérêt à long terme, par leur impact sur la demande d’obligations. Cette demande contribue à détendre les taux d’intérêt.

Dans le contexte actuel d’inflation élevée, la hausse des taux d’intérêt devrait se poursuivre. C’est d’ailleurs ce qu’annoncent aussi bien la Federal Reserve que la BCE. dès lors, faut-il investir dans des fonds obligataires ?

Pourquoi investir dans des fonds dont la valeur est appelée à diminuer ?

Pourquoi conserver ou investir dans des fonds s’il est acquis qu’ils baisseront (significativement) à plus ou moins brève échéance ?

Parce qu’il n’est pas exclu qu’une correction des marchés actions pousse les investisseurs vers les obligations d’Etat, dans un mouvement de « fuite vers la qualité ». Une fuite vers la qualité (« Flight to quality » ou « Flight to security ») est un phénomène d’importants mouvements de capitaux qui, lors d’un krach boursier, se déplacent de valeurs mobilières vers des placements financiers plus sûrs et plus liquides (Wikipédia).

Conserver une part d’obligations permet une diversification d’autant plus justifiée que les marchés actions sont engagés dans un mouvement de correction provoqué par la crainte d’une récession.

« Dans le contexte de marché actuel, il est important de se demander si les obligations devraient jouer un rôle lorsque leur perspective de rendement réel est si faible.

La réalité est qu’en cas de correction boursière, les investisseurs ont besoin d’une source de diversification, et les obligations peuvent clairement jouer un rôle de ce point de vue. »

(Morningstar, janvier 2018)

Néanmoins, les perspectives de hausse des taux d’intérêt semblent trop forte pour être contrebalancées par un « effet qualité ». Le resserrement monétaire pourrait être violent et en attendant d’en savoir plus, mieux vaut se tenir à l’écart des fonds obligataires. Les investisseurs qui souhaitent protéger leur capital dans cette période incertaine se tourneront donc plutôt vers des placements sans risque, fonds en euros au sein d’un contrat d’assurance vie ou liquidités au sein d’un compte titres. Le rendement sera faible (il sera même négatif en termes réels) mais plus élevé que celui des fonds obligataires.

Que faire si vous détenez ddéjà des fonds obligataires ?

Ceux qui détiennent déjà des fonds obligataires dans leurs portefeuilles peuvent se tourner vers leur conseiller pour définir une stratégie cohérente avec leur horizon temporel et leur profil d’investisseur.

Certains fonds obligataires pourraient néanmoins conserver un intérêt dans une période de hausse des taux.

Deux solutions pour investir dans des fonds obligataires sans craindre la hausse des taux d’intérêt

Les investisseurs qui souhaitent s’exposer à une monnaie étrangère (principalement le dollar US) peuvent investir dans des fonds obligataires (d’obligations d’Etat pour plus de sécurité) de très faible duration libellés dans cette monnaie. La faible duration les protègera de la hausse des taux d’intérêt et ils pourront bénéficier de l’appréciation du taux de change (s’ils l’ont correctement anticipée).

Les investisseurs qui souhaitent spéculer sur la hausse des taux d’intérêt pourront se tourner vers des fonds obligataires à duration négative. ils sont néanmoins assez peu nombreux et s’accompagnent souvent d’un effet de levier. A réserver donc aux plus téméraires.