- Vous êtes ici:

- Accueil

- Blog

- Assurance-vie

- Rachat d’Assurance Vie: Comment récupérer l’Argent de son Contrat ?

bonne nouvelle, les sommes déposées sur votre contrat d’assurance vie ne sont pas bloquées 8 ans. Vous pouvez les récupérer quand vous le souhaitez grâce au rachat. Comment se passe un rachat d’assurance vie ?

Sommaire

- Rachat partiel ou rachat total ?

- Comment procéder à un rachat ?

- La fiscalité des rachats

- Est-il possible de faire un rachat sans fiscalité ?

- Une alternative au rachat : l’avance

Les sommes placées sur un contrat d’assurance vie ne sont pas bloquées. Vous pouvez procéder à des retraits quand vous le souhaitez.

En assurance vie, ces retraits sont appelés rachats.

Rachat partiel ou rachat total ?

Le rachat total clôt le contrat d’assurance vie

C’est une fermeture définitive du contrat. Vous récupérez l’intégralité de la valeur de rachat du contrat.

La valeur de rachat correspond à la somme que vous récupérez en cas de sortie anticipée de votre contrat d’assurance vie. Elle est composée du capital versé, des gains ou pertes réalisées, et des frais payés.

Lorsque vous fermez un contrat d’assurance vie, vous perdez l’antériorité fiscale et d’éventuels avantages successoraux (contrats ouverts avant 1991, avant 2008, ou primes versées avant les 70 ans du souscripteur).

Il peut donc parfois être plus judicieux de laisser ouvert un vieux contrat doté d’avantages qui n’existent plus et d’y laisser une somme symbolique.

Avant de procéder à la fermeture totale d’un contrat, il conviendra donc d’évaluer ses conséquences.

Les rachats partiels peuvent être libres ou programmés

Un rachat partiel permet de retirer des fonds sans clore le contrat.

Si vous utilisez des rachats partiels pour compléter vos revenus, vous pourrez opter pour des rachats partiels programmés. Ces rachats programmés seront réalisés selon un échéancier précis et prédéfini.

Comment procéder à un rachat ?

Vous avez décidé de racheter tout ou partie de votre contrat d’assurance vie ? Voici comment récupérer votre argent.

Qui peut racheter un contrat d’assurance vie ?

Sachez tout d’abord que seul le souscripteur peut demander un rachat sur son contrat d’assurance vie. Ni l’assuré (lorsqu’il diffère du souscripteur) ni un bénéficiaire ne pourront prélever d’argent sur le contrat.

Par contre, en cas de bénéficiaire acceptant (un bénéficiaire acceptant est un bénéficiaire désigné ayant expressément accepté le bénéfice d’un contrat d’assurance vie), le souscripteur devra obtenir l’accord écrit de ce dernier avant de procéder au moindre rachat, même partiel.

Souscripteur, assuré, bénéficiaire : qui sont-ils ?

L’assurance-vie implique 4 intervenants :

- L’assureur : Il perçoit les versements (également appelées primes ou cotisations). En échange, il s’engage à verser les prestations prévues au contrat lorsque le risque assuré se réalise.

- Le souscripteur : Il souscrit le contrat auprès de l’assureur. Il en est le titulaire et c’est lui qui paie les primes. Il dispose de deux prérogatives majeures, le choix du bénéficiaire du contrat et le droit au rachat.

- L’assuré : Le décès ou la survie de l’assuré conditionnent le versement du capital acquis ou de la rente au(x) bénéficiaire(s). L’assuré est le plus souvent le souscripteur du contrat, mais ce n’est pas obligatoire. Un parent peut soucrire un contrat d’assurance vie pour assurer son enfant mineur.

- Le bénéficiaire : Il est désigné par le souscripteur pour recevoir les prestations prévues au contrat (capital ou rente) en cas de décès de l’assuré. Il peut y avoir plusieurs bénéficiaires.

source : Good Value For Money

Comment demander le rachat de son contrat ?

La demande de rachat d’un contrat d’assurance vie peut s’effectuer de différentes manières :

- en ligne,

- via un formulaire papier,

- en adressant un courrier avec accusé de réception à l’établissement, en ajoutant une copie de votre pièce d’identité, un RIB et votre dernier relevé d’assurance vie.

L’assureur dispose d’un délai maximum de deux mois pour vous transférer l’argent. Passé ce délai, les sommes non versées produisent des intérêts au taux légal (article L. 132-21 du code des assurances).

La fiscalité des rachats : Quels sont les frais pour clore une assurance vie ?

Votre assureur ne vous fera pas payer le rachat de votre contrat d’assurance vie. L’Etat, si…

Les gains des contrats d’assurance vie sont soumis à l’impôt sur le revenu et aux prélèvements sociaux. Les sommes versées ne sont en revanche ni fiscalisées ni taxées (elles l’ont éjà été en amont ;-) )

Les prélèvements sociaux sont payés chaque année pour les sommes versées sur les fonds en euros (ils sont prélevés au moment du versement des intérêts).

En revanche, les prélèvements sociaux sur les unités de compte ne sont acquittés qu’en cas de rachat. Le taux applicable est le taux en vigueur à la date du rachat.

Concernant l’impôt sur le revenu, vos gains (qu’ils proviennent du fonds en euros ou des unités de compte) n’y sont pas soumis tant que vous n’effectuez aucun rachat.

Les plus values qui restent stockées au sein d’un contrat d’assurance vie ne sont pas fiscalisées (pas d’impôt sur le revenu) mais elles sont taxées (prélèvements sociaux) pour le fonds en euros.

- Lors d’un rachat total, l’ensemble des gains est soumis à l’impôt sur le revenu. Ces gains correspondent à la différence entre la valeur de l’épargne acquise et les versements effectués nets de frais.

- Lors d’un rachat partiel, seule la fraction des gains intégrée dans ce rachat est imposée. Comment est calculée cette fraction ? En supposant que la part des gains dans le rachat est identique à celle dans le contrat.

Le souscripteur peut choisir sa modalité d’imposition sur le revenu. Il peut opter pour une imposition au barème de l’impôt sur le revenu ou pour un prélèvement forfaitaire.

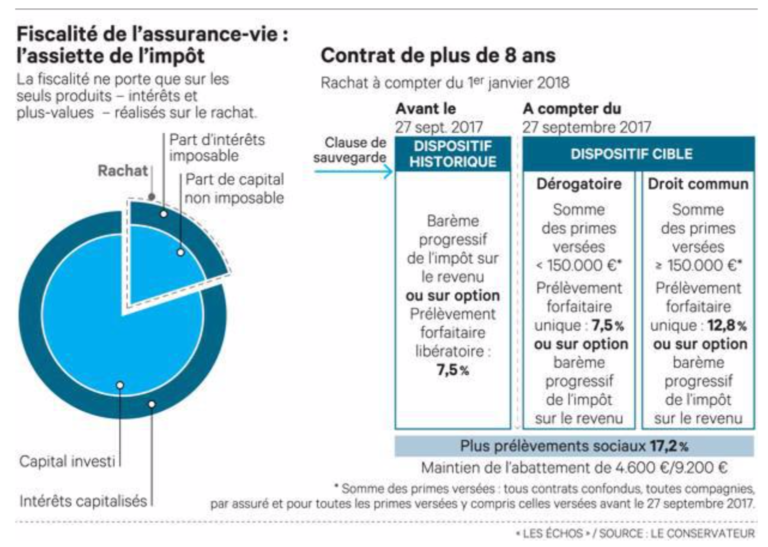

Fiscalité des rachats en cas d’imposition forfaitaire

Si le souscripteur opte pour une imposition forfaitaire, celle-ci dépendra de la durée de détention du contrat d’assurance vie et de la date de versements des primes.

Primes versées avant le 27 septembre 2017

Les primes versées avant le 27 septembre 2017 sont soumises à la fiscalité des contrats d’assurance-vie qui existait avant l’instauration du PFU.

- Si le contrat a moins de 4 ans, les gains subissent un prélèvement forfaitaire de 35 %.

- Si le contrat a entre 4 et 8 ans, le prélèvement forfaitaire est de 15 %.

- Au-delà de 8 ans, le prélèvement forfaitaire est de 7,5 %.

Primes versées depuis le 27 septembre 2017

La taxation des primes versées après le 27 septembre 2018 varie en fonction du montant des primes versées (inférieur ou supérieur à 150 000 euros) et de la date du rachat (avant ou après 8 ans).

- Si le rachat a lieu avant 8 ans pour l’ensemble des produits des primes (inférieures et supérieures à 150 000 euros), la taxation est de 12,8 %.

- Si le rachat a lieu après 8 ans pour l’ensemble des produits des primes inférieures ou égales à 150 000 euros, la taxation est de 7,5 %.

- Si le rachat a lieu après 8 ans pour l’ensemble des produits des primes supérieures à 150 000 euros, la taxation est de 12,8 %.

Il est à noter qu’au-delà de 8 ans, quelles que soient la modalité d’imposition et la date de versement des primes, les gains bénéficient d’un abattement annuel de 4 600 euros pour 1 personne seule et de 9 200 euros pour un couple.

source : Marie-Christine Sonkin –Les Echos Supplément Patrimoine du 24 avril 2020

Quelle option fiscale choisir lors d’un retrait ?

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Est-il possible de faire un rachat sans fiscalité ?

La législation fiscale distingue 4 situations d’exonération totale d’impôt des intérêts ou plus-values réalisés en cas de rachat :

- le licenciement du souscripteur du contrat

- la mise à la retraite anticipée du souscripteur

- la cessation d’activité non salariée du souscripteur à la suite d’une liquidation judiciaire

- la mise en invalidité de deuxième ou troisième catégorie du souscripteur

L’exonération s’applique également lorsque les situations ci-dessus concernent le conjoint ou partenaire de pacs du souscripteur.

Pour bénéficier de l’exonération, le rachat doit impérativement avoir lieu avant la fin de l’année suivant l’événement.

L’exonération n’est pas acquise pour les prélèvements sociaux.

Une alternative au rachat : l’avance

L’avance sur contrat d’assurance vie permet au souscripteur d’obtenir un prêt de l’assureur.

Tout souscripteur peut demander une avance dès lors qu’elle est prévue par les conditions générales du contrat. L’avance est accordée à un taux qui varie en fonction de l’assureur.

L’avance évite d’avoir à effectuer un rachat partiel de son contrat et de subir la fiscalité correspondante. Par contre, il est conseillé de ne recourir qu’exceptionnellement aux avances afin d’éviter que l’administration fiscale ne les requalifie en retraits programmés passibles d’une imposition. L’avance est donc destinée à faire face à un besoin urgent et temporaire de liquidités.

Le Code des assurances précise que les avances sont limitées à la valeur de rachat du contrat (article L132-21 du Code des assurances). En pratique, le montant avancé est généralement limité à 80 % du capital pour les fonds en euros et à 60 % du capital pour les unités de compte.

Le souscripteur peut rembourser l’avance en une ou plusieurs fois, dans un délai de 3 ans (parfois reconductible). Si le remboursement n’a pas été intégralement effectué au dénouement du contrat, l’assureur retiendra les sommes encore dues sur la valeur de rachat.