- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Le portefeuille permanent d’Harry Browne : Pourquoi pas ?

Le Portefeuille permanent vous promet de dégager de la performance quelle que soit la situation économique. Faut-il l’adopter ?

Harry Browne et le Portefeuille permanent

Harry Browne (1933-2006), est un conseiller financier également, écrivain, et homme politique. Il s’est notamment présenté aux élections présidentielles américaines en tant que candidat du parti libertarien en 1996 et 2000.

Il a créé le Portefeuille permanent au début des années 1980 et l’a décrit dans son ouvrage Fail-Safe Investing : Lifelong Financial Security in 30 Minutes. (lien affilié)

Le portefeuille permanent repose sur deux hypothèses :

- Il est impossible de prévoir l’évolution future des différentes classes d’actifs

- Il existe quatre environnements économiques : croissance, récession, inflation et déflation

A partir de ces hypothèses, Harry Browne en déduit que pour qu’un portefeuille dégage de la performance quelle que soit la situation économique, il faut combiner des classes d’actifs dont chacune est adaptée à un environnement spécifique. Cette démarche est assez proche de celle qui préside à la construction du portefeuille All Weather. Il préconise ainsi de constituer un portefeuille à partir des quatre classes d’actifs suivantes :

- actions

- obligations

- or

- liquidités ou obligations de court terme

Selon Harry Browne,

- les actions permettent de tirer profit de la prospérité et de la croissance économique

- les obligations soutiennent le portefeuille en période de récession

- l’or est bénéfique en période inflationniste

- le cash (les obligations de court terme) est adapté à un environnement déflationniste

Le Portefeuille permanent proposé par Harry Browne accorde un poids équivalent à chacune de ces quatre classes d’actifs. Sa composition est donc la suivante :

- 25 % actions

- 25 % obligations

- 25 % or

- 25 % liquidités ou obligations de court terme

Harry Browne préconise par ailleurs de se contenter de rééquilibrer le Portefeuille permanent une fois par an. L’objectif est de maintenir la proportion de chaque classe d’actifs, d’où le nom de Portefeuille permanent. Ce portefeuille est donc particulièrement adapté au Lazy Investing.

Construction et performances

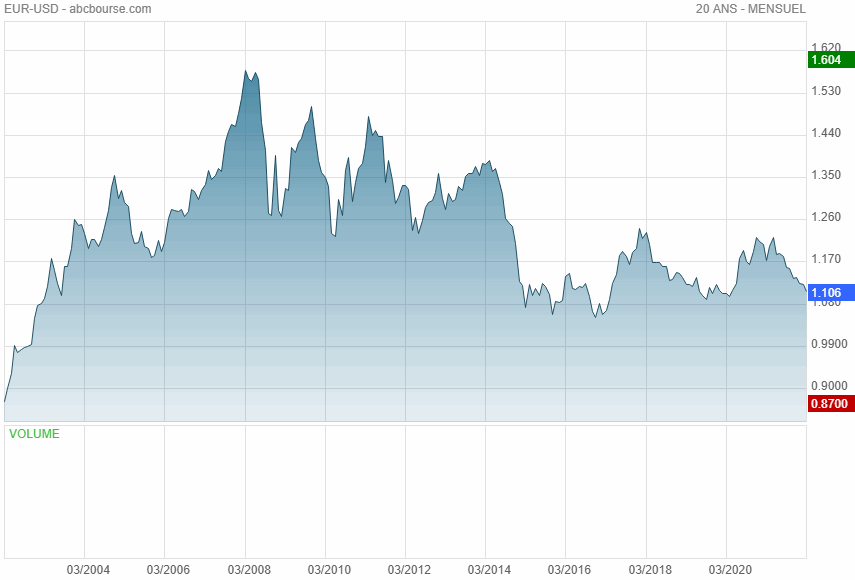

Dans sa version initiale, le portefeuille permanent considère des actions et des obligations des États-Unis. Adapter ce portefeuille à des investisseurs européens demande donc d’y apporter quelques modifications. Il s’agit d’éviter l’effet de change entre dollar US et euro, qui peut impacter significativement les performances.

Par conséquent, les obligations US sont remplacées par des obligations de la zone euro.

Pour les actions, il est fréquent de trouver une variante du portefeuille Permanent retenant des actions Monde plutôt que des actions US. C’est l’option qui a été retenue.

Concernant le cash ou les obligations de court terme, Harry Browne préconise des bons du trésor américains de durée comprise entre 4 semaines et 1 an (US Treasury Bills).

En l’absence d’ETF correspondant sur une période suffisamment longue, les calculs ont été réalisés avec des obligations dont la durée est comprises entre 1 et 3 ans (ce qui correspondrait à des Treasury Notes plutôt qu’à des Treasury Bills). Sur une période inférieures à 11 ans, les calculs réalisés à partir d’obligations d’Etat dont la durée est au maximum d’un an ne conduisent pas à des résultats significativement différents.

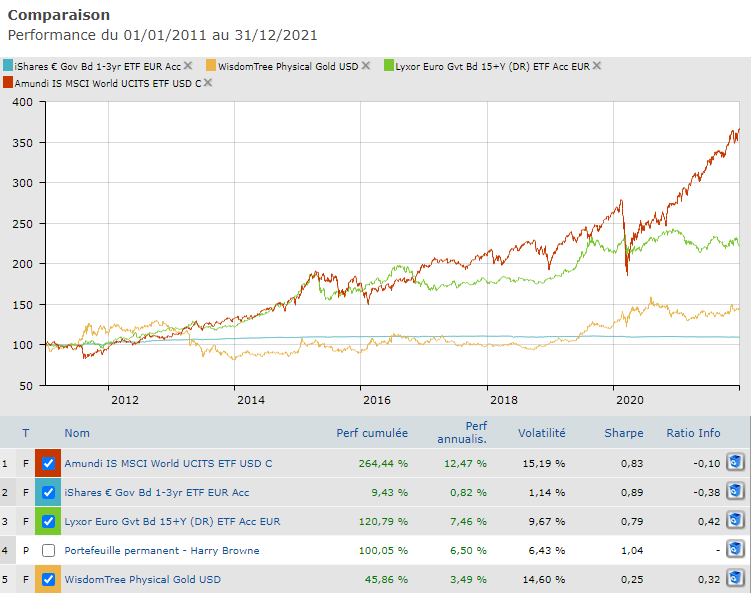

Le portefeuille qui a été construit repose sur les quatre fonds suivants :

| actions Monde | Amundi IS MSCI World UCITS ETF USD C |

| obligations d’État long terme zone euro | Lyxor Euro Gvt Bd 15+Y (DR) ETF Acc EUR |

| obligations d’État court terme zone euro | iShares € Gov Bd 1-3yr ETF EUR Acc |

| or | WisdomTree Physical Gold USD |

Le graphique ci-dessous présente l’évolution des quatre composantes du Portefeuille permanent sur la période 2011-2021 (11 ans).

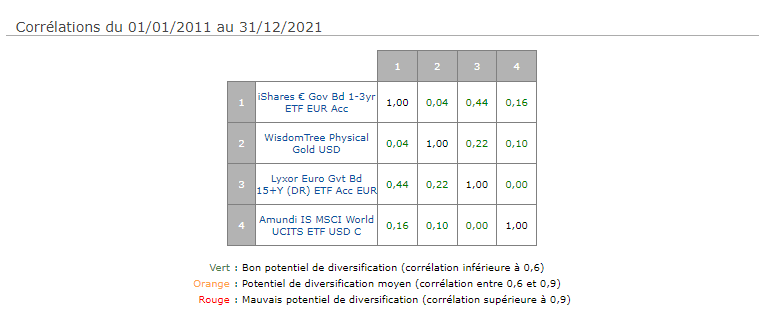

Le calcul des corrélations entre ces fonds montre que la diversification est réelle.

Sur une période de 11 ans, le Portefeuille permanent affiche un rendement annuel moyen de 6,50 % pour une volatilité de 6,43 % (Max drawdown, -13,04 %).

Que penser du Portefeuille permanent ?

À première vue, le Portefeuille permanent est plutôt intéressant.

- Il est bien diversifié

- Il est facile à construire (seulement 4 fonds)

- Ses performances sur les 11 dernières années sont correctes : 6 % de rendement par an pour une volatilité du même ordre, avec une perte maximum de -13 %.

Il peut convenir à des investisseurs prudents qui ne souhaitent pas subir (même temporairement) une baisse de leur portefeuille supérieure à -15 %.

Ce portefeuille affiche néanmoins quelques limites.

De bonnes performances à relativiser

Ces performances sont obtenues pendant une décennie plutôt faste pour les marchés financiers. Ainsi, à titre de comparaison, le portefeuille All Weather délivre en moyenne 8,11 % par an pour une volatilité de 7,09 % (Max drawdown, -14,6 %).

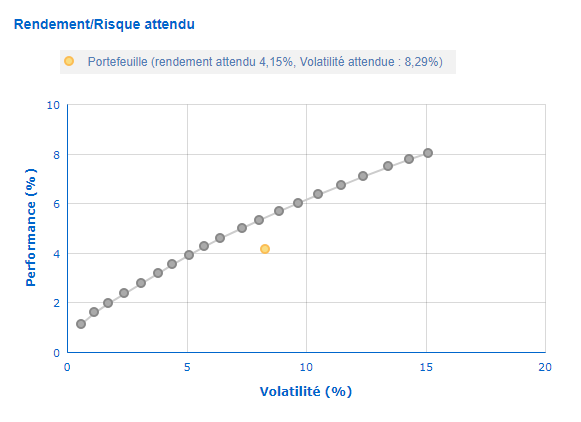

De plus, il semblerait que ce portefeuille ne soit pas particulièrement efficace, et qu’il soit possible d’obtenir de meilleurs résultats. D’après la frontière efficiente calculée par Quantalys, il serait possible d’obtenir un portefeuille dont la rentabilité attendue serait identique et la volatilité bien moindre.

Une méthode de construction fragile ?

Les classes d’actifs retenues assurent une bonne diversification mais les pondérations équivalentes sont de toute évidence mal choisies. Elles accordent un poids identique à chaque situation, ce qui ne correspond pas à la réalité. Les périodes d’expansion sont (heureusement) supérieures aux périodes de récession.

- Ainsi, détenir 25 % de liquidités ou de dette à court terme sur un horizon temporel long pour se prémunir de la déflation paraît bien excessif et freine le rendement plus qu’autre chose.

- L’or semble également trop pondéré dans le portefeuille. Cette affirmation est néanmoins à tempérer puisque l’or (couplé a l’appréciation du dollar Us par rapport à l’euro) a constitué un véritable moteur de performance sur les dernières années.

Le Portefeuille permanent n’est pas un mauvais portefeuille, bien au contraire. Son couple rendement/risque est tout à fait correct et conviendra à des investisseurs aux profil « équilibré », voire « prudent ». Cependant, il semblerait qu’il puisse être amélioré en modifiant les pondérations initiales. A noter que le portefeuille Godlen Butterfly s’inspire du Portefeuille Permanent et cherche à l’améliorer.

Les investisseurs qui souhaiteront le construire au sein d’un contrat d’assurance vie pourront avantageusement remplacer les liquidités par un fonds en euros. Ils risquent en revanche de peiner à trouver des unités de compte reflétant le cours de l’or.