- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Paresseux et prudent ? Découvrez pourquoi le portefeuille “All Weather” pourrait vous convenir

Le portefeuille « All Weather » de Ray Dalio ambitionne de délivrer de la performance quelle que soit la météo des marchés financiers. Il y a donc de fortes chances qu’il intéresse la majorité d’entre nous. Mais tient-il vraiment ses promesses ? Oui, surtout si vous êtes paresseux et prudent (qui ne l’est pas ?).

Lazy Investing : une méthode simple pour faire fructifier son épargne

Vous avez décidé d’investir sur les marchés financiers pour faire fructifier votre épargne.

Vous pourriez solliciter un professionnel mais vous craignez que ses intérêts ne soient pas alignés avec les vôtres. Par conséquent, vous préférez vous débrouiller seul.

Vous n’avez pas beaucoup de temps à y consacrer et vous recherchez donc une méthode simple et efficace. Tout naturellement, c’est l’approche de type « Lazy Investing » qui vous attire.

Le Lazy Investing consiste à définir une allocation cible composée des différentes classes d’actifs (actions, obligations, matières premières, etc.) puis à investir selon cette allocation cible de manière ponctuelle ou périodique selon vos souhaits. Vous n’aurez rien d’autre à faire, hormis un rééquilibrage régulier (une à deux fois par an) pour ajuster votre portefeuille de titres à l’allocation cible. En effet, la structure de votre portefeuille se modifie au cours du temps en raison de dynamiques différentes de ses composantes. Elle s’écarte alors de l’allocation de référence et il faut la rééquilibrer en conséquence.

Le Lazy Investing est une approche qui connaît un succès grandissant en raison de l’essor des ETF, fonds indiciels à gestion passive qui se contentent de répliquer des indices. ETF et Lazy Investing sont en effet très souvent associés. À tort cependant, car il est tout à fait possible de gérer paresseusement des fonds à gestion active.

Le Lazy Investing est une approche séduisante puisqu’elle vous promet de gagner de l’argent sans faire grand-chose, hormis maintenir la structure de votre portefeuille conforme à sa cible. Elle est parfaite pour vous et vous êtes prêt à l’adopter. Il y a juste un point à régler :

Comment définir l’allocation cible ?

La difficulté de choisir une allocation cible

L’allocation de référence que vous retiendrez sera celle qui vous conviendra.

Quels sont les critères qui permettent de décider qu’une allocation vous convient ?

- Votre tolérance au risque : l’allocation de référence ne doit pas conduire à des pertes qui vous soient insupportables.

- Votre horizon temporel : l’allocation de référence doit être adaptée à votre durée de placement. Vous ne prendrez pas les mêmes risques selon que vous investissez pour 5 ans ou pour 20 ans. Plus votre horizon est éloigné, plus vous pouvez prendre des risques. Pourquoi ? Parce que si la valeur de vos investissements diminue, il vous restera suffisamment de temps pour qu’ils retrouvent (et dépassent leur valeur initiale).

- Vos objectifs : vous ne prendrez pas les mêmes risques selon que vous souhaitez préserver la valeur de votre capital ou que vous souhaitez le faire fructifier.

À la lecture de ces critères, il apparaît que c’est le risque (de perte) et non le rendement qui constitue l’élément central. Or vous, c’est le rendement qui vous intéresse.

Il se trouve que le rendement et le risque sont positivement liés. Le rendement est la rémunération du risque et donc, les placements les plus risqués sont aussi les plus rémunérateurs. À l’inverse, les placements les plus sûrs sont les moins rémunérés.

Par ailleurs, nous sommes tous capables de supporter des rendements positifs élevés. Personne ne se plaindra de gagner 30, 40, 50 % par an.

Par contre, nous ne tolérons pas tous les pertes de la même façon. Alors que certains encaisseront des pertes de -50 % sans sourciller, d’autres ne supporteront pas de voir leur capital perdre -5 ou -10 %. Il est donc primordial que votre allocation cible soit compatible avec votre limite acceptable de perte.

En effet, si cette limite était dépassée, il y a de fortes chances pour que vous décidiez de solder votre portefeuille et d’encaisser vos pertes. Pourquoi ? Parce que vous aurez peur que vos pertes, qui sont déjà supérieures à ce que vous pouvez supporter, s’accroissent encore.

Vous pourrez obtenir une allocation compatible avec votre tolérance au risque, votre horizon temporel et vos objectifs en sollicitant un professionnel.

Si vous préférez vous choisir une allocation cible seul, la tâche sera beaucoup plus compliquée :

- Vous devrez décider seul de votre niveau de perte acceptable.

- Vous devrez trouver (seul) un portefeuille dont les pertes attendues ne dépassent pas ce seuil.

Une solution : répliquer des portefeuilles déjà existants

La construction d’une allocation cible cohérentes est une tâche compliquée pour un non-spécialiste. C’est pourquoi, il semble préférable de se tourner vers des portefeuilles existants et reconnus, et de les répliquer. Rien ne vous empêchera par la suite de les adapter.

Si cette approche ne vous permettra pas d’obtenir une allocation sur mesure, elle reste néanmoins préférable à une allocation exotique qui sortirait de nulle part.

Le portefeuille « All Weather » de Ray Dalio est l’un de ces portefeuilles que vous pourriez être tenté de répliquer. C’est un portefeuille créé par un investisseur reconnu et dont les fondements semblent plutôt solides.

Qui est Ray Dalio ?

Ray Dalio, est un investisseur et un philanthrope. Il est le propriétaire de Bridgewater Associates, le plus grand fonds spéculatif au monde.

Ray Dalio est par ailleurs l’auteur de plusieurs best sellers, dont Les principes du succès dans lequel il partage les principes anti-conformistes qui ont contribué à son succès (et que toute personne peut adopter pour mieux atteindre ses objectifs).

note : le lien suivant vous permet d’acheter le livre « Les principes du succès » de Ray Dalio. Si vous cliquez dessus, vous acceptez le dépôt d’un cookie sur votre ordinateur et si vous achetez l’ouvrage, je recevrai une commission.

Qu’est-ce que le portefeuille « All Weather »

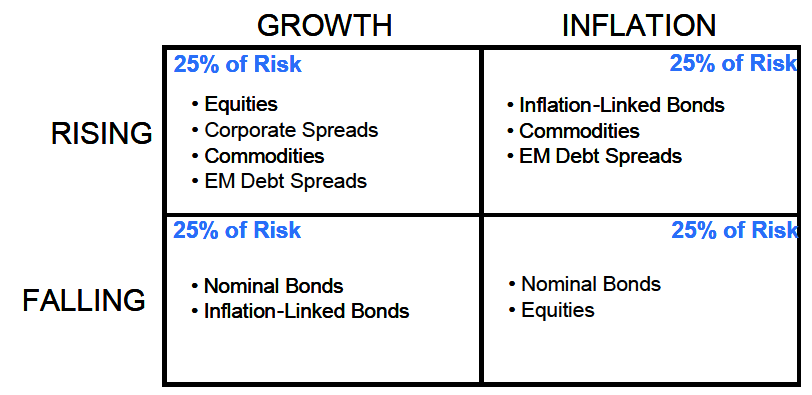

Le portefeuille « All Weather » repose sur l’hypothèse que la valeur des actifs dépend essentiellement de deux facteurs, la croissance économique et l’inflation. Cela conduit à identifier quatre « saisons » selon que la croissance et l’inflation sont supérieures ou inférieures aux anticipations des marchés.

Le portefeuille « All Weather » est ensuite construit en affectant retenant pour chaque « saison » les classes d’actifs qui affichent des performances positives et de manière à ce que chaque saison compte pour 25 % du risque du portefeuille.

Cette démarche aboutit à un portefeuille dont la composition simplifiée est la suivante :

- 30 % d’actions

- 40 % d’obligations d’État à long terme

- 15 % d’obligation d’État à moyen terme

- 7,5 % d’or

- 7,5 % d’un panier de matières premières.

Dès lors que ce portefeuille est construit de manière à être indépendant de la conjoncture et des fluctuations boursières, il ne nécessite aucune gestion active. Vous pouvez vous contenter de le rééquilibrer régulièrement

Construire un portefeuille « All Weather »

Le portefeuille « All Weather » original considère plusieurs zones géographiques pour les actions et les obligations. Afin de conserver un portefeuille simple, deux zones ont été considérées pour les obligations (les Etats-Unis et la Zone Euro) tandis qu’un indice synthétique Monde est utilisé pour les actions.

Le portefeuille « All Weather » qui a été construit repose sur la composition suivante :

- 30 % d’actions Monde

- 40 % d’obligations d’État à long terme, dont 20 % d’obligations US et 20 % d’obligations Zone euro.

- 15 % d’obligation d’État à moyen terme, dont 7,5 % d’obligations US et 7,5 % d’obligations Zone euro.

- 7,5 % d’or

- 7,5 % d’un panier de matières premières.

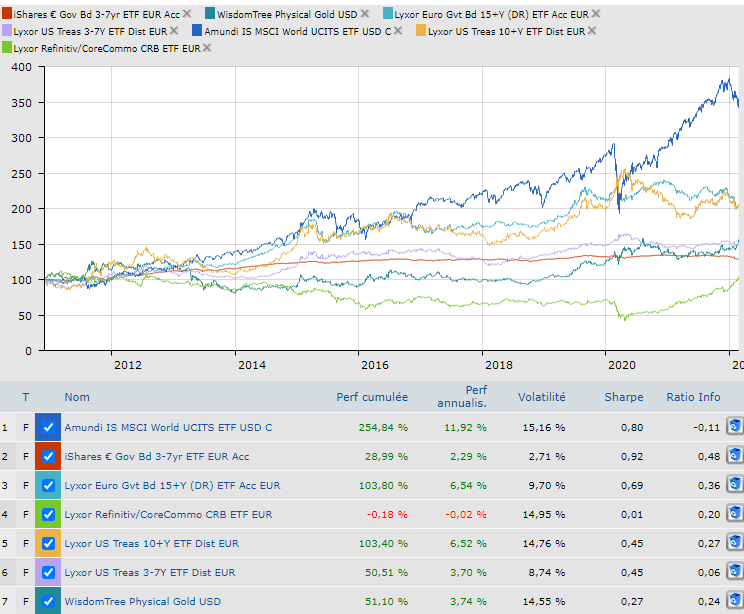

Ce portefeuille a été construit au sein d’un compte titre, à partir d’ETF. Ces derniers ont été choisis de façon à permettre une période d’observation la plus longue possible, soit de décembre 2010 à fin février 2022 (11 ans et 3 mois).

| Actions Monde | Amundi IS MSCI World UCITS ETF USD C |

| Obligations d’État long terme | |

| US | Lyxor US Treas 10+Y ETF Dist EUR |

| Zone euro | Lyxor Euro Gvt Bd 15+Y (DR) ETF Acc EUR |

| Obligations d’État moyen terme | |

| US | Lyxor US Treas 3-7Y ETF Dist EUR |

| Zone euro | iShares € Gov Bd 3-7yr ETF EUR Acc |

| Or | WisdomTree Physical Gold USD |

| Matières premières | Lyxor Refinitiv/CoreCommo CRB ETF EUR |

Les forces en présence

Quelles performances pour le portefeuille « All Weather » ?

Du 1er décembre 2010 au 28 février 2022, le portefeuille « All Weather » affiche une performance annualisée de 7,57 % pour une volatilité particulièrement faible de 7,12 %. Conformément à ce qui est attendu d’un portefeuille « All Weather », le ratio de Sharpe est particulièrement élevé (1,09).

« The product of this approach to asset allocation is a significant improvement in the efficiency and consistency of the portfolio. This is illustrated by the historical Sharpe ratio of the All Weatherportfolio (both in real-time and the simulation), which has been approximately 0.67, compared with 0.35 for the conventional portfolio. » (Bridgewater, The All Weather Strategy)

Cependant, les performances passées ne préjugent pas des performances futures. Que peut-on donc attendre de ce portefeuille ?

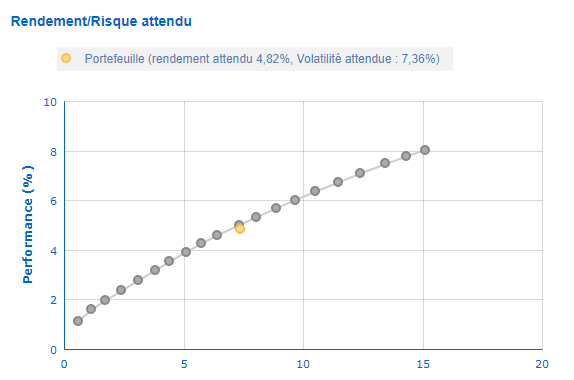

Pour apporter des réponses, il est possible de se tourner vers des outils professionnels qui construisent une frontière efficiente à partir de rendements et de corrélation prévus.

Même si ces prévisions ainsi que la théorie sur laquelle repose la frontière efficiente sont fragiles, le positionnement du portefeuille « All Weather » par rapport à cette frontière constitue un élément diagnostic utile. Il apparaît ainsi que le portefeuille « All Weather » est quasiment situé sur la frontière efficiente. Cela signifie qu’il s’agit d’un portefeuille efficient et qu’il est (théoriquement) impossible de trouver un portefeuille qui ait le même rendement avec une volatilité moindre ou un rendement supérieur avec la même volatilité.

D’après l’outil utilisé, le rendement attendu de ce portefeuille s’établit à 4,82 % pour une volatilité de 7,36 %.

À qui est destiné le portefeuille « All Weather » ?

Compte tenu de sa volatilité, ce portefeuille conviendra à des investisseurs dont le profil est « équilibré ». Les investisseurs prudents disposant d’un horizon de placement d’au moins 10 ans pourraient aussi se laisser tenter, à conditions que leurs objectifs soient plutôt « offensifs » (faire fructifier un capital plutôt qu’en préserver la valeur). Attention néanmoins, même si sa volatilité est contenue, les pertes potentielles peuvent atteindre aux alentours de -15 %. Ceux qui ne peuvent envisager de telles pertes doivent donc s’abstenir d’adopter ce portefeuille.

De même, les investisseurs les plus audacieux gagneront à se tourner vers des portefeuilles plus rémunérateurs. À condition bien entendu que cette prise de risque supplémentaire soit cohérente avec leur horizon temporel et leurs objectifs.

S’il fallait émettre des réserves sur ce portefeuille, elles concerneraient la difficulté (voire l’impossibilité) de reproduire ce portefeuille au sein d’un contrat d’assurance vie. Les unités de compte indexées sur les cours de l’or y restent en effet rares.

***

Le portefeuille « All Weather » est à considérer sérieusement si vous présentez un profil « équilibré » ou prudent avec un horizon temporel d’au moins 10 ans, et que vous pouvez supporter des pertes de l’ordre de -15 % en cas de turbulences sur les marchés. Il présente des performances assez proches de portefeuilles comme le Portefeuille Permanent ou le Golden Butterfly.

De par ses hypothèses, il demande peu de maintenance (un ou deux rééquilibrages par an) et correspondra parfaitement aux investisseurs paresseux.

Seul bémol, vous devrez vraisemblablement recourir à un compte titres pour le mettre en place.

Partager la publication "Paresseux et prudent ? Découvrez pourquoi le portefeuille “All Weather” pourrait vous convenir"

Titulaire d'un master en gestion de patrimoine et docteur en économie.