- Vous êtes ici:

- Accueil

- Blog

- Assurance-vie

- Assurance vie : n’ayez plus peur des unités de compte

Oui, les supports en unité de compte des contrats d’assurance vie sont risqués. Ils peuvent vous faire perdre de l’argent. Mais ce risque peut être maîtrisé et vous permettre de gagner bien plus qu’avec un simple fonds en euros.

Faut-il investir dans des unités de compte ?

Vous le savez. Vous savez que le fonds en euros ne rapporte plus rien et qu’il n’est pas raisonnable d’espérer faire fructifier un capital en investissant uniquement sur un fonds en euros.

Mais les unités de compte, c’est risqué. Ne serait-il donc pas plus prudent de se contenter des maigres performances du fonds en euros plutôt que de risquer de perdre de l’argent ?

Pourtant, il y a des unités de compte performantes dans votre contrat. Des unités de compte avec des rendements à deux chiffres, 10 fois plus rentables que le fonds en euros…

Mais quand même, c’est risqué. Et puis des rendements à deux chiffres, c’est louche.

Et s’il existait un juste milieu entre un rendement proche de zéro et un rendement à deux chiffres, avec un niveau de risque acceptable ? S’il existait un juste équilibre entre le rendement et le risque ?

Ça vous intéresserait ?

Prendre des risques, ce n’est pas l’assurance de perdre. C’est la condition pour gagner

Vous êtes réticent à investir dans des unités de compte parce que votre capital n’est pas garanti et que par conséquent, vous pouvez perdre de l’argent.

Et puis les unités de compte, c’est très risqué. C’est la Bourse, et les krachs qui vont avec.

Quoi qu’il en soit, vous préféreriez quand même un placement garanti avec un placement élevé.

Et c’est là que vous vous trompez. Ce placement miracle, il n’existe pas. Il n’a jamais existé et il n’existera jamais.

Pourquoi ? Parce que le rendement est la rémunération du risque. Pas de risque, pas de rendement. Si on vous promet un rendement élevé, c’est qu’il y a un risque.

Qui accepterait de vous verser un rendement élevé tout en vous garantissant votre capital ? Une entreprise au bord de la faillite, un intermédiaire véreux ou un escroc. Personne ne vous promettra un rendement élevé et une garantie en capital parce que vous êtes sympathique.

Donc si le rendement et le risque sont liés, vous devez prendre des risques si vous voulez un rendement décent.

Mais ce n’est pas parce que vous pouvez perdre de l’argent en prenant des risques que vous êtes certain d’en perdre. Les risques ne se matérialisent pas toujours. Vous ne vous faites pas cambrioler à chaque fois que vous quittez votre domicile. Pourtant, le risque existe. C’est pareil avec les unités de compte.

Si vous pouvez perdre de l’argent, vous pouvez aussi limiter le montant de vos pertes pour les rendre supportables.

Vous pouvez maîtriser le risque de vos unités de compte pour qu’il reste supportable. Pour qu’il ne se transforma pas en danger.

Vous pouvez maîtriser ce risque pour que les perspectives de gain soient suffisamment intéressantes pour que vous acceptiez un certain niveau de risque, pour que le jeu en vaille la chandelle.

Comment maîtriser le risque ? En ajustant le risque à son profil, ses objectifs et son horizon temporel

Le choix ne se situe pas entre fonds en euros et unités de compte. Vous pouvez (et vous devez dans la plupart des cas) combiner les deux pour moduler le rendement et le risque. Vous atteindrez ainsi le compromis qui vous correspond et qui dépend de votre profil de risque, de vos objectifs et de votre horizon temporel.

- Votre profil de risque : Nous n’avons pas tous la même tolérance au risque. Certains sont d’un naturel prudent, d’autres plus audacieux. Vous devez tenir compte de cette tolérance dans le choix de vos investissements.

- Vos objectifs : Vous ne prendrez pas les mêmes risques selon que vous voulez transmettre un capital (objectif plutôt défensif) ou le faire fructifier (objectif plutôt offensif).

- Votre horizon temporel : plus votre horizon de placement est lointain, plus vous pouvez prendre des risques. En cas de baisse, votre portefeuille aura d’autant plus de chances de se rétablir qu’il en aura le temps.

Il existe par ailleurs différents types d’unités de compte, avec des niveaux de risque et de rendement très divers. Vous avez des unités de compte qui sont quasiment sans risque (avec un rendement très faible) et d’autres très risquées (qui peuvent perdre jusqu’à 70/80 % de leur valeur) avec des rendements très élevés.

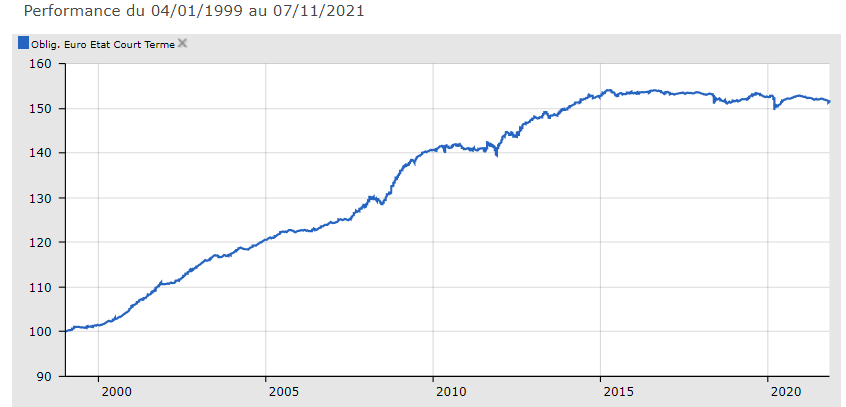

Un exemple d’unités de compte peu risquées : les obligations à court terme des États de la zone euro

Cette classe d’actifs affiche sur les 20 dernières années un rendement annuel moyen de l’ordre de 1,8 % pour une volatilité de 1 % (ce qui signifie que le risque de perte n’excédera pas -3 % dans l’immense majorité des cas).

source : Quantalys

Un exemple d’unités de compte très risquées : les valeurs de croissance aux États-Unis (actions)

Cette classe d’actifs affiche sur les 20 dernières années un rendement annuel moyen de l’ordre de 10 % pour une volatilité de 20 %. Avec un tel niveau de volatilité, les pertes peuvent avoisiner voire dépasser -50 %.

source : Quantalys

Pour investir dans des unités de compte sans prendre de risques inconsidérés et obtenir un rendement compatible avec vos caractéristiques, vous devez donc procéder en plusieurs étapes :

- Identifier votre couple rendement-risque de référence en fonction de votre profil de risque, de vos objectifs et de votre horizon temporel.

- Combiner des unités de compte et un fonds en euros pour converger vers ce couple rendement-risque de référence.

- Suivre votre portefeuille car sa composition se modifie au cours du temps. Vous devez donc veiller à le rééquilibrer régulièrement.

En suivant cette stratégie, les risques que vous prendrez seront compatibles avec vos caractéristiques. C’est en suivant une stratégie claire et bien comprise que vous parviendrez à maîtriser le risque des unités de compte et à en tirer profit.

Par conséquent, vous ne devriez pas vous retrouver dans une situation où les pertes potentielles sont tellement insupportables que vous vous sentez obligé de tout vendre et de prendre vos pertes par crainte qu’elles ne s’aggravent. C’est généralement ce qui arrive chez ceux qui ne regardent que le rendement des unités de compte, sans se préoccuper des risques.

En suivant cette stratégie, vous devriez conserver votre portefeuille jusqu’à son terme et approcher le rendement moyen attendu.

De la théorie à la pratique

- Avant tout, la première étape consiste à faire un état des lieux de votre contrat d’assurance vie. Assurez-vous que vous disposez d’unités de comptes de différents niveaux de risque. Ce niveau de risque est généralement résumé par un indice (le SRRI) compris entre 1 (peu risqué) et 7 (très risqué).

- Ensuite, vous devrez évaluer votre profil de risque. Une décomposition en trois catégories (prudent, équilibré, offensif) est la plus fréquente. Une fois que vous disposez de l’évaluation de votre profil, ajustez-là en fonction de vos objectifs et de votre horizon temporel. Si votre horizon temporel est court (inférieur à trois ans), évitez toute prise de risque et limitez-vous au fonds en euros.

- Vous devrez ensuite bâtir un portefeuille en fonction de votre profil. À titre purement indicatif,

- si vous êtes prudent, le fonds en euros représentera aux alentours de 75 % de votre portefeuille.

- Les profils équilibrés seront investis dans le fonds en euros à hauteur de 50 %.

- Les plus offensifs pourront être investis à 100 % en unités de compte. Un coussin de 20 à 30 % est cependant à envisager car il permet d’atténuer significativement les fluctuations des unités de compte.

- Avant d’investir, examinez attentivement les performances du portefeuille envisagé sur les 15 à 20 dernières années et modifiez sa composition jusqu’à ce qu’elle vous paraisse acceptable. Les performances passées ne préjugent pas des performances futures mais elles fournissent quand même des indications précieuses sur l’univers des possibles.

- Au moment d’investir, les plus prudents investiront progressivement afin de réduire les risques de market timing. Mieux vaudra lisser ses points d’entrée plutôt que de risquer d’investir au mauvais moment.

- Suivez régulièrement votre portefeuille pour éviter toute dérive du couple rendement-risque.

Si vous souhaitez évaluer ce que pourrait vous rapporter votre asussance vie en fonction de différentes hypothèses, vous pouvez utiliser ce simulateur.

Maîtriser le risque pour profiter sereinement du rendement

Si vous suivez toutes ces étapes, vous devriez obtenir un rendement significativement supérieur à celui d’un fonds en euros, avec un risque maîtrisé. Vous n’aurez pas à craindre de subir des pertes insupportables.

Cependant, comme vous l’aurez remarqué, toutes ces étapes nécessitent un minimum de connaissances. Il est donc fortement recommandé aux novices de consulter un professionnel.

Les débutants pourront investir dans des portefeuilles très simples de type fonds en euros et ETF Monde. Ce ne sont pas les plus performants mais ils sont simples à maintenir et tout à fait corrects pour les profils prudents et équilibrés.

Quant aux investisseurs plus aguerris, ils n’ont pas peur des unités de compte et n’ont certainement pas lu cet article.

***

Si vous souhaitez un portefeuille cohérent avec votre profil de risque, vos objectifs et votre horizon temporel, pensez à la gestion conseillée. Tout est plus simple quand on est accompagné.

Articles similaires

À quel âge ouvrir une assurance vie ? Guide selon chaque étape de la vie

Pourquoi l’assurance vie demeure en 2025 un dispositif d’épargne incontournable, moderne et stratégique

Le marché des SCPI : Comment et où acheter pour booster vos finances ?

Assurance vie : attention aux primes manifestement exagérées