La mise en place d’un Prélèvement Forfaitaire Unique (ou Flat Tax) de 30 % sur les revenus du capital modifie en profondeur la fiscalité de l’épargne (et les habitudes des conseillers financiers pour particuliers). L’épargne financière est désormais clairement favorisée, au détriment entre autres de l’investissement immobilier. Quel est l’objectif de cette réforme ? Sera-t-elle efficace ?

Sommaire

L’essentiel sur la Flat Tax en moins de 4 minutes (vidéo)

Qu’est-ce que la Flat Tax ou Prélèvement Forfaitaire Unique ?

Les placements soumis au PFU

Les placements qui ne seront pas soumis au PFU

La Flat Tax, quand et comment sera-t-elle prélevée ?

La théorie du ruissellement, est-ce efficace ?

L’essentiel sur la Flat Tax en moins de 4 minutes

source : LexCase avocats

Qu’est-ce que la Flat Tax ou Prélèvement Forfaitaire Unique ?

La Flat Tax est un prélèvement forfaitaire unique (PFU) qui touche les revenus du capital, c’est-à-dire les rémunérations liées à la détention d’un patrimoine financier (les revenus immobiliers ne sont pas concernés).

La Flat Tax se substitue à l’ancienne fiscalité à compter du 1er janvier 2018. Si vous détenez un capital financier, il y a donc de fortes chances que vous soyez concerné.

Le taux du PFU s’établit à 30 %, soit 12,8 % au titre de l’impôt sur le revenu et 17,2 % de CSG (contre 15,5 % avant le 1er janvier 2018, soit une augmentation de +1,7 point). Il s’applique quel que soit le niveau de revenu du contribuable.

Une option pour le barème progressif de l’impôt sur le revenu reste possible, mais elle s’applique à l’ensemble des gains et revenus visés par le PFU (et non placement par placement). En cas d’option pour l’imposition au barème progressif, les éléments suivants sont maintenus :

- la déductibilité de la CSG (à hauteur de 6,80 %, soit 5,1 % + 1,7 %),

- l’abattement de 40 % sur les dividendes,

- les abattements pour durée de détention sur les plus-values (pour les titres souscrits ou acquis avant le 1er janvier 2018).

Les placements soumis au PFU

Les revenus des capitaux mobiliers, intérêts et dividendes

Avant le 1er janvier 2018, les intérêts perçus et les dividendes d’actions étaient imposés à l’impôt sur le revenu et aux prélèvements sociaux. Les dividendes bénéficiaient par ailleurs d’un abattement de 40 %. A partir du 1er janvier 2018, l’épargnant pourra choisir entre le PFU de 30 % et l’imposition à l’impôt sur le revenu et aux prélèvements sociaux.

| Tranche marginale d’imposition | IRPP | PFU | |

|---|---|---|---|

| Intérêts (1) |

Dividendes (2) |

Intérêts et dividendes | |

| 0 % | 17,2 % | 17,2 % | 30 % |

| 14 % | 30,2 % | 24,6 % | 30 % |

| 30 % | 45,2 % | 33,2 % | 30 % |

| 41 % | 55,4 % | 39,0 % | 30 % |

| 45 % | 59,1 % | 41,1 % | 30 % |

| (1) taux d’imposition avec prise en compte de la CSG déductible de 6,8 %. Le taux d’imposition des intérêts lorsque la TMI est de 14 % s’élève à 17,2 % – 6,8 %x14&,bsp;% + 14 % = 30,2 % | |||

| (2) taux d’imposition avec prise en compte de la CSG déductible de 6,8 % et de l’abattement de 40 %. Le taux d’imposition des dividendes lorsque la TMI est de 14 % s’élève à 17,2 % – 6,8 %x14&,bsp;% + 14 %x60 % = 24,6 % | |||

Les plus-values sur les cessions de valeurs mobilières

Avant le 1er janvier 2018, les gains de cessions de valeurs mobilières étaient imposés au barème progressif de l’impôt sur le revenu et assujettis aux prélèvements sociaux. Ils bénéficiaient d’un abattement pour durée de détention de 50 % (entre 2 et moins de 8 ans de détention) ou 65 % (8 ans de détention et plus). Depuis le 1er janvier 2018, le PFU s’applique sans tenir compte des abattements pour durée de détention. Une option pour l’assujettissement à l’impôt sur le revenu et aux prélèvements sociaux reste possible, avec des abattements pour durée de détention maintenus pour les seuls titres souscrits ou acquis avant le 1er janvier 2018.

| Tranche marginale d’imposition | IRPP | PFU | ||

|---|---|---|---|---|

| Sans abattement (1) |

Abattement de 50 % (1) (2) |

Abattement de 65 % (1) (2) |

||

| 0 % | 17,2 % | 17,2 % | 17,2 % | 30 % |

| 14 % | 30,2 % | 23,2 % | 21,1 % | 30 % |

| 30 % | 45,2 % | 30,2 % | 25,7 % | 30 % |

| 41 % | 55,4 % | 34,9 % | 28,8 % | 30 % |

| 45 % | 59,1 % | 36,6 % | 29,9 % | 30 % |

| (1) taux d’imposition avec prise en compte de la CSG déductible de 6,8 %. Le taux d’imposition des plus values de cession sans abattement lorsque la TMI est de 14 % s’élève à 17,2 % – 6,8 %x14&,bsp;% + 14 % = 30,2 % | ||||

| (2) uniquement pour les titres acquis avant le 1er janvier 2018 | ||||

Les revenus des plans et comptes épargne logement

Avant 1er janvier 2018, les intérêts des PEL étaient soumis aux prélèvements sociaux et à l’impôt sur le revenu après 12 ans (exonération d’impôt sur le revenu pendant les 12 premières années). A partir du 1er janvier 2018, les intérêts des PEL et CEL ouverts à compter du 1er janvier 2018 ainsi que les intérêts des PEL de plus de 12 ans seront soumis au PFU. Sinon, ils pourront être soumis à l’impôt sur le revenu et aux prélèvements sociaux (l’exonération d’impôt sur le revenu est supprimée). Par ailleurs, les PEL et CEL souscrits à compter du 1er n’ouvrent plus droit à la prime d’Etat.

| Tranche marginale d’imposition | IRPP (1) |

PFU |

|---|---|---|

| 0 % | 17,2 % | 30 % |

| 14 % | 30,2 % | 30 % |

| 30 % | 45,2 % | 30 % |

| 41 % | 55,4 % | 30 % |

| 45 % | 59,1 % | 30 % |

| (1) taux d’imposition avec prise en compte de la CSG déductible de 6,8 %. Le taux d’imposition des intérêts de PEL et CEL lorsque la TMI est de 14 % s’élève à 17,2 % – 6,8 %x14&,bsp;% + 14 % = 30,2 % | ||

Les gains réalisés sur les contrats d’assurance vie

En cas de rachat, les gains issus des contrats d’assurance vie seront soumis au PFU si les versements ont été réalisés après le 27 septembre ET si les sommes placées excèdent 150 000 euros (300 000 euros pour un couple). Avant le le 1er janvier 2018, ces gains étaient soumises à un PFL différent selon l’âge du contrat.

| Tranche marginale d’imposition | IRPP (1) (2) |

PFU (2) |

||

|---|---|---|---|---|

| 0 % | 17,2 % | 30 % | ||

| 14 % | 30,2 % | 30 % | ||

| 30 % | 45,2 % | 30 % | ||

| 41 % | 55,4 % | 30 % | ||

| 45 % | 59,1 % | 30 % | ||

| (1) taux d’imposition avec prise en compte de la CSG déductible de 6,8 %. Le taux d’imposition des gains issus des contrats d’assurance-vie lorsque les versements ont été effectués après le 27 septembre 2017 et qu’ils excèdent 150 000 euros (300 000 euros pour un couple) s’élève à 17,2 % – 6,8 %x14&,bsp;% + 14 % = 30,2 % | ||||

| (2) Après abattement annuel de 4 600 euros (9 200 euros pour un couple) pour les contrats de plus de 8 ans. | ||||

Les placements qui ne seront pas soumis au PFU

Le PFU ne concernera pas

- Les intérêts des Livrets A, des livrets de développement durable (LDD) et des livrets d’épargne populaire.

- Les revenus des PEA et PEA-PME (dividendes ou plus-values).

- Les gains sur les contrats d’assurance vie lorsque les sommes investies ne dépassent pas 150 000 euros (300 000 euros pour un couple), ou lorsque les sommes investies sont supérieures à ce seuil mais ont été versées avant le 27 septembre 2017. L’ancienne fiscalité s’applique (PFL)

- Les intérêts des PEL durant les douze premières années lorsqu’ils ont été ouverts avant le 1er janvier 2018.

- Les revenus des biens immobiliers restent soumis au barème progressif de l’impôt sur le revenu. Les plus-values seront toujours taxées au taux forfaitaire de 19 % après application des abattements pour durée de détention.

La Flat Tax, quand et comment sera-t-elle prélevée ?

La Flat Tax s’applique aux gains réalisés à compter de 2018. Le mode de prélèvement dépend du produit concerné.

- Revenus mobiliers : la Flat Tax sera déduite des revenus mobiliers (intérêts, produits et dividendes) lors de leur versement.

- Plus-values sur valeurs mobilières : contrairement aux revenus mobiliers, l’imposition n’intervient pas au moment de la perception du revenu. La Flat Tax est calculée lors de la déclaration annuelle des revenus.

- Assurance vie : la Flat Tax sera payée lors d’un rachat partiel ou total sur les gains afférents aux versements effectués depuis le 27 septembre 2017.

Les contribuables qui opteront pour une imposition progressive lors de leur déclaration annuelle de revenus bénéficieront d’une restitution partielle des sommes déjà versées s’il s’avère que leur imposition sur le revenu est inférieure au taux de 12,8 % (7,5 % dans certains cas spécifiques pour l’assurance vie).

L’option pour le barème progressif est globale pour l’ensemble des revenus. Il n’est pas possible de choisir l’imposition au PFU pour certains revenus et l’imposition selon le barème progressif pour d’autres.

L’option pour le barème progressif s’exerce chaque année lors du dépôt de la déclaration de revenus.

La Flat Tax, pourquoi ?

Le PFU est une réforme qui réduit la taxation des revenus du capital financier. Elle constitue donc une incitation à l’épargne financière plutôt qu’à l’investissement immobilier, cohérente avec l’objectif affirmé de réorienter l’épargne vers les entreprises au détriment de la rente immobilière.

Par ailleurs, au sein des placements financiers, elle favorise le compte titres plutôt que l’assurance vie. Le compte titres, dont le coût de fonctionnement est faible et qui peut se transférer d’un établissement à un autre sans conséquence fiscale, ne devrait pas tarder à mordre sur les contrats d’assurance vie.

Quoi qu’il en soit, la réduction de la taxation des revenus du capital favorise les ménages les plus aisés. Est-ce pertinent ? Concéder des largesses fiscales aux citoyens les plus aisés profite-t-il à l’ensemble de la population ? Oui, si vous croyez à la théorie du ruissellement.

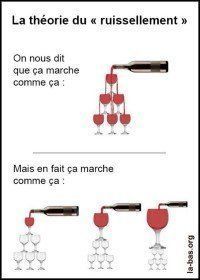

Avant d’aborder la théorie du ruissellement, il convient de préciser que cette théorie… n’existe pas. Elle ne repose sur aucune étude sérieuse et dans l’histoire récente, elle a surtout servi de justification aux politiques ultralibérales mises en œuvre par Ronald Reagan et Margaret Thatcher au début des années 1980. Ce qui est appelé « Théorie du ruissellement », c’est l’enchaînement suivant :

L’allègement des impôts des plus riches les encourage à investir dans les entreprises ou à consommer, ce qui conduit ensuite à des créations d’emplois dont toute la société bénéficie.

Deux mesures fiscales du gouvernement (dont le coût est estimé à 5 milliards d’euros) s’inscrivent dans cette logique : La baisse de l’impôt de solidarité sur la fortune par le biais de la non taxation du patrimoine financier (3,5 milliards d’euros), et la mise en place d’une taxe forfaitaire de 30 % sur les revenus du capital financier (1,5 milliard d’euros). L’objectif avoué de cette fiscalité avantageuse pour les plus favorisés est d‘encourager les investissements sur le sol français et de faire revenir des capitaux sur le territoire.

La théorie du ruissellement, est-ce efficace ?

Si les adversaires de la théorie du ruissellement citent volontiers Ronald Reagan et Margaret Thatcher, ses partisans avancent le succès des baisses d’impôts sur les hauts revenus en Suède. Il n’est donc pas exclu que la théorie du ruissellement crée des richesses.

En revanche, il est beaucoup moins sûr que ces richesses profitent à tous. Il se pourrait donc que le surplus de croissance s’accompagne d’un accroissement des inégalités. Gênant… surtout quand une étude du FMI montre que plus les riches s’enrichissent, plus la croissance est faible.

Favoriser les riches pour aider les pauvres ? La « théorie du ruissellement » décryptée

source : LeMonde.fr

Le succès de la Flat Tax n’est donc pas assuré, d’autant plus que son coût pourrait se révéler plus élevé que prévu. L’OFCE l’a ainsi estimé 4 milliards d’euros, dans une version cependant différene.

Néanmoins, dans un pays où les prélèvements obligatoires sont parmi les plus élevés au monde, une baisse de la fiscalité de l’épargne ne mérite-t-elle pas d’être tentée ? Par ailleurs, force est de constater que la France n’a pas attendu de baisser les impôts pour connaître un accroissement de ses inégalités. La lutte contre les inégalités ne consiste pas à taxer toujours plus pour redistribuer n’importe comment, mais bien plutôt à redistribuer mieux.

Articles similaires

Assurance habitation : les nouveaux usages qui bousculent les garanties classiques

Pourquoi et comment souscrire un crédit à la consommation ?

Le microcrédit : une solution de financement pour les exclus du système bancaire

Assurance scolaire dès la maternelle : Un investissement essentiel pour la protection de votre enfant