- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Actions, obligations, or, SCPI : quelles performances sur 10 ans ?

Note : cet article ne constitue pas une recommandation d’investissement.

Le calcul du rendement de différentes catégories d’actifs sur 10 ans glissants montre que cet horizon temporel de « long terme » est insuffisant pour converger vers un rendement stable. Suffit-il pour autant à garantir une performance positive ?

- Pourquoi investir à long terme ?

- Placements financiers : comment gagner à long terme ?

- Évaluer les performances de différentes classes d’actifs sur 10 ans : la méthode utilisée

- Une période de 10 ans dégage très souvent une performance positive mais elle est insuffisante pour converger vers le rendement tendanciel

- Conclusion et pistes de réflexion : Le Lazy Investing, déconseillé pour les placements de moins de 10 ans ?

Pourquoi investir à long terme ?

Lorsque vous placez à court terme, l’argent que vous épargnez doit conserver une valeur stable et doit être disponible.

Pourquoi ?

Parce que les placements à court terme sont destinés à financer des imprévus qui peuvent survenir à tout moment et qui nécessitent des disponibilités immédiates. Or

- Si vous avez épargné sur un placement qui n’est pas liquide (le terme de liquidité désigne le fait, pour un actif, de pouvoir être acheté ou vendu rapidement – Lafinancepourtous.com), vous ne pourrez disposer immédiatement des sommes correspondantes.

- Si vous avez investi dans un placement dont la valeur fluctue, alors vous risquez de perdre de l’argent lorsque vous devrez le solder en urgence.

En revanche, lorsque vous placez à long terme, vous avez du temps et vous n’avez pas immédiatement besoin des sommes investies.

- Vous pouvez investir dans des placements qui ne sont pas liquides, l’immobilier par exemple.

- Vous pouvez aussi investir dans des placements dont le rendement moyen est élevé mais incertain (il fluctue d’une année sur l’autre) comme les actions.

Investir à long terme permet de prendre des risques et d’en être récompensé par un surcroît de rendement, une prime de risque.

Outre que l’acceptation d’une moindre liquidité ou d’une plus grande incertitude du rendement sera récompensée par une prime de risque, l’immobilier et les actions sont aussi les placements les plus rentables à long terme.

Placements financiers : comment gagner à long terme ?

Dans le cas de placements financiers dont la valeur fluctue, ce n’est pas parce que vous acceptez une incertitude sur le niveau de rendement que vous obtiendrez forcément un rendement élevé.

La prise de risque est une condition d’un rendement plus élevé, mais elle ne suffit pas. Il vous faudra aussi du temps et un rendement tendanciel positif.

- Du temps : vous devrez placer suffisamment longtemps pour que le rendement de votreinvestissement converge vers son rendement tendanciel.

- Un rendement tendanciel positif : Si votre placement présente une tendance de long terme nulle ou négative, vous ne gagnerez rien à attendre.

C’est d’ailleurs parce que les marchés financiers suivent une tendance positive à long terme que s’est développé le Lazy Investing.

Cette méthode d’investissement consiste à construire un portefeuille de long terme et à le conserver suffisamment longtemps pour que le rendement converge vers son rendement tendanciel positif. Avec cette méthode, il n’y a rien à faire hormis rééquilibrer régulièrement (une à deux fois par an) le portefeuille pour maintenir sa structure inchangée. C’est paresseux mais c’est rentable.

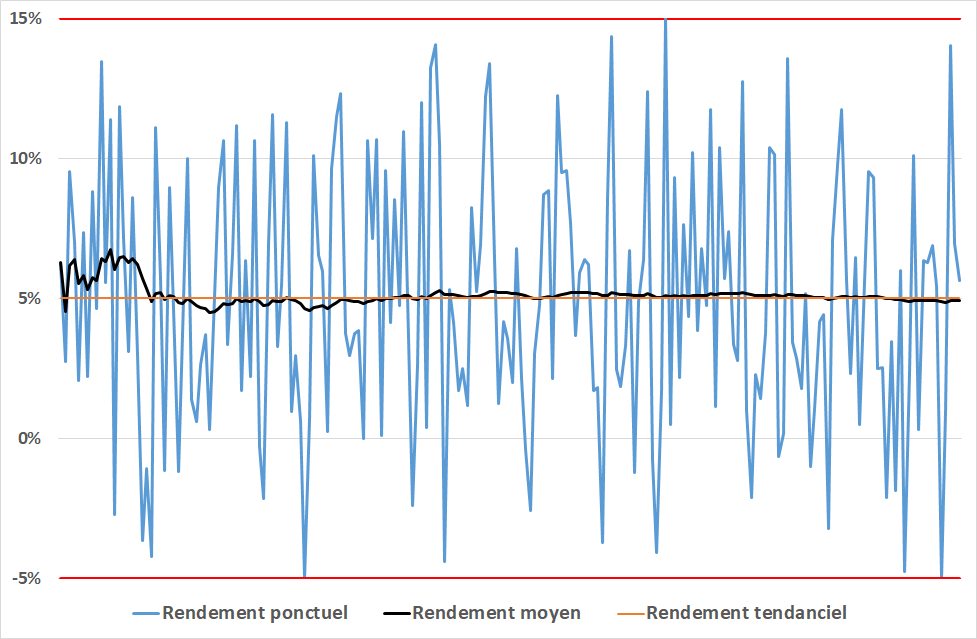

La convergence du rendement moyen vers son rendement tendanciel

Le rendement d’un placement financier fluctue d’une période à l’autre et ce n’est qu’à partir d’un certain temps que le rendement moyen rejoint son rendement tendanciel.

Ainsi par exemple, si un actif procure un rendement tendanciel de 5 % (ce rendement pourrait aussi être qualifié de fondamental ou intrinsèque) mais que ce rendement peut ponctuellement varier entre -5 % et +15 %, il faudra plusieurs périodes pour que le rendement moyen (moyenne des rendements ponctuels) converge vers 5 %.

C’est ce qu’illustre le graphique ci-dessous.

Du rendement au rendement moyen : une longue histoire

Si la tendance positive des marchés financiers est une hypothèse qui semble largement validée (au moins pour les indices de référence), une structure de portefeuille adaptée à son profil de risque et un horizon de long terme doivent permettre une prise de risque gagnante.

Mais qu’est-ce qu’un horizon de long terme ?

Est-ce qu’une durée de 8 à 10 ans généralement avancée pour caractériser le long terme est suffisante pour qu’un portefeuille converge vers son rendement tendanciel ?

Plus modestement, est-ce qu’une durée de 8 à 10 ans permet de dégager une rentabilité positive en conservant la même allocation sur toute la période ?

Évaluer les performances de différentes classes d’actifs sur 10 ans : la méthode utilisée

Les données fournies par Quantalys permettent d’apporter des éléments de réponse à ces questions.

Une analyse à partir de 9 classes d’actifs et d’un indice

Comme il ne semble pas pertinent de se limiter à un portefeuille spécifique, il a été décidé d’analyser plusieurs catégories d’actifs.

Les données fournies (gratuitement) par Quantalys permettent de calculer le rendement et la volatilité de différentes catégories d’actifs. Ces données par catégorie ne sont pas équivalentes à des indices mais constituent des indicateurs de référence « pertinents pour analyser la performance et le risque d’un marché, d’un portefeuille ou d’un fonds ».

Parmi les 140 catégories proposées par Quantalys, 9 ont été retenues :

- Actions États-Unis : Les fonds de cette catégorie investissent dans des actions de sociétés des États-Unis, avec une part prépondérante de grandes capitalisations, sans favoriser un style de gestion particulier (Growth ou Value).

- Actions Monde : Les fonds de cette catégorie investissent dans des actions du monde entier avec une part prépondérante de grandes capitalisations, sans favoriser un style de gestion particulier (Growth ou Value).

- Actions Pays émergents : Les fonds de cette catégorie investissent dans les actions de sociétés de pays émergents du monde entier.

- Actions Zone euro : Les fonds de cette catégorie investissent dans des actions de sociétés de la Zone euro, avec une part prépondérante de grandes capitalisations, sans favoriser un style de gestion particulier (Growth ou Value).

- SCPI diversifiées : Il s’agit des SCPI dont aucun type d’actif spécifique (bureaux, commerces, spécialisés) ne dépasse 70 % du patrimoine.

- Obligations euro diversifiées : Les fonds de cette catégorie investissent en titres de créances libellés ou couverts en euros, sans distinction de type d’émetteur ni de maturité.

- Obligations Monde diversifiées : Les fonds de cette catégorie investissent en titres de créances libellés dans différentes devises d’émetteurs du monde entier (EUR, USD, GBP, JPY, CHF, etc.), avec en général une prépondérance dans le portefeuille d’émetteurs souverains ou para-gouvernementaux ou bénéficiant d’une garantie explicite ou implicite d’un émetteur souverain.

- Obligations USD diversifiées : Les fonds de cette catégorie investissent en titres de créances libellés ou couverts en Dollar US, avec en général une prépondérance dans le portefeuille d’émetteurs souverains ou para-gouvernementaux ou bénéficiant d’une garantie explicite ou implicite d’un émetteur souverain.

- Support en euros de l’assurance vie : La star de l’assurance vie, qui représente encore près des deux tiers des encours.

Un indice a également été retenu, celui de l’once d’or.

Ce seront donc 10 catégories et indices qui seront analysés. Ils ont été choisis de manière à couvrir les principales classes d’actifs (actions, obligations, or, immobilier) et zones géographiques.

Les catégories Quantalys

La classification des fonds au sein de catégories Quantalys vise à créer des groupes de fonds homogènes ayant des objectifs et des contraintes d’investissement comparables.

Quantalys a créé un référentiel propre avec une granularité suffisamment fine pour que les investisseurs puissent suivre les performances des différentes stratégies et des différents fonds.

La structure du référentiel est la suivante :

- 10 grandes classes d’actifs Actions, Obligations, Monétaire, Immobilier…

- 40 sous classes d’actifs Obligations Euro, Obligations US…

- 140 catégories Oblig. Euro État CT, Oblig. Euro État MT, Oblig. Euro État LT…

La granularité permet de regrouper un nombre de fonds suffisants vraiment homogènes pour obtenir une catégorie statistiquement représentative d’un marché.

La performance moyenne de la catégorie est la performance d’un portefeuille constitué de tous les fonds de la catégorie. Ces calculs sont réalisés quotidiennement et disponibles gratuitement sur le site Quantalys.

Les fonds sont équipondérés, et les types de parts d’un même fonds sont équipondérés au sein du fonds. Ainsi, si un fonds qui pèse 1 % dispose de 5 types de parts, chacune est comptabilisée à 0.20 %.

Les dividendes sont considérés comme réinvestis à la date de distribution.

Les frais de gestion sont intégrés dans le calcul de performance de chaque catégorie. Les frais d’acquisition ou frais de sortie ne sont pas pris en compte.

Les moyennes des catégories reposent sur une méthodologie claire, robuste dans le temps, indépendante en termes de gouvernance, transparente et accessible à tous les investisseurs. Elles peuvent être considérées comme des indicateurs de référence pertinents pour analyser la performance et le risque d’un marché, d’un portefeuille ou d’un fonds.

Quelle différence entre un indicateur de référence et un indice de référence ?

L’Autorité des Marchés Financiers (AMF) distingue les « indices de référence » par définition investissables et les « indicateurs de référence » qui ne présentent pas les garanties d’élaboration pour être investissables.

L’AMF considère qu’un OPCVM ou un investisseur « peut utiliser comme indicateur de référence la performance moyenne des OPCVM d’une catégorie définie par un fournisseur de données en utilisant le terme indicateur et non indice ».

source : Quantalys

Indicateurs et horizon temporel

Plusieurs indicateurs de rendement et de risque sont calculés pour chaque classe d’actifs :

- Le rendement sur l’ensemble de la période

- Le rendement annuel moyen

- La volatilité

Ces indicateurs sont calculés sur des périodes de 10 ans glissantes, de la période 2000-2009 à la période 2013-2022 (année 2022 incomplète et s’arrêtant mi-novembre). Retenir plusieurs périodes de 10 ans permet d’évaluer la stabilité du rendement et de la volatilité sur un tel horizon.

Une période de 10 ans dégage très souvent une performance positive mais elle est insuffisante pour converger vers le rendement tendanciel

Sur toutes les périodes de 10 ans considérées (200-2009, 2001-2010,…, 2013-2022), les performances des différentes catégories et indice sont globalement positives.

Néanmoins, les actions (États-Unis, Monde, Zone euro) affichent des performances négatives sur les périodes 2000-2009, 2001-2010 et 2002-2011, effet direct de la crise de 2008.

Une hiérarchie des rendements conforme aux attentes

Comme attendu, les performances des actions sont plus élevées que celles des obligations.

- Les actions États-Unis sont les plus performantes tandis que celles de la Zone euro apparaissent plutôt en retrait.

- Les performances des obligations ne sont pas significativement plus élevées que celle du fonds en euros. Ce résultat n’est pas étonnant puisque les fonds en euros sont majoritairement constitués d’obligations. Il mérite néanmoins d’être souligné car le fonds en euros, contrairement aux OPCVM obligataires, offre une garantie en capital.

Il est par ailleurs intéressant de remarquer que les performances de l’or et des SCPI sont comparables aux actions.

Rendement annuel moyen sur 10 ans

| Minimum | Maximum | |

| Actions États-Unis | -3,8 % | +15,7 % |

| Actions Monde | -2,3 % | +11,6 % |

| Actions Pays émergents | +3,2 % | +13,2 % |

| Actions Zone euro | -0,8 % | +9,4 % |

| Obligations en euro diversifiées | +0,4 % | +3,7 % |

| Obligations Monde diversifiées | +1,3 % | +4,1 % |

| Obligations en dollar US diversifiées | +0,7 % | +5,8 % |

| Once d’or | +3,0 % | +14,2 % |

| SCPI diversifiées | +5,6 % | +11,8 % |

| Fonds en euros | +1,8 % | +4,7 % |

| Note de lecture : sur les différentes périodes de 10 ans considérées (de 2000-2009 à 2013-2022*), le rendement annuel moyen minimum observé pour la catégorie « Actions États-Unis » est de -3,8 %. *L’année 2022 est incomplète et s’arrête mi-novembre. | ||

Si la hiérarchie des rendements est conforme aux attentes, il faut relever que même sur une durée de 10 ans, les performances d’une même catégorie peuvent être très éloignées d’une période à l’autre.

Une période de 10 ans n’est donc clairement pas suffisante pour stabiliser le rendement aux alentours de son rendement tendanciel.

Des volatilités plus stables que les rendements

La volatilité sur 10 ans est cohérente avec les rendements moyens : les catégories les plus rentables sont aussi celles dont la volatilité est la plus élevée.

Volatilité sur 10 ans

| Minimum | Maximum | |

| Actions États-Unis | 13,9 % | 18,3 % |

| Actions Monde | 12,0 % | 15,8 % |

| Actions Pays émergents | 14,8 % | 21,4 % |

| Actions Zone euro | 15,5 % | 19,0 % |

| Obligations en euro diversifiées | 1,9 % | 2,7 % |

| Obligations Monde diversifiées | 3,3 % | 4,0 % |

| Obligations en dollar US diversifiées | 6,9 % | 9,8 % |

| Once d’or | 14,0 % | 19,4 % |

| SCPI diversifiées | 2,9 % | 13,5 % |

| Fonds en euros | 0,1 % | 0,1 % |

| Note de lecture : sur les différentes périodes de 10 ans considérées (de 2000-2009 à 2013-2022*), la volatilité minimum observée pour la catégorie « Actions États-Unis » est de 13,9 %. *L’année 2022 est incomplète et s’arrête mi-novembre. | ||

Par ailleurs, hormis pour les SCPI diversifiées, la volatilité apparaît bien plus stable que le rendement. Cela confirme que l’adage « Les performances passées ne préjugent pas des performances futures » s’adresse au rendement plutôt qu’au risque.

C’est d’ailleurs ce qu’indique l’AMF sur son site :

« Gardez à l’esprit que vous ne devez pas vous appuyer sur les performances passées d’un placement pour estimer son rendement futur. Les performances passées sont intéressantes si vous souhaitez avoir une idée du risque du placement […] »

Par conséquent, lorsque vous construisez un portefeuille à partir de données historiques, choisissez le risque comme critère plutôt que le rendement.

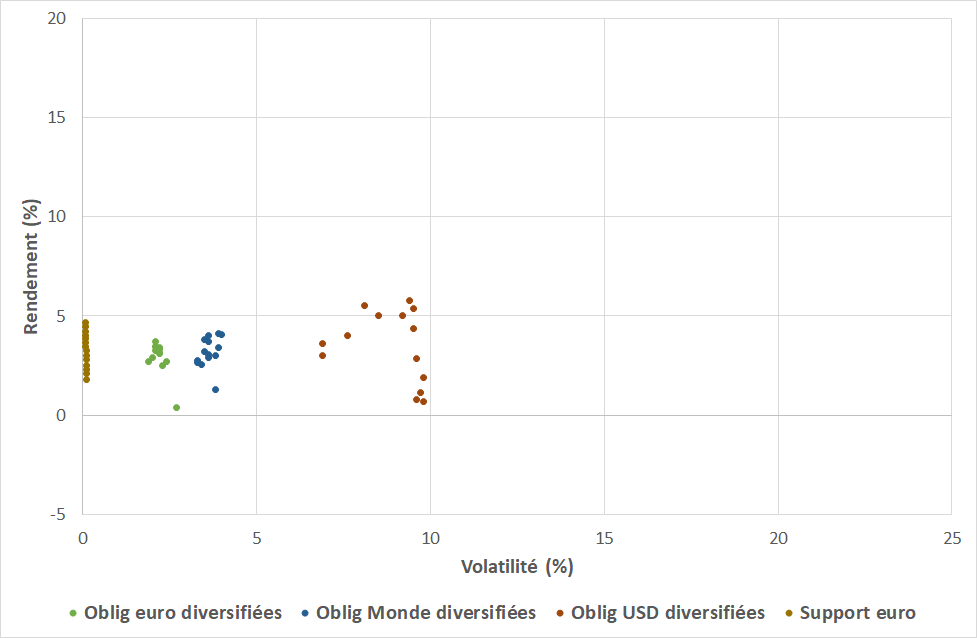

Des couples rendement-risque clairement distincts pour les actions et les obligations, des profils spécifiques pour l’or et les SCPI

Les obligations se caractérisent par un rendement et une volatilité faibles.

Les rendements des trois catégories retenues sont proches mais les obligations en euros se révèlent les moins volatiles. Cela provient vraisemblablement d’un effet de change qui accroît la volatilité. Le support en euros, souvent décrié pour la faiblesse de son rendement, se révèle une alternative plus que crédible.

Ce graphique illustre bien que pour chaque catégorie, le rendement fluctue plus que la volatilité (la volatilité est plus stable).

Couple rendement-risque des obligations sur 10 ans glissants

Note de lecture : Ce graphique représente des couples rendement-risque calculés pour 14 périodes de 10 ans et 4 catégories d’actifs (obligations).

Les actions affichent des couples rendement-risque fondamentalement différents de ceux des obligations. Rendement et risque sont tous les deux plus élevés.

Les actions Monde semblent les moins volatiles tandis que, fidèles à leur réputation, les actions Pays émergent présentent une forte volatilité.

Les actions Zone euro apparaissent globalement moins performantes tandis que les actions des États-Unis délivrent les rendements les plus élevés.

Le profil des couples rendement-risque pour chaque catégorie montre ici encore que la volatilité est plus stable que le rendement (l’amplitude du rendement est plus importante que celle de la volatilité).

Couple rendement-risque des actions sur 10 ans glissants

Note de lecture : Ce graphique représente des couples rendement-risque calculés pour 14 périodes de 10 ans et 4 catégories d’actifs (actions).

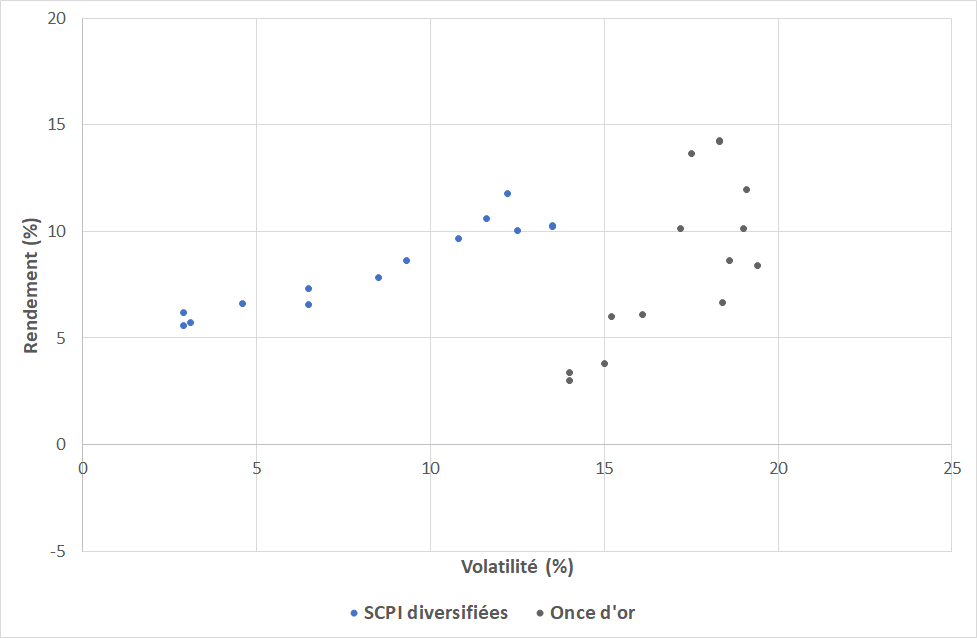

Alors que l’or présente un profil proche des actions en termes de rendement, sa volatilité semble un peu plus forte. L’amplitude relativement importante de la volatilité sur 10 ans en témoigne. Il faut néanmoins signaler que sur 10 ans, l’or n’a jamais affiché un rendement globalement négatif.

Les SCPI diversifiées se démarquent quant à elles des autres classes d’actifs par un profil atypique. Alors que leur couple rendement-risque était relativement comparable à celui des actions, il a progressivement convergé vers celui des obligations. Est-ce l’engouement toujours plus fort des investisseurs pour ce support qui explique ce phénomène de « déclassement » ? La question reste ouverte.

Couple rendement-risque de l’or et des SCPI sur 10 ans glissants

Note de lecture : Ce graphique représente des couples rendement-risque calculés pour 14 périodes de 10 ans et 4 catégories d’actifs (actions).

Tous ces résultats permettent finalement de répondre aux deux questions posées précédemment :

Suis-je sûr de gagner en conservant la même allocation pendant 8 à 10 ans ?

Non. Même si la plupart des performances sur 10 ans sont positives (souvent très nettement), des performances négatives sur 10 ans ont été observées pour les actions États-Unis, Monde et Zone euro.

Une durée de 8 à 10 ans est-elle suffisante pour qu’un portefeuille converge vers son rendement tendanciel ?

Non. Sur une durée de 10 ans, le rendement moyen reste incertain. Cet horizon temporel est trop court pour que les supports les plus risqués convergent vers leur rendement tendanciel.

Conclusion et pistes de réflexion : Le Lazy Investing, déconseillé pour les placements de moins de 10 ans ?

Plusieurs faits stylisés émergent de cette analyse :

- Les actions Monde offrent un rendement relativement élevé pour une volatilité relativement faible.

- Le fonds en euros est préférable aux obligations si l’objectif est de réduire le risque.

Ces deux premiers éléments confirment la pertinence d’un portefeuille composé simplement d’un fonds en euros et d’un ETF Monde.

- L’or et les SCPI sont de véritables actifs de diversification. Il est regrettable que si peu de contrats d’assurance vie proposent supports indexés sur l’or.

- L’exposition au dollar US apporte un surcroît de volatilité (oui, le risque de change existe) pas forcément récompensé. Il serait donc intéressant d’étudier les performances de fonds avec couverture du risque de change (« hedgés »), d’autant plus qu’ils se démocratisent au sein des contrats d’assurance vie.

- Une période de 10 ans est trop courte pour que le rendement moyen converge vers son rendement tendanciel.

Ce dernier résultat est important car il fragilise toute stratégie de Lazy Investing sur une période inférieure ou égale à 10 ans, sauf peut-être pour les portefeuilles les plus prudents (dont la proportion en actions et en or reste limitée).

Les investisseurs les plus audacieux devront s’engager sur un horizon temporel bien plus long s’ils veulent adopter une approche paresseuse et obtenir un rendement conforme à leurs attentes. S’ils ne le peuvent pas, ils devront surveiller régulièrement leurs placements et ne pas hésiter à procéder à des arbitrages. Ils peuvent aussi le faire faire… À condition de faire appel au(x) bon(s) professionnel(s).