- Vous êtes ici:

- Accueil

- Blog

- Assurance-vie

- Assurance vie : quelles unités de compte pour un profil prudent ?

Important : Cet article ne saurait constituer une recommandation d’investissement.

Vous êtes prudent et vous avez tendance à privilégier la sécurité au rendement ?

Alors votre profil est certainement « défensif » et vous êtes directement concerné par l’imposition d’une part d’unités de compte de plus en plus importante dans vos versements, qui vous contraint à prendre des risques.

Dans quoi investir ? Les fonds en euros sont une option pour les plus prudents parce qu’ils sont sans risque, mais leur rendement reste à peine supérieur à l’inflation sur le long terme. Autant dire qu’ils ne vous permettent pas de faire fructifier significativement un capital. De plus, pour essayer de garantir un rendement acceptable de leur fonds en euros, les assureurs ont donc décidé d’en limiter la collecte (en imposant une part minimale d’unités de compte lors de chaque nouveau versement) voire de ne plus garantir intégralement le capital investi.

Les investisseurs sont donc de plus en plus obligés d’investir dans des unités de compte. Si cela a peu d’impact sur les investisseurs les plus dynamiques, dont les portefeuilles sont composés majoritairement d’unités de compte, cette obligation frappe de plein fouet les épargnants les plus prudents. Pour ces derniers, une question cruciale se pose : Comment choisir ses unités de compte pour limiter l’exposition au risque ? Comme le souligne le site Avenue des investisseurs,

C’est une étape essentielle : vous devez avoir réfléchi à votre allocation patrimoniale et à la part de risque que vous souhaitez prendre.

Avant de vous proposer une allocation d’actifs compatible avec un profil « défensif », il est important de préciser que seule votre épargne patrimoniale doit être investie dans des unités de compte.

Seule votre épargne de long terme destinée à financer votre retraite ou accroître votre patrimoine peut être investie sur des unités de compte. Pourquoi ? Parce que les unités de compte présentent un risque de perte en capital. Or, il est hors de question que votre épargne de précaution (celle destinée à financer les imprévus) ou votre épargne projet (dédiée à étude des enfants, à l’acquisition d’une résidence principale ou secondaire…) s’investisse dans des supports risqués.

Qu’est-ce qu’un profil défensif ?

Les profils de risque que vous trouverez le plus fréquemment sont les profils défensif/prudent, équilibré, dynamique, agressif/audacieux. Ils reposent sur le SRRI, indicateur synthétique de risque et de rendement.

Synthetic Risk and Reward Indicator (SRRI)

Le SRRI permet de mesurer le niveau de volatilité du fonds et le risque auquel votre capital est exposé. Il est exprimé sous la forme d’un nombre entier compris entre 1, pour les fonds les moins risqués, et 7, pour les plus volatils. Le niveau de risque le plus faible ne signifie pas « sans risque ».

- Un profil défensif correspond généralement à un SRRI inférieur ou égal à 3 (sur une échelle de 1 à 7), soit un portefeuille dont la volatilité est inférieure ou égale à 5 %.

- Un profil équilibré correspond généralement à un SRRI inférieur ou égal à 4, soit un portefeuille dont la volatilité est inférieure ou égale à 10 %. Quelles unités de compte pour un profil équilibré ?

- Un profil dynamique correspond généralement à un SRRI inférieur ou égal à 5, soit un portefeuille dont la volatilité est inférieure ou égale à 15 %. Quelles unités de compte pour un profil dynamique ?

Attention néanmoins, les données historiques, telles que celles utilisées pour calculer cet indicateur synthétique, pourraient ne pas constituer une indication fiable du profil de risque futur de l’OPCVM.

La formule de calcul de l’indicateur de risque synthétique est basée sur les écarts types des rendements hebdomadaires où le calcul s’exécute sur une période de cinq ans. Le lien entre l’écart type et la classe de risque sur une échelle de 1 à 7 est le suivant:

- classe « 1 »: l’écart-type annualisé se situe entre 0 % et 0,5 % ;

- classe « 2 »: l’écart-type annualisé se situe entre 0,5 % et 2 % ;

- classe « 3 »: l’écart-type annualisé se situe entre 2 % et 5 % ;

- classe « 4 »: l’écart-type annualisé se situe entre 5 % et 10 % ;

- classe « 5 »: l’écart-type annualisé se situe entre 10 % et 15 % ;

- classe « 6 »: l’écart-type annualisé se situe entre 15 % et 25 % ;

- classe « 7 »: l’écart-type annualisé est supérieur à 25 %.

Quelle allocation d’actifs pour un profil défensif ?

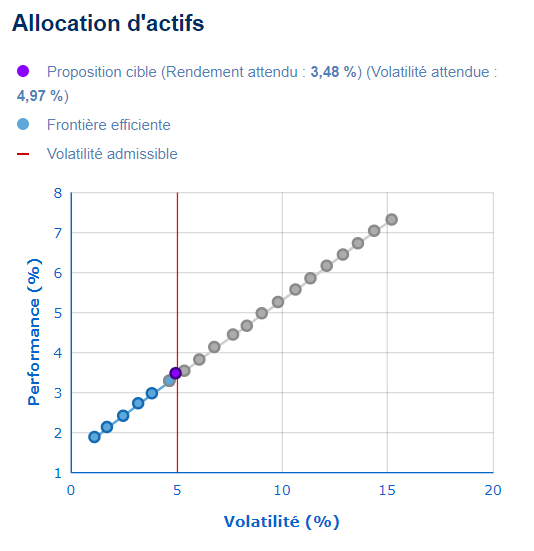

Il existe plusieurs allocations d’actifs qui permettent d’obtenir une volatilité de l’ordre de 5 %. Elles se distinguent par le rendement espéré qu’elles peuvent procurer. L’objectif est alors de rechercher l’allocation qui permet d’obtenir le rendement maximum tout en respectant la contrainte d’une volatilité de l’ordre de 5 %. En utilisant des outils reposant sur la théorie moderne du portefeuille et la notion de frontière efficiente, une allocation appropriée pour un profil défensif serait la suivante :

| Quelle allocation d’actifs pour un profil défensif ? | |

|---|---|

| Classe d’actifs | Proportion (en %) |

| Support en euros | 50 |

| Obligations Europe | 4 |

| Obligations Monde | 3 |

| Actions France | 3 |

| Actions Europe | 6 |

| Actions États-Unis | 9 |

| Actions Pacifique | 5 |

| Actions Pays émergents | 2 |

| Flexibles prudents | 6 |

| Flexibles | 6 |

| SCPI | 6 |

Cette allocation respecte la contrainte de volatilité puisque le risque annuel attendu s’élève à 4,97 %. Le rendement annuel attendu atteint quant à lui 3,48 %

Il convient par ailleurs de souligner que si l’espérance de gain moyenne estimée sur 15 ans est de 64 %, le capital n’est pas garanti et une perte en capital ne peut être exclue. De plus, ne l’oubliez jamais, « les performances passées ne présagent pas des performances futures ». Cela explique pourquoi la définition d’une allocation d’actifs n’est pas suffisante. Il est également essentiel de suivre régulièrement son portefeuille afin de maintenir sa volatilité sous le seuil de 5 % et procéder à des ajustements le cas échéant. Il peut aussi être nécessaire de modifier l’allocation d’actifs en fonction de la situation des marchés financiers et du comportement des différentes classes d’actifs.

Quelles unités de compte choisir ?

Il n’est pas possible de définir les « meilleures » unités de compte à retenir pour coller à cette allocation d’actifs :

- Les contrats d’assurance vie proposent des classes d’actifs différentes et des supports très variés pour une même classe d’actifs. Ainsi, si certains contrats proposent un nombre d’unités de comptes pléthorique (plus de 500 fonds), de nombreux contrats ne proposent ni trackers ni SCPI. Il convient donc d’adapter l’allocation d’actifs et le choix des supports à chaque contrat.

- Par ailleurs, il faut aussi souligner que les fonds qui peuvent être les meilleurs pendant une date donnée ne sont pas assurés de le rester. En conséquence, la sélection des fonds doit être actualisée régulièrement.

Vous souhaitez simuler la valeur de votre contrat d’assurance vie en fonction de sa répartition entre fonds en euros et unités de compte et des rendements associés ? Essayez ce simulateur.