- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Faut-il craindre un krach boursier ?

Les krachs boursiers sont redoutés des investisseurs qui craignent de subir des pertes excessives lorsqu’ils surviennent. Cette crainte est-elle justifiée ?

Sommaire

- Qu’est-ce qu’un krach boursier ?

- Faut-il éviter d’investir en bourse ?

- L’impact d’un krach boursier sur vos placements

- Une stratégie pour ne plus craindre les krachs boursiers

Qu’est-ce qu’un krach boursier ?

Un krach est une chute brutale et de grande ampleur des cours d’une ou de plusieurs catégories d’actifs. Un krach boursier désigne un effondrement des cours des actions sur une ou plusieurs places financières.

Une chute des cours peut être qualifiée de krach si elle est brutale et massive et si elle concerne une catégorie d’actifs et pas une seule entreprise. Elle s’observe à travers l’évolution fortement négative des indices représentatifs de l’ensemble des actifs considérés (CAC 40 représentatif des actions, Dow Jones, Nasdaq, etc.).

Il n’y a pas de norme générale concernant l’ampleur et la durée de la chute permettant d’identifier avec certitude l’existence d’un Krach. En revanche, il est admis qu’un Krach est provoqué par un phénomène de panique ou de débâcle (tout le monde vend, personne n’achète).

L’histoire montre en fait une grande diversité de situations que l’on peut qualifier de krach.

- L’exemple le plus célèbre est celui du krach de 1929 qui a vu la bourse de New York chuter massivement et dans un laps de temps très court (l’indice Dow Jones perd 23,05 % en 2 jours et près de 90% sur trente mois.

- L’exemple le plus récent (cet article est rédigé en avril 2021) est le krach boursier de mars 2020 lié à la pandémie de Covid-19 ainsi qu’au confinement sanitaire décrété dans un grand nombre de pays. La source principale du krach est un ralentissement général de l’activité économique, avec en toile de fond la crainte d’une grave récession.

Expliquez-nous… le krach boursier

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Faut-il éviter d’investir en Bourse ?

Les krachs boursiers touchant par définition les actions cotées en Bourse, le moyen radical pour les éviter est de s’abstenir d’y placer son argent. Cette solution présente néanmoins quelques limites.

- Tout d’abord, les krachs ne concernent pas uniquement les actions cotées en Bourse. Des krachs obligataires et immobiliers ont également existé, liés ou non à des krachs boursiers.

- Par ailleurs, les marchés qui connaissent des krachs sont aussi ceux qui procurent sur le long terme les rendements les plus élevés. Pourquoi ? Parce que le rendement et le risque sont positivement liés (le rendement est la rémunération du risque).

Pour éviter tout risque de krach, il faudrait donc s’écarter des placements rentables. C’est la bonne option si vous cherchez à protéger à tout prix la valeur de votre capital, par exemple parce qu’il s’agit d’une épargne de précaution ou d’une épargne projet. Cela est en revanche peu pertinent si vous souhaitez faire fructifier votre épargne.

Si vous avez un capital à faire fructifier, vous ne pourrez pas éviter d’investir dans des placements risqués. En conséquence, vous serez tôt ou tard touché par un Krach.

Faut-il s’en inquiéter ?

L’impact d’un krach boursier sur vos placements

L’impact d’un krach boursier sur vos placements sera d’autant plus violent que votre exposition aux marchés actions sera forte. Si cet impact vous fait peur, c’est que vos placements sont mal calibrés.

Si vous craignez les conséquences d’un krach financier, c’est que vous n’avez ajusté votre portefeuille de titres ni à votre profil de risque, ni à votre horizon temporel, ni à vos objectifs. Vous avez vraisemblablement privilégié le rendement sans tenir compte du degré de risque. Pour vous effectivement, un krach financier conduirait à des pertes difficilement supportables.

Nous avons tous une tolérance au risque différente. L’important, c’est que vos placements soient cohérents avec cette tolérance. Dans ce cas, les pertes que vous subirez renteront supportables et virtuelles. N’oubliez jamais que c’est lorsque les pertes virtuelles deviennent insupportables que les investisseurs vendent et subissent des pertes.

Pour ne plus craindre l’impact d’un krach boursier sur vos placements, vous devez donc ajuster son niveau de risque à vos caractéristiques. Cela vous demandera d’ajuster le rendement en conséquence (moins de risque, c’est aussi moins de rendement) mais c’est inévitable. Encore une fois, rendement et risque sont positivement liés.

Lorsque le couple rendement-risque de votre portefeuille est cohérent avec votre profil de risque, votre horizon de placement et vos objectifs, vous ne craignez plus l’impact d’un krach boursier.

Pourquoi ? Parce que les pertes qui en découleront seront tout à fait supportables. Votre portefeuille aura été construit en ce sens.

Une stratégie pour ne plus craindre les krachs boursiers

Pour ne plus craindre l’impact d’un krach boursier sur vos placements financiers, il existe plusieurs stratégies :

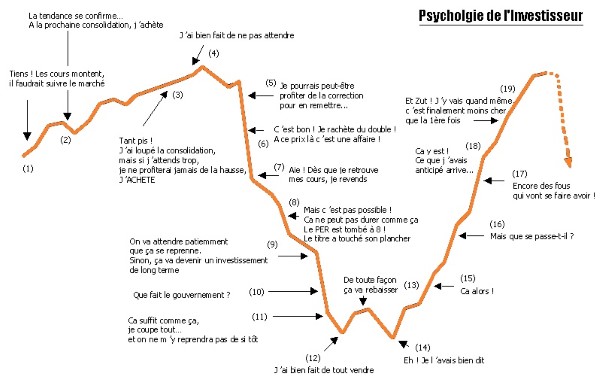

Vous pouvez prendre des risques quand les marchés montent et compter sur votre intuition et vos capacités d’anticipation pour sécuriser vos placements avant qu’un krach ne se produise. Acheter bas et vendre haut. Malheureusement, cette stratégie se finit généralement assez mal. Les choix d’investissement et d’arbitrage sont la plupart du temps réalisés au(x) mauvais moment(s), ce qui conduit à des performances décevantes. En période de krach boursier, l’inquiétude de voir son capital fondre pousse les investisseurs à prendre de mauvaises décisions, qu’il s’agisse de retirer son capital des marchés boursiers ou de réduire son exposition au risque (ce qui revient à sécuriser ses pertes et à se priver d’un rebond éventuel.

Vous pouvez bâtir un portefeuille dont le couple rendement-risque est cohérent avec vos caractéristiques. Dans ce cas, les fluctuations de votre portefeuille seront ajustées de manière à rester tolérables. Ainsi, si vous ne pouvez supporter une perte de plus de 10 %, votre portefeuille sera construit pour ne pas dépasser cette limite de perte, même en cas de krach. L’avantage de cette stratégie qui définit un portefeuille en amont est que vous n’aurez plus grand-chose à craindre, ni à faire. Le plus difficile sera de maintenir votre allocation de référence sans chercher à être plus malin que le marché en réalisant des arbitrages opportunistes.

Cette stratégie qui privilégie la tendance de fond plutôt que les fluctuations cycliques est aussi adaptée aux périodes de hausse qui précèdent les krachs.

Dans ces moments où se forment les bulles spéculatives et dont le krach est l’aboutissement, les interrogations concernent l’opportunité d’acheter (les marchés ne sont-ils pas trop haut ?) comme celle de vendre (n’est-il pas temps d’engranger des plus-values ?). Si vous avez une stratégie claire avec des objectifs bien définis, ces questions ne se poseront plus.

Vous souhaitez mettre en place une stratégie adaptée à votre profil de risque, vos objectifs et votre horizon de placement mais vous ne savez pas comment faire ? Découvrez la gestion conseillée.