- Vous êtes ici:

- Accueil

- Blog

- Assurance-vie

- Assurance-vie ou PEA ?

Dans un contexte où les rendements se contractent et la pression fiscale reste forte, il est de plus en plus difficile de faire fructifier son épargne. Une solution consiste alors à investir dans des supports plus rémunérateurs mais plus risqués, au sein d’une enveloppe fiscalement avantageuse. Deux options existent, le PEA ou l’assurance-vie. Laquelle choisir ?

Sommaire

- PEA et assurance-vie : une fiscalité allégée… après plusieurs années

- Des supports éligibles plus risqués dans le PEA

- Disponibilité des fonds : des conditions très strictes pour le PEA

Le PEA (Plan d’Epargne en Actions) et l’assurance-vie permettent de miser sur des valeurs mobilières risquées mais potentiellement plus rentables, tout en bénéficiant d’une fiscalité favorable à condition de respecter certaines conditions de durée de détention.

PEA et assurance-vie : une fiscalité allégée… après plusieurs années

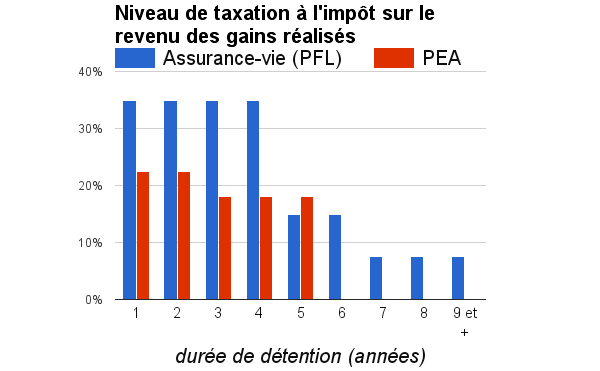

Alors que le PEA permet une exonération totale d’impôt sur le revenu après 5 années de détention, il faut détenir un contrat d’assurance-vie 8 ans pour bénéficier d’une exonération significative d’IRPP.

En cas de retrait avant 2 ans des sommes placées sur un PEA, les plus-values générées sont taxées au taux forfaitaire de 22,5 %. Ce taux est réduit à 18 % pour les retraits intervenus entre la troisième et la cinquième année. Au-delà de la cinquième année, les plus-values sont exonérées d’impôt sur le revenu.

Concernant l’assurance-vie, les épargnants peuvent opter pour l’intégration des intérêts et plus-values au barème de l’impôt sur le revenu ou pour un prélèvement forfaitaire libératoire (PFL). Ce PFL s’élève à 35 % lors des quatre premières années, puis à 15 % entre 4 et 8 ans de détention. Au-delà de 8 ans, le PFL est limité à 7,5 %, après un abattement annuel de 4 600 euros (personne seule) ou 9 200 euros (couple) sur l’ensemble des retraits de l’année.

L’horizon temporel à partir duquel la fiscalité du PEA et de l’assurance-vie devienne attractives confirme que ces enveloppes sont destinées à accueillir une épargne de long terme.

Impôt sur le revenu : la fiscalité avantageuse du PEA et de l’assurance-vie se mérite

Concernant les prélèvements sociaux dont le taux atteint 15,5 %, les gains de l’assurance-vie et du PEA y sont soumis quelle que soit la durée de détention.

Le contrat d’assurance-vie possède quant à lui un avantage sérieux en termes de succession. Les capitaux transmis au décès échappent aux droits de succession, à hauteur de 152 500 euros par bénéficiaire désigné s’ils sont issus de versements effectués avant 70 ans. Le PEA ne bénéficie d’aucun avantage de ce type.

PEA et assurance-vie sont donc des enveloppes qui permettent de bénéficier d’une fiscalité allégée pour votre épargne financière, à condition de les conserver suffisamment longtemps. À l’instar de la défiscalisation immobilière et même si elle est régulièrement avancée lors de la commercialisation, cette fiscalité incitative ne saurait néanmoins constituer un critère décisif.

Des supports éligibles plus risqués dans le PEA

Le plan d’épargne en actions (PEA) accueille des actions de la zone euro ainsi que des fonds actions investis au moins à 75 % en actions européennes. Il est donc impossible d’investir sur des produits obligataires, moins risqués.

À l’inverse, un contrat d’assurance-vie propose des Opcvm et non des titres vifs (certains contrats en proposent, mais ils sont rares). De plus, aucune limite n’est imposée sur leur nature ou leur zone géographique. La gamme de placements d’un contrat d’assurance-vie est donc beaucoup plus large que celle d’un PEA. En fonction des choix, le contrat d’assurance-vie pourra être plus ou moins diversifié et plus ou moins risqué, notamment grâce à la possibilité d’investir sur un fonds en euros sécurisé.

Votre entreprise dans un PEA ?

Le plan d’épargne en actions peut abriter les parts de son entreprise, déjà créée ou en cours de création, quelle que soit son activité, à condition de détenir une participation inférieure ou égale à 25 %. Ce seuil de détention s’apprécie en tenant compte des titres appartenant éventuellement au conjoint, aux ascendants et aux descendants au cours des cinq années précédentes. Il ne doit pas être dépassé pendant la période où les titres figurent dans le plan.

Les actions de sociétés anonymes (SA) classiques ou simplifiées (SAS) sont éligibles, comme les parts de sociétés à responsabilité limitée (SARL). Les sociétés éligibles doivent cependant avoir leur siège social en France ou en Europe et être soumises à l’impôt sur les sociétés.

Les parts de sociétés civiles immobilières (SCI) sont exclues du dispositif, comme les titres dont la souscription a permis au titulaire de bénéficier d’avantages fiscaux (réduction d’impôt sur le revenu ou d’ISF).

Avant de souscrire des titres non cotés dans le cadre d’un plan d’épargne en actions, il est important de vérifier la pertinence de l’opération. Il faut choisir entre une réduction d’impôt certaine et une exonération éventuelle et différée dans le cadre du PEA.

- Hors PEA, la souscription au capital d’une PME permet de réduire son impôt sur le revenu à hauteur de 18 % de l’investissement, sans dépasser toutefois 9 000 euros pour un célibataire et 18 000 euros pour un couple.

- La souscription au capital de PME éligibles permet aussi de réduire son impôt sur la fortune de 50 %, avec une réduction maximale par foyer de 45 000 euros.

Par ailleurs, les dividendes distribués dans le cadre d’un PEA ne sont pas imposables dans la limite de 10 % du prix d’acquisition des titres non cotés. Lorsque la limite d’exonération est franchie, la fraction excédentaire des dividendes est soumise au barème progressif de l’impôt sur le revenu après abattement de 40 %.

Source : LeRevenu.com – Mettez votre entreprise dans un PEA

Disponibilité des fonds : des conditions très strictes pour le PEA

Tout retrait sur un PEA de moins de 8 ans entraîne sa clôture définitive et l’imposition des gains selon la durée de détention correspondante. Tout retrait après 8 ans ne provoque pas la clôture du plan mais empêche tout dépôt supplémentaire. Mieux vaut donc bien y réfléchir à deux fois si vous souhaitez récupérer des sommes placées sur un PEA.

L’assurance-vie se révèle quant à elle bien plus souple puisque le titulaire d’un contrat d’assurance vie peut librement procéder à des retraits ou demander des avances. Ces opérations n’entraînent pas la clôture du contrat, qui peut toujours être alimenté.

Tableau comparatif : PEA ou assurance-vie ?

Avantages successorauxAucunExonération des droits de succession selon les dispositions légales

| PEA | Assurance-vie | |

|---|---|---|

| Fiscalité des gains – IRPP | 22,5 les 2 premières années 18 % entre 2 et 5 ans 0 % après 5 ans |

Choix entre imposition au barème de l’IRPP ou prélèvement forfaitaire obligatoire (PFL) Taux du PFL 35 % avant 4 ans 15 % entre 4 et _ ans 7,5 % après 8 ans |

| Fiscalté des gains – prélèvements sociaux | Taux unique de 15,5 % | Taux unique de 15,5 % |

| Supports éligibles | Actions françaises ou européennes, OPCVM en actions françaises ou européennes éligibles | OPCVM, fonds en euros, SCPI |

| Disponibilité des fonds | Tout retrait avant 8 ans entraîne la clotûre du PEA Tout retrait après 8 ans entraîne l’impossibilité de tout nouveau versement |

A tout moment, sans conséquences |

| Plafond de versements | Versements plafonnés à 150 000 euros | Aucun plafonnement |

| Nombre de plans / contrats | Un seul PEA par personne dans la limite de 2 plans par foyer fiscal | Aucune limite |

En conclusion, l’assurance-vie est un produit généraliste et souple qui permet une épargne financière diversifiée et adaptée à chaque profil de risque. En outre, les sommes investies sont disponibles à tout moment sans conséquences sur le contrat. Par ailleurs, sa fiscalité moins avantageuse que celle du PEA est compensée par des avantages successoraux conséquents.

Le PEA est un produit à réserver à ceux qui souhaitent investir dans des actions européennes et bénéficier d’une fiscalité avantageuse à condition d’immobiliser son épargne au moins 5 ans. Il s’agit donc d’un complément à un contrat d’assurance-vie plutôt qu’une réelle alternative.

Pour en savoir plus

Droit-finances.net – PEA ou assurance-vie : le meilleur placement

Capital.fr – Tout épargnant devrait détenir au moins une assurance-vie et un PEA

Les Echos.fr – Assurance-vie, PEA ou compte-titres : comment choisir ?

cBanque – Fiscalité : comment choisir entre PEA et assurance-vie pour jouer en Bourse

Articles similaires

Assurance habitation : les nouveaux usages qui bousculent les garanties classiques

À quel âge ouvrir une assurance vie ? Guide selon chaque étape de la vie

Pourquoi et comment souscrire un crédit à la consommation ?

Pourquoi l’assurance vie demeure en 2025 un dispositif d’épargne incontournable, moderne et stratégique