- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- ETF Smart Beta : quand les ETF s’activent

Alors que les ETF « classiques » se contentent de répliquer fidèlement des indices boursiers, les ETF « Smart Beta » cherchent à surperformer ces indices. Faut-il se laisser tenter ?

Sommaire

- Les ETF « classiques » : répliquer un indice pour capter la performance du marché

- Les ETF Smart Beta visent à améliorer le rendement des ETF classiques sans en accroître le risque

- Quelles performances pour les ETF Smart Beta ?

- Que penser des ETF smart beta ?

- Pour en savoir plus

Les ETF « classiques » : répliquer un indice pour capter la performance du marché

Alors que la gestion active cherche à battre son indice de référence, les ETF « classiques » se contentent des performances de l’indice de référence en le répliquant. Pourquoi une telle gestion « passive » ? Parce que les ETF reposent sur l’hypothèse que les marchés sont efficients et qu’il est difficile de battre l’indice de référence. Ainsi, comme l’explique Edouard Petit,

« Il [Eugene Fama, prix Nobel d’Économie 2013] a démontré qu’il était vain d’essayer de faire mieux que le marché. En effet, le prix du marché est la moyenne de l’intelligence collective de l’ensemble des gérants. Pour faire mieux que le marché, il ne faut pas seulement être bon, il faut être meilleur que cette intelligence collective de façon régulière. »

En conséquence, mieux vaut ne pas chercher à faire mieux que le marché mais plutôt profiter de la tendance à long terme des actifs.

Les ETF Smart Beta visent à améliorer le rendement des ETF classiques sans en accroître le risque

Les primes factorielles permettent de surperformer le marché à long terme

En contradiction avec l’hypothèse d’efficience des marchés, plusieurs études académiques ont mis en évidence l’existence de facteurs qui permettent de surperformer le marché à long terme. Le rendement d’un portefeuille ne dépend plus alors uniquement du rendement du marché et de la performance du gérant, mais aussi de ces « primes factorielles ».

Les primes factorielles s’expliquent par la structure du marché ou par des biais comportementaux des investisseurs. Elles ont été identifiées par la découverte d’anomalies persistantes dans les modèles théoriques et sont à l’origine du développement des ETF Smart Beta.

Les ETF Smart Beta utilisent ces « primes factorielles » pour surperformer l’indice « classique ». L’intérêt de ces primes factorielles, c’est qu’elles ne s’accompagnent pas d’une augmentation équivalente du risque. Elles permettent de bénéficier d’un meilleur rendement ajusté du risque du placement financier.

Note : la performance ajustée du risque peut être calculée à partir de différents indicateurs. Le plus couramment utilisé est le ratio de Sharpe (rapport du rendement à l’écart-type) mais il y a aussi les ratios de Sortino, d’information et de Traynor, ainsi que l’alpha de Jensen.

Les principales primes factorielles

De nombreux facteurs influençant positivement le rendement à long terme ont pu être mis en évidence. Ainsi, MSCI identifie plusieurs facteurs parmi lesquels :

- La taille (size) : Les titres de sociétés ayant une capitalisation peu élevée ont généralement une performance supérieure aux titres ayant une capitalisation plus importante.

- La valeur (approche « value ») : Les actions « value » sont sous-évaluées par rapport à leurs fondamentaux mais ont une performance supérieure aux actions surévaluées.

- Le momentum : plusieurs travaux académiques ont montré que les actions ayant eu une surperformance récente auront tendance à maintenir cette surperformance et inversement pour les actions ayant eu une sous-performance récente.

- La volatilité (volatility) : dans sa théorie moderne du portefeuille, Markowitz exprime qu’un investisseur attend d’un investissement plus risqué des rendements plus grands (Markowitz, 1952). Cette hypothèse a été testée et réfutée par Haugen et Heins en 1972. Ils ont observé que les actions avec une volatilité faible tendent à surperformer les actions plus volatiles. Cette anomalie attribuée notamment à des biais comportementaux reste encore l’objet de débats. Il semblerait entre autres que ce soient plutôt les titres très volatils qui dégagent des performances médiocres.

- Le rendement (yield) : Les titres distribuant régulièrement un dividende élevé ont généralement une performance supérieure aux titres distribuant des dividendes plus faibles.

- La croissance (approche « growth ») : L’approche « growth » privilégie les valeurs de croissance, les titres dont la croissance des bénéfices est attendue en forte hausse.

- La qualité : les entreprises concernées ont un business model pérenne caractérisé par des dividendes élevés, des profits stables, un bilan sain et un endettement limité.

Les ETF Smart Beta tiennent compte d’un ou plusieurs de ces facteurs, ce qui introduit un soupçon de gestion active dans leur mise en œuvre. Par ailleurs, s’ils se rapportent toujours à un indice de référence, c’est parce qu’ils sont construits à partir de cet indice. ils ne cherchent plus à reproduire fidèlement cet indice, mais à le surperformer.

- Les ETF Smart Beta peuvent être considérés comme actifs dès lors que leur composition est régulièrement ajustée en fonction des primes factorielles qu’ils cherchent à exploiter. Leur volonté de surperformer un indice de référence est également une caractéristique de la gestion active.

- Ils restent cependant passifs puisque ces ajustements obéissent à un algorithme entièrement géré par un ordinateur.

Les ETF Smart Beta visent à augmenter la performance ajustée du risque tout en conservant les bénéfices des ETF (faible coût, transparence, cotation en continu). Promesse tenue ?

Preuves empiriques de l’existence de primes factorielles persistantes

Selon la théorie du Modèle d’évaluation des actifs financiers (MEDAF), la surperformance d’un titre doit être proportionnelle à son bêta. Cela signifie que tout portefeuille différent du portefeuille de marché devrait présenter un ratio de rendement/risque sous-optimal. Toutefois, tout porte à croire qu’il est possible de construire des portefeuilles capables de surperformer le portefeuille de marché avec le même niveau de bêta.

Exemples : les performances « anormales » des actions sous-valorisées (Basu, 1977), des actions dont les bénéfices sont les plus révisés par les analystes (Givoly et Lakonishok, 1979), des valeurs de petite capitalisation (Banz, 1981), des actions « perdantes à court terme » (Lehmann, 1990), des actions « gagnantes à long terme » (Jegadeesh, 1990), des actions d’entreprises peu endettées (Sloan, 1996), des actions des entreprises les plus rentables (Haugen et Baker, 1996) et des actions à faible risque (Haugen et Heins, 1972), qui depuis des dizaines d’années sont supérieures à ce que laisse attendre leur exposition au portefeuille de marché mesurée par leur bêta selon le MEDAF.

D’autres primes (ou anomalies MEDAF) ont été identifiées plus récemment. Par exemple, Edmans (2011) constate une relation positive entre la performance d’une action et la satisfaction des employés de l’entreprise.

Des études publiées dernièrement montrent que des anomalies identifiées il y a longtemps n’ont pas été éliminées par des arbitrages, et dans certains cas elles ont étendu la démonstration à d’autres univers de titres que celui qui était initialement pris en considération. Novy-Marx (2013) fournit à nouveau des preuves de l’existence d’une anomalie de rentabilité. Fama et French (2012) apportent la preuve de l’existence d’anomalie de valorisation (sous-évaluation des titres « value ») en Amérique du Nord, en Europe, au Japon et en Asie.

source : THEAM Bnp Paribas Group, Smart Beta : nos expertises.

Quelles performances pour les ETF Smart Beta ?

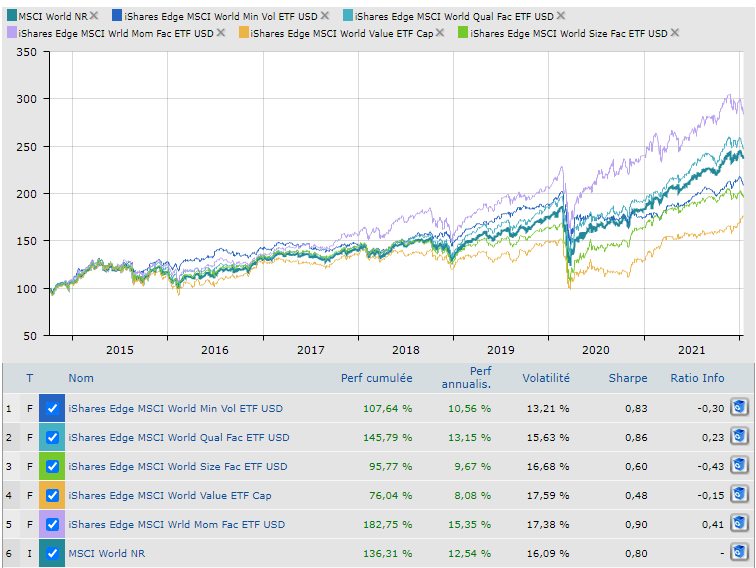

A titre d’illustration, plusieurs ETF Smart Beta ont été comparés à leur indice générique. L’indice MSCI World (un ETF Monde) a été retenu et afin de disposer d’une période de comparaison suffisamment importante, les facteurs suivants ont été considérés :

- La (faible) volatilité : iShares Edge MSCI World Min Vol ETF USD – IE00B8FHGS14

- La qualité : iShares Edge MSCI World Qual Fac ETF USD – IE00BP3QZ601

- La taille : iShares Edge MSCI World Size Fac ETF USD – IE00BP3QZD73

- L’approche « value » : iShares Edge MSCI World Value ETF Cap – IE00BP3QZB59

- Le momentum : iShares Edge MSCI Wrld Mom Fac ETF USD – IE00BP3QZ825

Sur une période d’un peu plus de 7 ans (octobre 2014 à janvier 2022), seuls les facteurs « momentum » et « qualité » affichent un rendement supérieure à l’indice MSCI World. En outre, ils sont relativement moins risqués puisque leur ratio de Sharpe est également meilleur.

Les facteurs « volatilité », « taille » et « valeur » s’inscrivent en revanche en retrait en termes de rendement voire de ratio de Sharpe (facteurs « taille » et « valeur ».

Au vu de ces résultats, les ETF Smart Beta ne semblent donc offrir aucune garantie de surperfomance de leur indice générique.

Que penser des ETF smart beta ?

Les ETF Smart Beta s’éloignent des ETF classiques en ce qu’ils ne retiennent plus la capitalisation boursière pour définir le poids de chaque composante mais des pondération qui reposent sur le(s) facteur(s) considéré(s). Ainsi par exemple, un ETF Smart Beta qui retient le critère de dividendes affectera une pondération plus élevée aux entreprises qui versent les dividendes les plus élevés. Les approches Smart Beta cherchent à identifier des critères plus rationnels que la capitalisation pour pondérer les valeurs sur le long terme.

En revanche, ils se rapprochent des ETF classiques car ils obéissent à des règles clairement codifiées et constantes dans le temps. En ce sens, il s’agit bien de gestion passive.

Les ETF smart beta sont plus compliqués à comprendre que les ETF classiques. Alors que les ETF classiques représentent « le marché », les ETF Smart Beta ne représentent qu’un sous-marché (les petites entreprises, celles qui versent le plus de dividendes, celles qui sont les mieux gérées, etc.) qui n’est pas toujours clairement identifiable.

Les méthodes de construction des indices factoriels sont par ailleurs assez difficiles à trouver pour un investisseur non-professionnel. Or, le succès des ETF classiques s’explique justement par leur simplicité. Ils sont faciles à comprendre, ce qui en fait des produits de choix pour les investisseurs particuliers. Les ETF Smart Beta s’adressent plutôt à des professionnels capables d’en comprendre la construction et les finalités. Ces ETF sont d’ailleurs largement absents des contrats d’assurance vie et très peu présents au sein des PEA.

Les ETF Smart Beta reposent sur des facteurs de performance qui sont des facteurs de long terme. Ils doivent donc surperformer l’indice classique sur le long terme, ce qui n’exclut pas qu’ils puissent lui être inférieurs pendant une période prolongée (cf. comparaison précédente sur la période octobre 2014-janvier 2022). Plusieurs études ont ainsi montré que les ETF Smart Beta peinaient à délivrer une surperformance ajustée du risque par rapport à l’indice classique. S’ils affichent souvent un rendement supérieur, c’est au prix d’un accroissement équivalent voire supérieur du risque.

Les ETF smart beta donnent finalement l’impression de se rapprochent de la gestion active sans le dire.

- Ils partagent avec la gestion active l’objectif de battre l’indice de référence classique reposant sur les capitalisations boursières

- L’investissement factoriel peut d’ailleurs être appliqué à des fonds actifs ou à des ETF. Si les ETF sont généralement moins coûteux et plus transparents en matière de méthodes utilisées et de sélection des positions, les stratégies factorielles actives présentent l’avantage d’offrir plus de flexibilité.

Les ETF Smart Beta sont des produits hybrides, à l’intersection entre la gestion active et la gestion passive. S’ils offrent des avantages en termes de frais, de transparence et de cotation en continu, ils sont difficiles à comprendre pour les non-initiés. Pas sûr que les épargnants s’y retrouvent, surtout si les performances ne sont pas au rendez-vous.

Il semblerait par ailleurs que cette promesse d’amélioration du rendement ajusté du risque ne soit pas totalement tenue, comme en témoigne la comparaison précédente. L’ESMA (l’autorité des marchés au niveau européen) l’avait d’ailleurs déjà remarqué en 2015,

« Ces produits indiciels alternatifs ont connu une croissance rapide après la crise. Alors qu’ils minimisent certaines faiblesses des indices traditionnels, ils exposent les investisseurs à différents risques comme une plus grande exposition à la volatilité sectorielle. Ces produits sont plus opaques avec un faible niveau de transparence, ce qui rend difficile pour les investisseurs de définir le niveau de risque auquel ils sont soumis. »

En conclusion, il faut rappeler que l’objectif d’un investisseur se limite pas à battre un indice actions sur le long terme. Il s’agit plutôt d’atteindre un couple rendement/risque optimisé et cohérent avec ses caractéristiques. Cet objectif peut être atteint sans recourir aux ETF Smart Beta, tout simplement en combinant correctement différents ETF classiques.

Pour en savoir plus

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Titulaire d'un master en gestion de patrimoine et docteur en économie.