- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Fonds thématiques : la revanche de la gestion active ?

Les fonds thématiques proposent d’investir dans de grandes tendances structurelles et de profiter des perspectives de rendement qu’elles offrent. Faut-il se laisser tenter ?

Sommaire

- Qu’est-ce qu’un fonds thématique ?

- Pourquoi investir dans un fonds thématique ?

- Quelles performances pour les fonds thématiques ?

- Faut-il investir dans des fonds thématiques ?

Qu’est-ce qu’un fonds thématique ?

Comme leur nom l’indique, les fonds thématiques investissent dans des thèmes. Ces thèmes, ne sont ni des zones géographiques, ni des tailles d’entreprise, ni même des secteurs. Ce sont des phénomènes globaux (mondiaux) comme les ruptures technologiques, le vieillissement de la population ou des changements sociétaux.

L’hypothèse (l’argument) sur laquelle reposent les fonds thématiques, c’est que ces phénomènes globaux sont porteurs de croissance et de performance à long terme. Il est donc pertinent d’investir dans des entreprises qui y participent, sans contrainte de secteur, de taille ou de localisation.

Les fonds thématiques sont dans leur écrasante majorité des fonds actions. Comme les fonds généralistes, ils peuvent être gérés activement ou de manière passive. Il existe en effet des ETF thématiques qui peuvent parfois servir de référence aux fonds actifs.

Les thèmes abordés sont nombreux et variés. Les plus fréquents sont les suivants :

- L’investissement responsable (développement durable) regroupe toutes les formes d’investissement répondant aux critères ESG (Environnement, Social, Gouvernance). Il s’agit notamment des fonds ISR (investissement socialement responsable), qui n’investissent que dans des entreprises qui respectent les critères ESG.

- Le digital : ces fonds misent sur les technologies de l’information et de la communication et notamment sur l’utilisation de plus en plus prononcée de l’Intelligence Artificielle.

- La sécurité : le champ de la sécurité concerne tout autant les transports que l’alimentation, les données personnelles, la sécurité médicale, ou la cybersécurité. Dans un contexte incertain, c’est assurément un thème porteur.

- La santé est un domaine en plein essor sous l’effet du développement des biotechnologies et du vieillissement démographique.

- L’eau est une ressource rare. Sa distribution et son traitement sont des activités essentielles.

- La consommation est aussi un thème d’investissement. Il s’agit d’investir dans les tendances structurelles de la consommation ou dans les entreprises leaders sur leur marché.

Pourquoi investir dans un fonds thématique ?

L’investissement dans un fonds thématique est intéressant pour les investisseurs comme pour les sociétés de gestion.

Les fonds thématiques attirent parce qu’ils permettent de placer de manière ciblée dans des valeurs qui sont importantes aux yeux des investisseurs : le développement durable, le progrès technologique, la santé, etc. Les fonds thématiques permettent de répondre aux convictions et aux valeurs des investisseurs particuliers, certainement plus qu’un ETF Monde ou qu’un fonds Small&Mid Caps France.

Les fonds thématiques attirent aussi parce que les sociétés de gestion en proposent toujours plus. Compte tenu d’une moindre attractivité des fonds flexibles (qui ne parviennent pas à tenir leurs promesses) et face à des ETF au succès grandissant, elles ont compris tout l’intérêt que représentent ces fonds. Il est plus facile de faire investir ses clients sur des idées ou des tendances concrètes et reconnaissables. Le thème du fonds donne du sens à l’investissement, et c’est ce qui manquait à de nombreux investisseurs.

Les fonds thématiques semblent bien être une opportunité pour une gestion active sous pression face à une gestion passive toujours plus populaire.

- Le choix d’un thème est une démarche active. Parvenir à identifier un thème porteur et à dégager de la performance prouve la qualité d’une équipe de gestion.

- Contrairement aux ETF généralistes, les fonds thématiques donnent du sens à l’investissement.

- L’investissement thématique peut aussi être un moyen d’échapper à la pression d’un indice de référence et permettre ainsi à la gestion active de retrouver un espace de liberté. Ainsi, comme le souligne Thierry Rigaudière, Responsable de la gestion thématique et midcaps, Rothschild & Co Asset Management Europe :.

-

« Pour les gérants actifs, la gestion thématique est un espace d’expression de la gestion de conviction qu’ils n’avaient plus nécessairement dans des fonds généralistes pour lesquels, sur longue période, la performance n’est pas régulière. (Funds Magazine) »

- L’investissement thématique est aussi un moyen de faire passer la performance au second plan et de se libérer encore de la gestion indicielle. Selon Nathalie Pelras (Directrice générale, Fourpoints IM),

-

« Quand un client veut investir dans une thématique, ce n’est pas la performance que l’on met en avant mais bien le thème choisi. C’est très différent d’une gestion indicielle […] (Funds Magazine) »

Cependant, même s’ils proposent un discours séduisant, les fonds thématiques ne sont pas exempts de critiques :

- Les univers thématiques sont relativement restreints. Cela peut conduire à une volatilité accrue, à l’instar des fonds sectoriels.

- Les grandes tendances du moment ne sont pas forcément celles d’il y a 10 ans ni celles qui prévaudront dans 10 ans. Il est donc à craindre que les fonds thématiques aient une durée de vie limitée.

- Les frais de ces fonds ne sont pas négligeables, y compris pour les ETF thématiques.

Quelles performances pour les fonds thématiques ?

Les fonds thématique promettent de donner du sens à l’investissement. Soit. Ce sont néanmoins des investissements et à ce titre, leur rendement importe. Comment se comportent donc ces fonds ? La quête de sens est-elle compatible avec la performance ?

Pour apporter des éléments de réponse, 10 fonds thématiques à gestion active ont été comparés à leur indice de référence (thématique ou non). Plus précisément, ils ont été comparés à un tracker qui réplique cet indice de référence. La période de comparaison retenue est de 5 ans, durée généralement conseillée pour ces fonds.

Ces fonds couvrent les principales thématiques et sont accessibles pour la plupart au sein de contrats d’assurance vie accessibles à tous et à partir d’un montant relativement modique.

Les informations communiquées sur les fonds proviennent du DICI ou du site de la société de gestion.

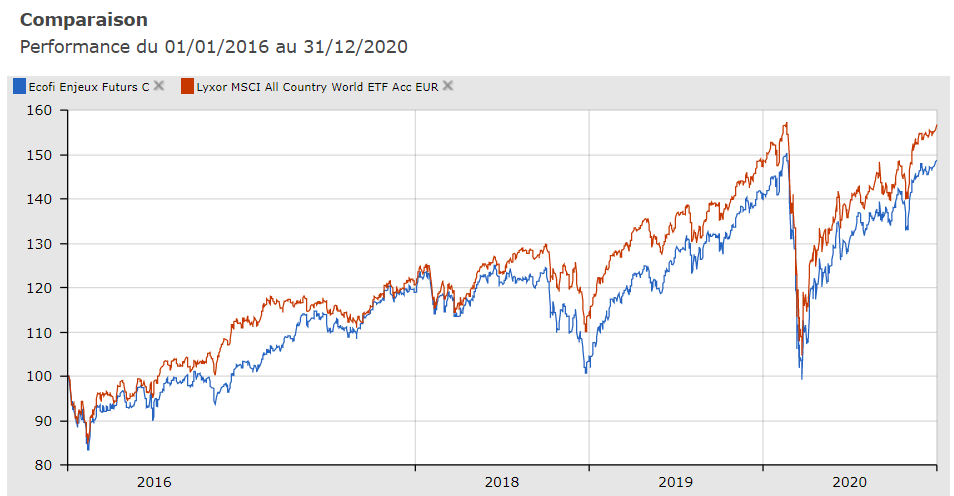

Ecofi Enjeux futurs – FR0010592022

Fonds labellisé ISR

Lien vers le site : Ecofi Enjeux Futurs

« Ecofi Enjeux Futurs est un fonds actions qui investit dans des entreprises agissant sur les thématiques du développement durable liées à l’Homme et à son environnement. »

Ecofi Enjeux Futurs a pour objectif d’optimiser, sur un horizon de 5 ans, la performance d’un portefeuille investi en actions internationales, géré de façon discrétionnaire sur le thème du développement durable et selon une approche ISR.

Au regard du caractère discrétionnaire du portefeuille, la gestion de l’OPCVM ne vise pas à répliquer un indice. Aucun indicateur de référence n’est donc défini.

Néanmoins, à titre d’information, la performance du FCP pourra être comparée a posteriori à l’indice MSCI World Index (converti en euro et dividendes réinvestis), indice représentatif des marchés actions internationaux.

| 2016-2020 | ||||

|---|---|---|---|---|

| Rendement (rendement annualisé) |

Risque | Ratio de Sharpe* | Coefficient de corrélation | |

| Ecofi Enjeux Futurs | 48,70 % (8,25 %) |

17,41 % | 0,50 | 0,92 |

| Indice de référence (FR0010315770) |

58,08 % (9,58 %) |

16,47 % | 0,61 | |

| *Le ratio de sharpe permet de mesurer la rentabilité d’un portefeuille d’actifs en fonction du risque de ce dernier. Plus le ratio de Sharpe est élevé, plus le portefeuille est performant. | ||||

Robeco Global Consumer Trends – LU0187079347

Lien vers le site : Robeco Global Consumer Trends

Robeco Global Consumer Trends investit dans des actions de pays développés et émergents du monde entier. La sélection de ces titres est basée sur une analyse fondamentale. Le fonds investit dans trois tendances de croissance structurelle en matière de dépenses de consommation :

- le consommateur numérique

- la croissance des dépenses de consommation sur les marchés émergents

- le succès de « marques fortes

Robeco Global Consumer Trends est un fonds géré de manière active. La politique d’investissement n’est pas restreinte par un indice de référence, mais le fonds peut utiliser un indice de référence – MSCI All Country World Index (Net Return, EUR) – à des fins de comparaison. Le fonds peut prendre un risque actif important. Le fonds peut dévier considérablement des pondérations de l’indice de référence en termes d’émetteurs, de pays et de secteurs. Il n’y a aucune restriction quant à l’écart par rapport à l’indice de référence.

| 2016-2020 | ||||

|---|---|---|---|---|

| Rendement (rendement annualisé) |

Risque | Ratio de Sharpe* | Coefficient de corrélation | |

| Robeco Global Consumer Trends | 125,44 % (17,63 %) |

16,79 % | 1,07 | 0,91 |

| Indice de référence (LU1829220216) |

56,73 % (9,39 %) |

16,10 % | 0,61 | |

| *Le ratio de sharpe permet de mesurer la rentabilité d’un portefeuille d’actifs en fonction du risque de ce dernier. Plus le ratio de Sharpe est élevé, plus le portefeuille est performant. | ||||

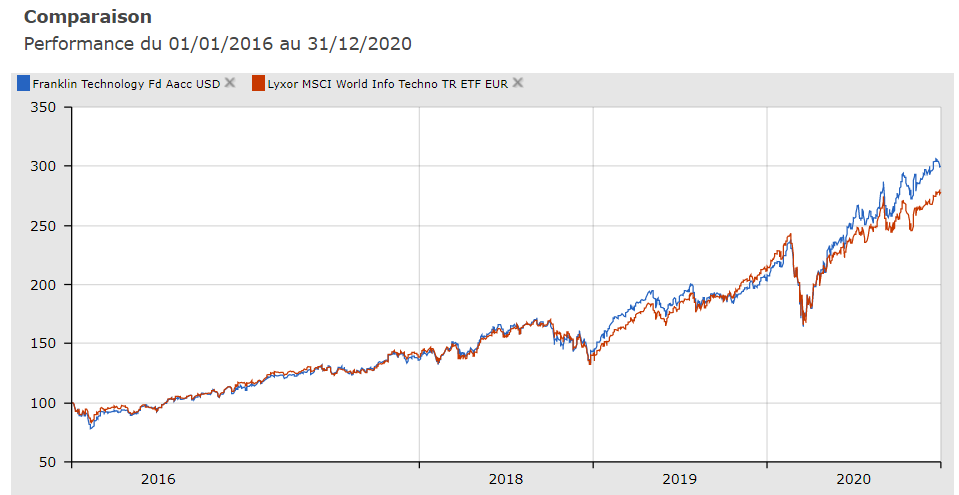

Franklin Technology – LU0109392836

Lien vers le site : Franklin Technology

Franklin Technology Fund a pour objectif d’augmenter la valeur de ses investissements à moyen et long terme.

Le Fonds poursuit une stratégie d’investissement gérée activement et investit principalement dans des actions émises par des entreprises technologiques de toute taille situées partout dans le monde. Le Fonds peut investir dans une moindre mesure dans des obligations émises par des entreprises.

Les sociétés dans lesquelles le Fonds investit peuvent opérer dans divers secteurs tels que l’informatique, le matériel informatique, les télécommunications, l’électronique, les médias et services d’information et instruments de précision, dont il est attendu qu’ils bénéficient du développement, de l’avancée et de l’utilisation de services et d’équipements technologiques et de communication.

L’indice de référence du Fonds est le MSCI World Information Technology Index. L’indice de référence sert uniquement de base de comparaison des performances du Fonds à l’intention des investisseurs. Il ne constitue ni une contrainte sur la façon dont le portefeuille du Fonds doit être construit, ni un objectif de performance à dépasser. Le Fonds peut s’écarter de l’indice de référence.

| 2016-2020 | ||||

|---|---|---|---|---|

| Rendement (rendement annualisé) |

Risque | Ratio de Sharpe* | Coefficient de corrélation | |

| Franklin Technology fund | 199,87 % (24,53 %) |

21,08 % | 1,18 | 0,93 |

| Indice de référence (LU0533033667) |

178,10 % (22,67 %) |

19,97 % | 1,15 | |

| *Le ratio de sharpe permet de mesurer la rentabilité d’un portefeuille d’actifs en fonction du risque de ce dernier. Plus le ratio de Sharpe est élevé, plus le portefeuille est performant. | ||||

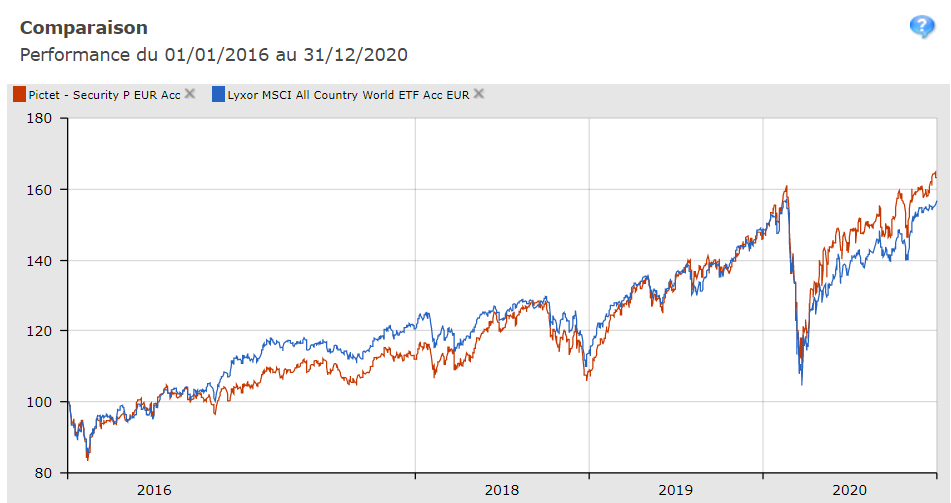

Pictet Security – LU0270904781

Lien vers le site : Pictet Security

« Le sentiment de sécurité est un besoin humain fondamental. La sécurité devient un facteur de plus en plus important pour les gouvernements, les entreprises et les individus du monde entier. De la protection contre les cyberattaques à la surveillance des infrastructures vitales, en passant par la sécurité alimentaire et personnelle, les sociétés capables de répondre aux défis liés à la sécurité devraient représenter des opportunités séduisantes à long terme pour les investisseurs. »

Pictet Security investit principalement dans les actions d’entreprises qui fournissent des produits de sûreté et de sécurité pour les systèmes, les personnes ou les organisations. Le Compartiment peut investir dans le monde entier, y compris sur les marchés émergents et en Chine continentale.

La composition du portefeuille n’est pas limitée par rapport à l’indice de référence, de sorte que la similitude des performances de pictet Security avec celle de l’indice de référence peut varier. L’indice de référence (MSCI All country World Index USD) est Utilisé pour l’objectif de performance et la mesure de performance.

| 2016-2020 | ||||

|---|---|---|---|---|

| Rendement (rendement annualisé) |

Risque | Ratio de Sharpe* | Coefficient de corrélation | |

| Pictet Security | 63,21 % (10,28 %) |

17,06 % | 0,62 | 0,93 |

| Indice de référence (LU1829220216) |

56,73 % (9,39 %) |

16,10 % | 0,61 | |

| *Le ratio de sharpe permet de mesurer la rentabilité d’un portefeuille d’actifs en fonction du risque de ce dernier. Plus le ratio de Sharpe est élevé, plus le portefeuille est performant. | ||||

CPR Invest Global Disruptive Opportunities – LU1530899142

Lien vers le site : CPR Invest Global Disruptive Opportunities

« Global Disruptive Opportunities est un fonds qui investit dans des entreprises internationales à l’origine de la disruption dans leur marché et les entreprises qui réagissent pour s’adapter aux mutations de leur secteur. Global Disruptive Opportunities permet ainsi aux investisseurs de bénéficier de la thématique de la disruption dans son ensemble. »

L’objectif d’investissement est de surperformer les marchés d’actions mondiaux sur le long terme (au moins cinq années) en investissant dans des actions de sociétés qui établissent des modèles d’affaires disruptifs ou qui en bénéficient, totalement ou partiellement.

Global Disruptive Opportunities est activement géré. À titre d’information, l’Indice MSCI World Net Total Return (dividendes nets réinvestis), libellé dans la devise de la Classe d’actions (EUR), sert a posteriori d’indicateur pour l’évaluation de la performance du Compartiment et, le cas échéant, pour calculer les commissions de performance. Il n’existe aucune contrainte relative à cet Indice de référence qui limite la constitution du portefeuille.

| 2016*-2020 | ||||

|---|---|---|---|---|

| Rendement (rendement annualisé) |

Risque | Ratio de Sharpe** | Coefficient de corrélation | |

| Global Disruptive Opportunities | 100,52 % (18,86 %) |

19,78 % | 0,97 | 0,90 |

| Indice de référence (LU1829220216) |

40,06 % (8,73 %) |

15,99 % | 0,57 | |

| *Fonds côté depuis le 23 décembre 2016 **Le ratio de sharpe permet de mesurer la rentabilité d’un portefeuille d’actifs en fonction du risque de ce dernier. Plus le ratio de Sharpe est élevé, plus le portefeuille est performant. |

||||

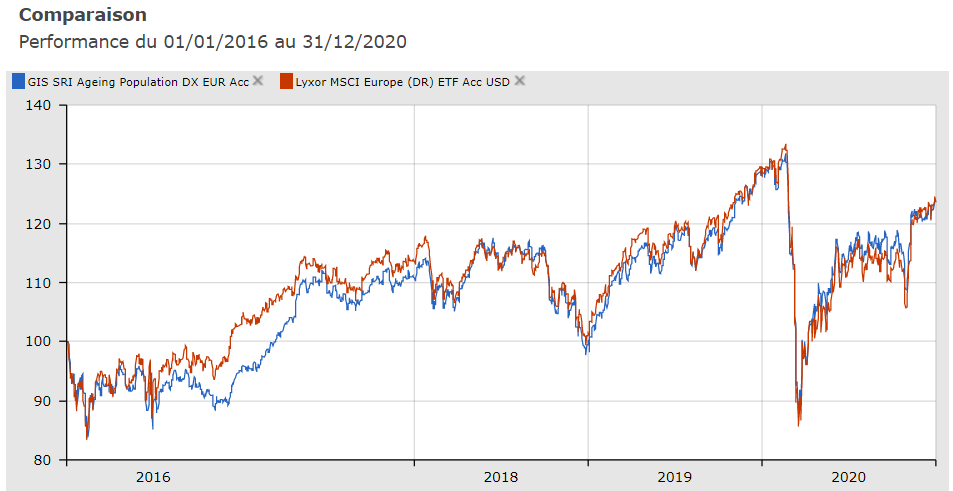

Generali IS SRI Ageing Population – LU1234787460

Fonds labellisé ISR

Lien vers le site : Generali IS SRI Ageing Population

L’objectif du Fonds est de surperformer son Indice de référence et de fournir une appréciation du capital à long terme en investissant dans des actions de sociétés qui répondent aux critères environnementaux, sociaux et de gouvernance (ESG), sélectionnées par le biais d’un processus d’analyse défini et suivi par le Gestionnaire financier parmi les secteurs identifiés comme étant ceux qui pourraient le plus bénéficier de la tendance démographique à long terme du vieillissement de la population.

Le Fonds fait l’objet d’une gestion active et fait référence à l’Indice de référence en cherchant à surperformer ce dernier. Le Gestionnaire financier choisit à son entière discrétion la composition du portefeuille du Fonds et aucune restriction ne s’applique quant au degré d’écart entre le portefeuille et la performance du Fonds et ceux de l’Indice de référence. L’Indicateur de référence du Fonds est le MSCI Europe – Net Total Return Index.

| 2016-2020 | ||||

|---|---|---|---|---|

| Rendement (rendement annualisé) |

Risque | Ratio de Sharpe* | Coefficient de corrélation | |

| Generali IS SRI Ageing Population | 23,65 % (4,33 %) |

17,77 % | 0,27 | 0,88 |

| Indice de référence (FR0010261198) |

23,58 % (4,32 %) |

18,13 % | 0,26 | |

| *Le ratio de sharpe permet de mesurer la rentabilité d’un portefeuille d’actifs en fonction du risque de ce dernier. Plus le ratio de Sharpe est élevé, plus le portefeuille est performant. | ||||

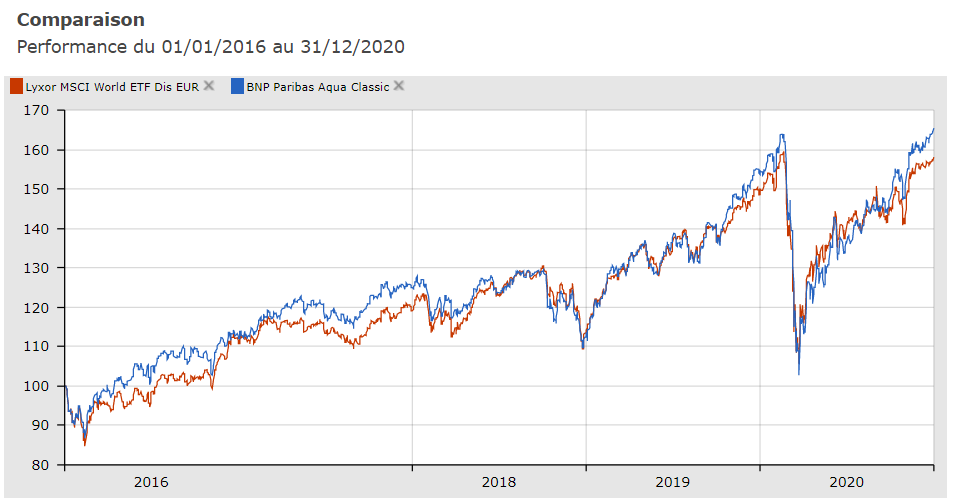

BNP Paribas Aqua Classic – FR0010668145

Fonds labellisé ISR

Lien vers le site : BNP Paribas Aqua classic

Aqua Classic a pour objectif d’obtenir, sur un horizon de cinq ans minimum, l’accroissement de la valeur de ses actifs à moyen terme en investissant dans des actions émises par des entreprises qui sont actives dans le secteur de l’eau et/ou des secteurs associés et qui sont sélectionnées pour la qualité de leur structure financière et/ou leur potentiel de croissance bénéficiaire. Aqua Classic répond à des critères extra-financiers de gestion socialement responsable. Aqua Classic investit dans l’ensemble de la chaîne de valeur de l’eau, qui comprend principalement trois secteurs : les infrastructures, le traitement et les services liés à l’eau.

Aqua Classic est géré activement. L’indice MSCI World en euro, dividendes nets réinvestis, est utilisé a posteriori comme indicateur de comparaison des performances. La stratégie de gestion est discrétionnaire et sans contrainte relative à l’indice.

| 2016-2020 | ||||

|---|---|---|---|---|

| Rendement (rendement annualisé) |

Risque | Ratio de Sharpe* | Coefficient de corrélation | |

| BNP Paribas Aqua Classic | 65,43 % (10,58 %) |

17,88 % | 0,61 | 0,94 |

| Indice de référence (FR0010315770) |

58,08 % (9,58 %) |

16,47 % | 0,61 | |

| *Le ratio de sharpe permet de mesurer la rentabilité d’un portefeuille d’actifs en fonction du risque de ce dernier. Plus le ratio de Sharpe est élevé, plus le portefeuille est performant. | ||||

Assurance vie, PER, compte titres :

Avez-vous choisi les bons fonds ?

la gestion conseillée

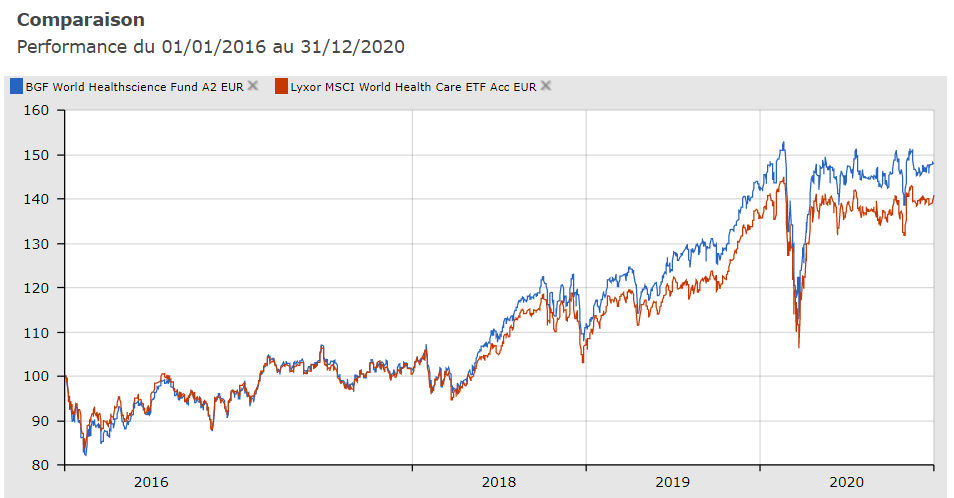

BGF World Healthscience Fund A2 EUR – LU0171307068

Lien vers le site : BGF World Healthscience

BGF World Healthscience Fund investit à l’échelle mondiale au moins 70 % du total de son actif dans des actions (et autres titres de participation) de sociétés dont l’activité principale est constituée des soins de santé, des produits pharmaceutiques, de la technologie et des fournitures médicales et du développement des biotechnologies.

BGF World Healthscience Fund est géré activement et le gestionnaire financier par délégation (GFD) peut choisir les investissements du Fonds. Lors de leur sélection, le GFD prendra en considération le MSCI World Health Care Index (l' »Indice ») en construisant le portefeuille du Fonds, ainsi qu’à des fins de gestion des risques pour s’assurer que le risque actif pris par le Fonds reste approprié compte tenu de l’objectif et de la politique d’investissement du Fonds. Le GFD n’a aucune obligation quant aux composantes ou à la pondération de l’Indice lors de la sélection des investissements. Le GFD peut également utiliser son pouvoir discrétionnaire pour investir dans des titres non inclus dans l’Indice afin de profiter d’opportunités d’investissement spécifiques. Cependant, les exigences sectorielles de l’objectif et de la politique d’investissement peuvent avoir pour effet de limiter l’écart entre les avoirs du portefeuille et l’Indice. Les investisseurs devraient utiliser l’Indice pour comparer la performance du Fonds. Il n’est pas prévu que la performance du Fonds suive celle de l’indice MSCI World Health Care

| 2016-2020 | ||||

|---|---|---|---|---|

| Rendement (rendement annualisé) |

Risque | Ratio de Sharpe* | Coefficient de corrélation | |

| BGF World Healthscience Fund | 47,89 % (8,13 %) |

17,04 % | 0,50 | 0,91 |

| Indice de référence (LU0533033238) |

40,81 % (7,08 %) |

17,00 %> | 0,44 | |

| *Le ratio de sharpe permet de mesurer la rentabilité d’un portefeuille d’actifs en fonction du risque de ce dernier. Plus le ratio de Sharpe est élevé, plus le portefeuille est performant. | ||||

EdRF Big Data – LU1244893696

Lien vers le site : EdRF Big Data

L’objectif d’EdRF Big Data consiste à surperformer l’indice MSCI World sur une période d’investissement de 5 ans, en investissant sur les marchés de capitaux internationaux et par la sélection, entre autres, de sociétés du secteur technologique ou liées aux technologies d’analyse avancée (Big Data). EdRF Big Data est activement géré.

Le fonds est activement géré et n’est pas conçu pour suivre l’Indice de référence (MSCI World, dividendes nets réinvestis ). Par conséquent, la composition des participations du portefeuille n’est pas limitée par la composition de l’Indice, et l’écart entre les participations du portefeuille et l’Indice peut être significatif.

| 2016-2020 | ||||

|---|---|---|---|---|

| Rendement (rendement annualisé) |

Risque | Ratio de Sharpe* | Coefficient de corrélation | |

| EdRF Big Data | 79,04 % (12,34 %) |

18,03 % | 0,71 | 0,94 |

| Indice de référence (LU0533033238) |

58,08 % (9,58 %) |

16,47 % | 0,61 | |

| *Le ratio de sharpe permet de mesurer la rentabilité d’un portefeuille d’actifs en fonction du risque de ce dernier. Plus le ratio de Sharpe est élevé, plus le portefeuille est performant. | ||||

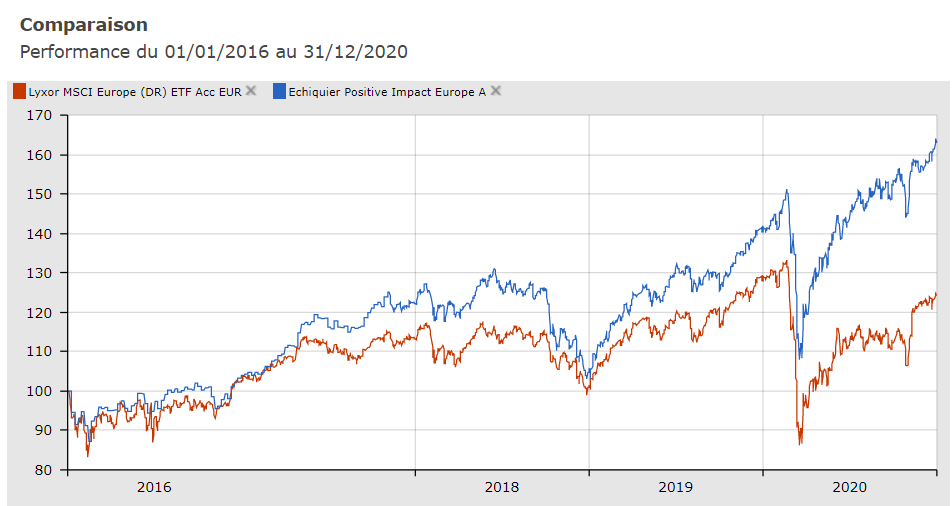

Échiquier Positive Impact Europe – FR0010863688

Labellisé ISR

Lien vers le site : Échiquier Positive Impact Europe

« Échiquier Positive Impact Europe est une SICAV labellisée ISR investie dans des entreprises européennes dont l’activité apporte des solutions aux objectifs du développement durable. »

Échiquier Positive Impact Europe est recherche la performance à long terme à travers l’exposition sur les marchés des actions européennes au travers d’entreprises qui se distinguent par leur bonne gouvernance ainsi que la qualité de leur politique sociale et environnementale, et dont l’activité apporte des solutions aux enjeux du développement durable.

L’objectif extra-financier est de minimiser les risques et de capter des opportunités en investissant dans des sociétés qui ont de bonnes pratiques en matière sociale, environnementale et de gouvernance et de contribuer à faire progresser les entreprises sur les enjeux ESG en engageant avec elles un dialogue régulier et en partageant avec elles des axes d’amélioration précis et suivis dans le temps.

L’indice MSCI EUROPE NR est un indicateur représentatif de la gestion d’Échiquier Positive Impact Europe. Cet indice, utilisé uniquement à titre indicatif, est représentatif de l’évolution des marchés actions des pays les plus développés en Europe. Il est calculé en euros, dividendes réinvestis. L’attention du souscripteur est attirée sur le fait que la composition du portefeuille pourra s’éloigner sensiblement de celle de son indicateur de référence.

| 2016-2020 | ||||

|---|---|---|---|---|

| Rendement (rendement annualisé) |

Risque | Ratio de Sharpe* | Coefficient de corrélation | |

| Échiquier Positive Impact Europe | 63,00 % (10,25 %) |

18,03 % | 0,68 | 0,93 |

| Indice de référence (FR0010261198) |

24,27 % (4,44 %) |

17,74 % | 0,27 | |

| *Le ratio de sharpe permet de mesurer la rentabilité d’un portefeuille d’actifs en fonction du risque de ce dernier. Plus le ratio de Sharpe est élevé, plus le portefeuille est performant. | ||||

Faut-il investir dans des fonds thématiques ?

La comparaison des fonds précédents avec leur indice de référence montre des corrélations très fortes (entre 0,88 et 0,94). Les fonds thématiques racontent de belles histoire, apportent du sens aux investissements, mais affichent des évolutions très proches de leur indice de référence lorsqu’il existe (qui n’est d’ailleurs pas forcément un indice thématique).

Les fonds thématiques ne seraient-ils pas avant tout un moyen pour la gestion active de créer des univers pour lesquels aucun indice de référence solide n’existe et d’échapper ainsi à une comparaison qui pourrait la desservir ?

Il est certain que la frontière des thèmes est plus floue que celle des secteurs ou des zones géographiques et permet de retrouver un peu de liberté par rapport à un indice de référence.

Mais c’est aussi là où la gestion active est attendue, dans l’identification de ces thèmes qui surperformeront le marché. Les fonds thématiques apportent une vraie justification à l’existence de la gestion active. C’est aussi ce que pense Nathalie Pelras, qui n’hésite pas à déclarer :

« Aujourd’hui, la gestion thématique est le Graal de la gestion active ! (Funds Magazine) »

D’ailleurs, certains fonds thématiques affichent des performances tout à fait correctes, et notamment des fonds ISR. Il serait donc possible de concilier responsabilité sociale et performance économique. Mais le label ISR n’est pas non plus exempt de tout reproche…