- Vous êtes ici:

- Accueil

- Quel est le meilleur placement à long terme ?

Comment placer son épargne à long terme ?

Vous disposez d’un capital à faire fructifier ? Vous souhaitez faire un placement financier régulièrement pour vous constituer un patrimoine ou préparer votre retraite ? Mais surtout, vous avez du temps ? Découvrez pourquoi et comment investir à long terme.

Pourquoi placer à long terme ?

Les placements à long terme sont ceux qui ont l’horizon temporel le plus lointain. Placer à long terme, cela signifie placer pour une durée d’au moins à 8/10 ans, sans limite maximale.

C’est parce que vous avez du temps que vous pouvez accéder à des placements vraiment rentables. C’est quand vous placez à long terme que les perspectives de gain sont les plus élevées.

Lorsque vous placez à long terme, vous ne vous contentez pas de mettre de l’argent de côté. Vous voulez que cet argent vous rapporte. Vous ne voulez plus épargner, vous voulez investir.

Pourquoi placer à long terme ? Parce que cela permet d’obtenir un rendement plus élevé qu’à court ou moyen terme. Votre patience est récompensée.

Lorsqu’on se penche sur la définition de l’épargne et de l’investissement, il apparaît que le rendement est bien la finalité de l’investissement.

L’épargne en revanche ne se définit pas par rapport au risque ou à la sécurité. L’épargne est la fraction non consommée du revenu. Elle peut donc être placée sur tous types de support en fonction de son objectif.

Contrairement à l’investissement dont l’objectif est la recherche de bénéfices, l’épargne répond à des motivations multiples :

- L’épargne de précaution vise à financer les dépenses de consommation à venir ou imprévues.

- L’épargne projet est constituée pour financer des projets tels que l’acquisition d’un véhicule, d’une résidence principale ou secondaire, un projet professionnel ou personnel exceptionnel, ou encore le financement des études des enfants.

- L’épargne patrimoine/retraite vise à se constituer un capital en vue d’objectifs de long terme. S’il existe une épargne qui peut être arbitrée en fonction de son niveau de risque, s’il existe un choix entre « épargne » et « investissement », il concerne la seule épargne de long terme.

Les caractéristiques d’un placement de long terme

Il existe une relation positive entre le rendement et le risque. Plus le risque est élevé, plus le rendement l’est également. Pourquoi ? Parce que le rendement est la rémunération du risque.

C’est parce que vous avez du temps que vous pouvez prendre des risques et que vous obtiendrez un rendement plus élevé :

- vous pouvez investir dans des placements qui ne sont pas liquides.

- vous pouvez investir dans des produits dont la valeur fluctue.

Lorsque vous placez sur le long terme, vous n’avez pas besoin immédiatement des sommes que vous avez investies (contrairement aux placements à court terme qui doivent pouvoir être disponibles immédiatement en cas d’imprévu). Vous pouvez donc investir dans des produits financiers qui ne sont pas un placement liquide, qui ne peuvent être vendus immédiatement.

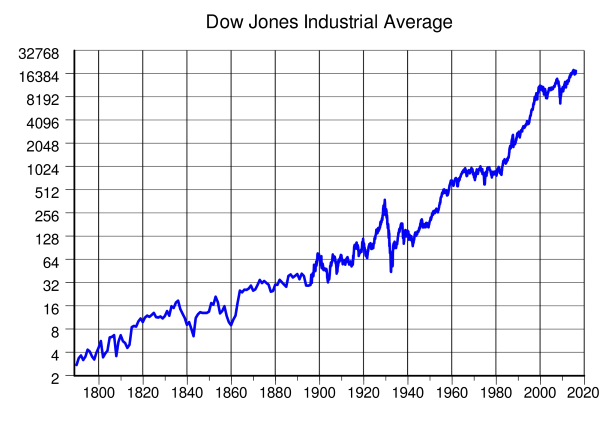

Lorsque vous placez sur le long terme, c’est la tendance de long terme de vos investissements qui importe, pas les fluctuations de court terme. C’est le rendement moyen sur une ou plusieurs décennies qui importe, pas les mouvements sur quatre ou cinq ans. Vous pouvez donc investir dans des produits cycliques dont la valeur fluctue autour d’une tendance positive.

A long terme, les cycles s’effacent au profit de la tendance. Vous acceptez des pertes (potentielles) à court terme pour profiter d’une tendance de fond positive.

Les meilleurs placements à long terme, les placements les plus rentables, sont les placements dont la valeur fluctue et qui ne peuvent être cédés immédiatement. Ces placements sont risqués et c’est ce qui vous permettra d’espérer un rendement élevé à long terme. En revanche, si vous investissez sur des placements liquides ou à capital garanti sur le long terme, vous paierez cette sécurité par un rendement moindre.

A long terme, si vous souhaitez vous constituer un capital, deux types d’investissement devront donc être privilégiés : l’investissement immobilier et l’investissement sur les marchés financiers. Bien entendu, ces placements étant spécifiques au long terme, ils sont à proscrire à court terme et déconseillés à moyen terme.

Quels sont les risques de vos placements ?

Un placement ne se limite pas à ce qu’il vous rapporte. Vous devez aussi tenir compte de ce qu’il peut vous coûter et vous assurer que les risques que vous prenez sont compatibles avec votre sensibilité au risque.

Dans la mesure où les placements procurent un gain financier (revenu ou plus-value), ils sont surtout exposés à des risques financiers. Les trois principaux sont les suivants :

-

- Le risque de contrepartie, qui se matérialise lorsque la contrepartie à une opération ou à un contrat manque à ses obligations avant que l’opération ait été réglée de manière définitive sous la forme d’un flux financier.

- Le risque de liquidité : ce risque correspond à l’impossibilité de céder un actif dans le délai et au prix raisonnablement attendus. Cela peut provenir d’un marché étroit où les cours fluctuent en raison d’un faible nombre d’acheteurs et de vendeurs. En conséquence, si vous souhaitez pouvoir récupérer votre argent rapidement, choisissez des actifs liquides. Vous pourrez les convertir immédiatement en monnaie sans perte de valeur.

- Le risque de marché regroupe les risques liés aux variables de marché et qui impacte la valeur du placement. Il englobe notamment les risques suivants : Le risque de volatilité, le risque lié au taux de change, le risque de taux d’intérêt, le risque de crédit, ou encore le risque lié à l’inflation.

Prudence, donc. La volatilité n’est pas le seul risque auquel sont exposés vos placements.

L’investissement immobilier

L’investissement immobilier attire car il rassure. Investir dans la pierre, c’est investir dans un bien tangible, avec cette idée que tout le monde aura toujours besoin de se loger. Si en plus de la perception de loyers réguliers, vous ajouter l’espoir d’une plus-value lors de la revente à des loyers réguliers, alors vous comprenez pourquoi l’immobilier suscite un tel engouement.

L’investissement immobilier peut prendre différentes formes : location nue, location meublée, avec ou sans défiscalisation (là aussi, les dispositifs sont multiples), pierre papier (SCPI), etc. Par ailleurs, il peut être financé à crédit ou comptant. C’est ce qui le rend complexe.

SCPI : un engouement qui ne se dément pas

L’investissement dans les Sociétés Civiles de Placement Immobilier (SCPI) consiste à acheter des parts dans un parc immobilier global détenu par la SCPI. Il s’agit donc d’un placement plus souple que l’investissement immobilier en direct. C’est un placement plutôt rentable puisqu’en 2019, les SCPI ont vu leur taux de distribution atteindre 4,4 %.

En 2019, les SCPI ont atteint un nouveau record de collecte. Après avoir marqué une pause en 2018, la collecte a atteint 8,6 milliards d’euros (+68 %).

Pourquoi un tel succès ? Parce qu’outre un rendement intéressant, les SCPI offrent de nombreux avantages :

- Une SCPI offre aux associés une diversification (et donc une réduction du risque) grâce à la présence d’immeubles variés au sein de son actif.

- Une mutualisation du risque : la diversification du portefeuille d’une SCPI permet de mutualiser le risque locatif et de compenser en partie l’effet négatif d’une vacance ou de loyers impayés avec les revenus tirés des autres immeubles loués.

- Une gestion déléguée : les SCPI permettent de profiter d’une gestion locative entièrement déléguée.

- Un ticket d’entrée accessible : l’épargnant peut investir sur des secteurs pour lesquels il est souvent écarté faute d’une surface financière suffisante à partir de quelques centaines d’euros.

- Des revenus réguliers : Plus ou moins importants selon la philosophie d’investissement, ces revenus sont versés sous la forme de revenus fonciers perçus chaque trimestre.

- Un placement flexible&nsp;: L’associé d’une SCPI peut renforcer progressivement son investissement.

L’investissement immobilier attire parce qu’il donne l’impression d’être sans risque. Il suffit d’acquérir un bien à crédit, de le louer, et de percevoir des loyers qui rembourseront le crédit. A vous l’argent facile, la (grosse) plus-value lors de la revente et/ou les loyers qui tombent dans votre poche lorsque le crédit sera éteint.

N’oubliez jamais que si l’investissement immobilier peut être rentable à long terme, c’est parce qu’il est risqué. Choisir un bien n’est jamais facile et le marché immobilier est cyclique. Investir dans l’immobilier ne s’improvise pas, c’est un projet qui doit être mûrement réfléchi.

L’investissement sur les marchés financiers

Contrairement à l’investissement immobilier, l’investissement sur les marchés financiers attire peu. Les marchés financiers sont assimilés à la spéculation effrénée et à l’économie casino, et les krachs financiers réguliers inquiètent.

L’investissement sur les marchés financiers présente pourtant des atouts indéniables.

- L’investissement sur les marchés financiers est relativement facile et accessible. Il peut s’effectuer au travers de nombreux supports (assurance vie, PEA, compte titres, épargne salariale, etc.) à partir de montants très faibles.

- Les fluctuations sur les marchés financiers peuvent être amples et brutales mas le rendement de long terme des actifs financiers ne se dément pas.

- Les actifs disponibles sont très variés (actions, obligations, matières premières, devises, or, etc.) et permettent de calibrer finement le couple rendement-risque. Cela permet de construire des portefeuilles sur mesure et adapté à tout type d’investisseur, du plus prudent au plus audacieux.

Pour être rentable, l’investissement sur les marchés financiers nécessite cependant une expertise plus pointue que pour un investissement immobilier. Il est donc recommandé de disposer d’une solide culture financière ou de faire appel à un professionnel. Vous pourrez alors tirer profit des nombreuses opportunités qu’offrent les marchés financiers.

Assurance vie : le placement préféré des français ?

Plus de 1 700 milliards d’euros d’épargne sont placés par les Français sur des contrats d’assurance-vie.

Pourquoi l’assurance vie séduit-elle autant ?

-

- Parce que le fonds en euros offre encore un rendement supérieur à l’épargne bancaire&nsp;: Le taux du Livret A est de 0,5 % alors qu’il peut approcher 2 % pour un bon fonds en euros totalement sécurisé.

- Parce que la diversité des unités de compte autorise une prise de risque cohérente avec le profil de chaque investisseur. A côté du fonds en euros sécurisé, les contrats d’assurance vie proposent des unités de compte plus ou moins risquées, dont le capital n’est pas garanti. En combinant ces unités de compte et le fonds en euros, chaque épargnant pourra obtenir le couple rendement-risque le plus adapté à son horizon temporel et à sa tolérance au risque.

- Parce que l’assurance vie bénéficie d’une fiscalité avantageuse. L’une des grandes forces de l’assurance vie reste sa fiscalité. Aucune plus-value ou moins-value n’est à déclarer pendant la durée de vie du contrat. Les bénéfices réalisés sont uniquement imposés lors de la récupération des sommes (retraits partiels ou clôture du contrat).

Parce que l’assurance vie est un outil de transmission unique. L’assurance vie permet de transmettre un capital à des conditions avantageuses, quel que soit le lien de parenté. Les sommes placées sur une assurance vie bénéficient ainsi d’un abattement de 152 500 euros par bénéficiaire au moment du décès de l’assuré.

Un investissement à long terme réussi, c’est un investissement qui vous aura permis de vous constituer un capital grâce à un rendement significatif. Ce rendement a néanmoins comme corollaire une prise de risque, qui doit être mesurée et adaptée à votre profil.

Épargner à court ou moyen terme est une opération sans risque ou à risque faible, qui ne nécessite pas forcément d’être accompagné. Investir à long terme est en revanche une opération risquée pour laquelle il ne peut qu’être conseillé d’être accompagné.