- Vous êtes ici:

- Accueil

- Blog

- Assurance-vie

- Quel est le rendement d’une assurance vie ?

L’assurance vie est le placement financier préféré des Français. Mais savez-vous combien rapporte une assurance vie ? Faut-il faire confiance aux comparatifs et aux classements ?

Vous souhaitez simuler la valeur d’un contat d’assurance vie ? Essayer ce simulateur.

Sommaire

- Qu’est-ce que le rendement d’une assurance vie ?

- Quel est le rendement d’une assurance vie ?

- Le rendement du fonds en euros : une donnée vraiment utile ?

Qu’est-ce que le rendement d’une assurance vie ?

Le rendement est une mesure de la performance. Il correspond au rapport du résultat obtenu aux moyens engagés pour l’obtenir. Lorsqu’il s’agit d’évaluer les performances d’un placement financier, c’est un rendement financier qui est calculé. Ce rendement financier rapporte le flux financier généré sur la période au montant du placement. C’est un taux, qui s’exprime en pourcentage. Le rendement d’une assurance vie, c’est ce qu’elle vous rapporte.

La mesure « brute » du rendement financier, qui rapporte les revenus tirés d’un placement aux sommes investies, peut être enrichie pour tenir compte de différents facteurs. Il est ainsi possible de calculer un rendement « net » qui tient compte des différentes charges associées au placement (fiscalité, frais de gestion…) ou encore un rendement réel qui tient compte de l’inflation. Sauf cas exceptionnels (inflation négative par exemple, qui conduit à un rendement réel supérieur au rendement nominal), le rendement brut est supérieur au rendement net, lui-même supérieur au rendement réel.

Il convient par ailleurs de préciser que deux rendements ne peuvent être comparés que s’ils se rapportent à une même période. C’est généralement l’année qui est retenue.

Comme pour tout placement financier, le rendement d’une assurance vie sera calculé en rapportant les gains sur les primes versées.

Si la valeur d’un contrat d’assurance vie au 31 décembre est de 102 000 euros pour un versement de 100 000 euros au 1er janvier, alors le rendement annuel (net de frais de gestion mais avant prélèvements sociaux) s’établit à (102 000-100 000)/100 000 = 2 %.

Quel est le rendement d’une assurance vie ?

Chaque année, vous trouverez dans la presse spécialisée et sur internet les « rendements de l’assurance vie » de l’année, qui permettent selon certains de déterminer l’assurance vie la plus performante.

Ne vous faites pas piéger. Ces « rendements de l’assurance vie » et les classements qui en découlent ne veulent plus rien dire depuis longtemps.

Les rendements annoncés ne sont pas des rendements d’assurances vie mais des performances de fonds en euros. La différence est importante car il y a bien longtemps que les contrats monosupports ont été remplacés par des contrats multisupports.

Le rendement d’un contrat d’assurance vie monosupport correspond bien au rendement de son fonds en euros car il s’agit du seul support disponible. Cependant, ils sont de plus en plus rares et ce ne sont pas leurs rendements qui sont mis en avant dans les classements…

Comme leur nom l’indique, les contrats multisupports proposent d’investir sur différents types de supports : un ou des fonds en euros et des unités de compte (UC).

- Les sommes investies sur un fonds en euros sont réévaluées chaque année du taux de rendement positif du fonds en euros. Le capital investi est garanti et progresse chaque année.

- Une unité de compte est un instrument financier accessible au travers d’une assurance vie, et dont le montant n’est pas garanti par l’assureur. La valeur d’une unité de compte peut augmenter, mais aussi diminuer. Contrairement au fonds en euros, les sommes investies dans des unités de compte ne sont pas garanties. Leur valeur peut diminuer. Il existe donc un risque de perte. Au travers des unités de compte (essentiellement des OPC), il est possible d’investir dans des classes d’actifs plus ou moins rentables (et donc plus ou moins risquées, puisque le rendement et le risque sont liés).

Par ailleurs, le rendement d’un contrat multisupports peut d’autant moins être assimilé à celui de son fonds en euros que de plus en plus de contrats interdisent désormais que les sommes versées soient intégralement investies sur un fonds en euros. Ce que vous rapporte votre assurance vie correspond donc de moins au moins au rendement du fonds en euros.

Une assurance vie dont le fonds en euros procure 2,5 % par an mais qui impose un minimum de 30 % d’unités de compte a-t-elle véritablement un rendement de 2,5 % ? Non.

Ce que l’on vous vend chaque année comme le rendement des assurances vie n’est donc que le rendement des fonds en euros de ces assurances vie. Or, le rendement des fonds en euros n’est qu’un critère parmi d’autres de la performance et de la qualité d’un contrat d’assurance vie.

Juger de la performance d’un contrat d’assurance vie à partir des seules performances de son fonds en euros n’est pas suffisant. C’est comme si vous jugiez de la qualité d’un smartphone à partir des seules performances de sa batterie.

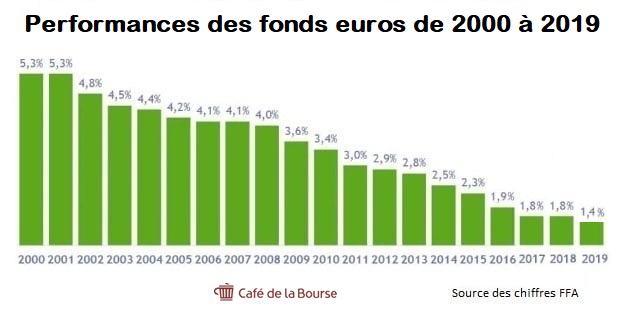

S’il fallait néanmoins retenir quelque chose de ces classements et de ces rendements, c’est que le rendement moyen des fonds en euros diminue régulièrement, en lien avec la baisse des taux d’intérêt et du rendement des obligations. Les fonds en euros sont en effet composés en majorité d’obligations que les compagnies d’assurance vie conservent jusqu’à leur terme. Cela explique le décalage entre la baisse des taux et le rendement des fonds en euros.

Quoi qu’il en soit, il est clair qu’avec des taux d’intérêt souverains en territoire négatif pour certains pays, la baisse du rendement des fonds en euros se poursuivra. Ou alors, d’autres contraintes seront imposées pour bénéficier d’un rendement bonifié :

- Une part plus ou moins importante d’unités de compte dans le contrat : cette contrainte existe déjà pour certains contrats.

- Une moindre disponibilité des fonds investis.

Mais alors, combien rapporte une assurance vie ?

Le rendement du fonds en euros : une donnée vraiment utile ?

Dès lors qu’il existe une infinité de combinaisons entre fonds en euros et unités de compte, il n’est pas possible de calculer un rendement unique pertinent. Est-ce un problème ? Non.

Ce n’est pas un problème car les taux des fonds en euros sont devenus si faibles qu’ils sont insuffisants pour faire fructifier un capital significativement. N’espérez pas préparer votre retraite en investissant uniquement sur un fonds en euros. Vous serez déçu. Pour vous en persuader, vous pouvez estimer l’évolution d’un contrat d’assurance vie en fonction de son rendement grâce à ce simulateur.

Ce n’est pas un problème car le rendement n’est pas la seule dimension à considérer. Vous devez aussi tenir compte du risque. En effet, les fonds en euros délivrent un rendement faible car ils sont sans risque. Si vous êtes prêt à accepter une dose de risque, vous pouvez espérer un rendement significativement supérieur à celui d’un fonds en euros, aussi bon soit-il. Attention cependant, gardez toujours à l’esprit que rendement et risque sont positivement liés. Pourquoi ? Parce que le rendement est la rémunération du risque. Il n’existe pas de placement sans risque avec un rendement élevé.

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

L’objectif n’est pas de se ruer sur le meilleur fonds en euros. Il est de rechercher le couple rendement-risque qui vous correspond. Comment est estimé ce couple ? En tenant compte

- De votre tolérance au risque : si la perspective de subir des pertes en capital, même temporaires, vous paralyse, le fonds en euros est effectivement la seule option qui vous reste au sein d’un contrat d’assurance vie. En revanche, si vous acceptez de prendre des risques pour améliorer le rendement de vos placements, vous pourrez espérer un rendement significativement supérieur à celui des fonds en euros.

- De votre horizon temporel si votre horizon de placement est inférieur à 5 ans, il est déconseillé de prendre des risques avec votre épargne. L’assurance vie n’est pas le placement qui vous convient. Par contre, si votre horizon est supérieur à 10 ans, vous pouvez envisager de prendre des risques. Plus l’horizon temporel est long, plus le rendement d’un placement converge vers sa valeur de long terme.

« La durée d’un investissement est un élément clé pour le choix d’un produit d’épargne ou d’investissement adapté. Si vous placez votre argent pour quelques mois, ou si vous êtes susceptible d’en avoir besoin à tout moment, il ne faut pas prendre de risque et privilégier les formules sûres, qui garantissent un maintien ou une progression du capital. À l’inverse, si vous avez un horizon d’au moins huit à dix ans, car vous disposez déjà d’une solide épargne de précaution pour faire face à un besoin d’argent, vos choix sont très ouverts. Une prise de risque peut alors être envisagée afin de tenter d’engranger des performances supérieures à celles des formules sans risque. »

La financepourtous

- De vos objectifs : si votre objectif est de vous constituer un capital sur le long terme, le fond en euros seul ne suffit pas. En revanche, si vous souhaitez préserver la valeur de votre capital (parce que vous voulez le transmettre par exemple), la prise de risque devra être minime.

Vous l’aurez compris, le rendement du fonds en euros n’est pas la donnée la plus important pour vos placements. L’évaluation de votre couple rendement-risque de référence, qui vous permettre de construire ensuite un portefeuille de titres qui vous correspondra est bien plus importante.

Le choix des unités de compte et la conception d’un portefeuille cohérent avec un couple rendement-risque de référence sont néanmoins un exercice compliqué pour un novice. C’est la raison pour laquelle de nombreux épargnants se contentent du fonds en euros. La peur de faire des mauvais choix d’unités de compte, couplée bien souvent à des connaissances financières limitées, explique pourquoi plus des trois quarts des encours de l’assurance vie sont déposés sur des fonds en euros.

Articles similaires

Assurance habitation : les nouveaux usages qui bousculent les garanties classiques

À quel âge ouvrir une assurance vie ? Guide selon chaque étape de la vie

Investir dans une entreprise : bien plus qu’une simple affaire de rendement

Private equity : comment se lancer dans un investissement prometteur ?