- Vous êtes ici:

- Accueil

- Blog

- Assurance-vie

- Comment répartir son assurance vie ?

L’assurance vie, c’est bien mais ce n’est qu’une enveloppe fiscale. Ce qui importe c’est ce que vous mettez dedans. Découvrez quelques conseils pour bien répartir votre assurance vie entre fonds en euros et unités de compte.

Vous avez souscrit un contrat d’assurance vie pour ses nombreux avantages (fiscalité, transmission, etc.) ou simplement parce que comme la plupart d’entre nous, votre conseiller bancaire vous l’a habilement suggéré.

Lorsque vous avez souscrit votre contrat d’assurance vie, vous avez décidé des montants que vous y placeriez et de leur périodicité.

Vous avez ensuite choisi la répartition de vos versements.

Qui a choisi cette répartition ? Êtes-vous certain que cette répartition est appropriée ? Savez-vous comment bien répartir une assurance vie ?

Voici quelques éléments qui vous aideront à y voir plus clair.

La solution de facilité : 100 % fonds en euros

La première option, fréquente, consiste à tout investir sur un fonds en euros.

Pourquoi ?

- Parce que le capital placé sur un fonds en euros est garanti et que le taux de rémunération est positif, même s’il est de plus en plus faible et se situe désormais aux alentours (voire en dessous) du taux du livret A. De plus, les sommes qui peuvent être épargnées sur un fonds en euros sont bien plus importantes que sur un livret A (plafonné à 22 950 euros).

- Parce que les sommes investies sur un fonds en euros sont rapidement disponibles. Si la loi Sapin 2 n’existait pas, le fonds en euros pourrait, au même titre que le Livret A, accueillir votre épargne de précaution.

- Parce que les unités de compte sont des supports risqués complexes à appréhender. Il en existe de nombreuses et sans un minimum de connaissances, il n’est pas possible de les combiner correctement entre elles.

Sur près de 1 900 milliards d’euros d’encours des contrats d’assurance vie, plus de 70 % sont placés sur des fonds en euros et moins de 30 % sont investis dans des supports risqués.

Placer la totalité des fonds de son contrat d’assurance vie dans un fonds en euros sera indiqué pour tous ceux qui souhaitent préserver la valeur de leur capital, sans chercher à le faire fructifier.

Ce sera l’option qui pourra âtre retenue par les épargnants. Cependant, elle ne conviendra pas aux investisseurs. Épargner et investir répondent en effet à deux logiques différentes.

- Épargner, c’est mettre de côté.

- Investir, c’est rechercher du rendement.

Si vous recherchez du rendement, vous ne pouvez pas (plus ?) vous contenter de placer sur un fonds en euros. Ce n’est pas avec un fonds en euros que vous ferez fructifier votre capital à long terme.

Si vous recherchez du rendement, vous devrez vous tourner vers des unités de compte. Oui mais lesquelles ? Et comment les répartir ?

La loi Sapin 2

Une des dispositions de la loi « Sapin 2 » vise à protéger votre épargne, comme par exemple votre assurance vie, en modernisant des mesures existantes dont l’application serait exceptionnelle et limitée dans le temps.

Le législateur est parti du constat suivant : en cas de remontée significative et rapide des taux d’intérêt sur les marchés obligataires, il existe un risque réel de voir les détenteurs de contrats d’assurance vie retirer en masse les sommes placées sur leur contrat. Cette sortie massive des capitaux mettrait ainsi en péril la pérennité de certaines compagnies d’assurances et, par voie de conséquence, la sécurité patrimoniale de l’ensemble des souscripteurs.

La loi « Sapin 2 » étend ainsi le domaine d’intervention du Haut Conseil de Stabilité Financière (HCSF) afin de protéger les clients des organismes d’assurance des conséquences d’une crise financière globale et majeure.

En cas de menace grave et caractérisée de la situation financière d’un organisme du secteur de l’assurance (assureurs, réassureurs, mutuelles, institutions de prévoyance), le HCSF peut prendre les mesures conservatoires suivantes :

- Limiter temporairement l’exercice de certaines opérations ou activités, y compris l’acceptation de primes ou versements

- Restreindre temporairement la libre disposition de tout ou partie des actifs

- Limiter temporairement, pour tout ou partie du portefeuille, le paiement des valeurs de rachat

- Retarder ou limiter temporairement, pour tout ou partie du portefeuille, la faculté d’arbitrages ou le versement d’avances

Ces mesures sont temporaires, d’une durée de 3 mois renouvelable si les conditions qui justifient leur mise en place n’ont pas disparu. S’agissant des rachats, la limitation ne peut être renouvelée qu’une fois ; ils ne peuvent donc être limités durant plus de 6 mois consécutifs.

Source : cardif.fr

Investir en se fixant le bon objectif

Investir, c’est rechercher du rendement. Quel que soit le niveau de ce rendement. L’investisseur, ce n’est pas uniquement celui qui recherche un rendement élevé. C’est aussi celui qui cherche un rendement supérieur à celui du Livret A ou du fond en euros « parce que ça ne rapporte plus rien ».

Contrairement à l’épargnant, l’investisseur est obligé de prendre des risques. C’est la condition indispensable pour obtenir un rendement significativement supérieur à un placement sans risque.

Pourquoi ? Parce que le rendement est la rémunération du risque. Plus vous prenez des risques avec un investissement, plus vous en attendez une rémunération élevée.

- Ceux qui investissent dans les cryptomonnaies espèrent faire fortune mais savent aussi qu’ils peuvent perdre une grande partie de leur mise.

- En revanche, les investisseurs qui adoptent des portefeuilles de type « défensif » savent qu’ils n’obtiendront pas un rendement annuel à deux chiffres. En contrepartie, les pertes qu’ils risquent sont limitées.

Cependant, si investir consiste à chercher du rendement, ce n’est pas le rendement qui doit être votre critère de choix. C’est le risque.

Qu’est-ce que le risque de vos placements ? C’est bien évidemment le risque de perte en capital. Mais c’est aussi l’incertitude du rendement, son caractère aléatoire.

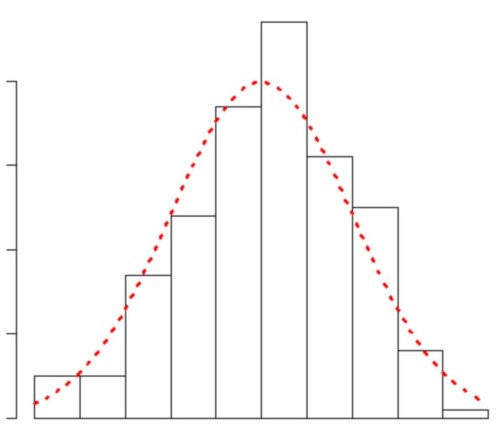

Un investisseur qui vise un rendement annuel de X % sait que ce rendement pourra varier et que ce rendement cible correspond au rendement moyen qu’il peut espérer. Plus le rendement sera élevé, et plus l’incertitude sera grande.

- Un investisseur qui vise un rendement cible de 3 % peut s’attendre à ce que le rendement annuel se situe la plupart du temps entre 0 et 6 %. Dans certaines situations extrêmes, ces bornes pourront être franchies.

- Un investisseur qui vise un rendement cible de l’ordre de 10 % s’exposera à une incertitude bien plus grande (à la hausse comme à la baisse). Il ne sera pas rare de connaître des progressions supérieures à 20 % ou des baisses de même ampleur.

Le degré d’incertitude (et les éventuelles pertes associées) que nous pouvons tolérer pour nos placements diffère selon les individus. Or, c’est ce niveau d’incertitude tolérable qu’il est important de mesurer, bien avant de s’occuper du rendement. C’est votre niveau de tolérance aux pertes qui déterminera le rendement que vous pouvez espérer.

- Si vous dépassez votre seuil de tolérance aux pertes, vous prendrez vos pertes. Vous n’attendrez pas que les marchés remontent. Vous prendrez vos pertes parce que vous aurez peur de perdre encore plus.

- Si vous ne dépassez pas ce seuil, vous conserverez vos placements sur l’horizon temporel prévu et vous obtiendrez un rendement annuel moyen proche de votre cible. Vous aurez de grandes chances d’atteindre les objectifs que vous vous étiez fixés.

Ce que vous devez faire avant tout lorsque vous avez décidé de prendre des risques, c’est évaluer votre tolérance aux pertes.

Lorsque vous aurez défini votre seuil de tolérance, vous rechercherez le rendement le plus élevé qui respecte ce seuil.

Si votre tolérance se situe à -10 %, alors vous construirez (ou vous ferez construire par un professionnel) un portefeuille dont la perte maximale n’excède pas -10 %. Le rendement que vous obtiendrez se situera vraisemblablement aux alentours de 4 %. Cela vous paraîtra peut-être faible mais si vous cherchez une cible plus élevée, vous accroîtrez le risque de dépasser votre seul de tolérance avec les conséquences que cela impliquera.

C’est votre tolérance aux pertes qui déterminera le rendement de votre assurance vie. Ce ne sera pas le rendement qu’il vous faut pour gagner de l’argent le plus rapidement possible parce que vous commencez à épargner trop tard.

Votre objectif, ce ne sera pas de gagner X % par an. Ce sera de ne pas perdre plus de Y % en cours de vie de votre contrat, seuil au-delà duquel vous vendez tout et prenez vos pertes.

C’est moins intuitif, c’est plus difficile à déterminer, mais ce sera bien plus efficace. Il ne s’agit pas de s’orienter à la va-vite vers une allocation prédéfinie en répondant à trois questions sur un coin de table.

Vous devez bien réfléchir aux risques que vous êtes prêts à prendre :

- À partir de quel niveau de pertes êtes-vous vraiment inquiet ? 5 % ? 20 % ? 50 % ?

- Quel est votre horizon de placement ? Plus il sera limité, moins vous devrez prendre de risque.

Un conseil : si vos connaissances en matière d’investissements financiers sont limitées, faites appel à un professionnel pour cette étape cruciale. Mieux vaut être sûr que votre objectif est correctement défini et qu’il tient compte de votre profil de risque, de vos objectifs et de votre horizon temporel. Cela vous évitera de faire n’importe quoi, avec les conséquences qui vont avec.

Bien répartir pour atteindre son objectif

Vous répartirez donc votre contrat d’assurance vie entre fonds en euros et unités de compte (les supports risqués) en cohérence avec votre tolérance aux pertes.

Mais attention, ce n’est pas parce que vous prendrez des risques que vous obtiendrez forcément du rendement.

Le risque est une condition pour obtenir du rendement mais ce n’est pas parce que vous prenez des risques que vous obtenez du rendement. Parmi les supports risqués de votre contrat d’assurance vie se trouvent très certainement des supports qui, sur votre horizon de placement, seront risqués et non rentables.

Pour éviter ces fonds, ou en tout cas en limiter l’impact, vous devrez diversifier votre portefeuille entre différentes classes d’actifs et différentes zones géographiques. Grâce à cette diversification, vous diminuerez le risque d’investir uniquement sur le mauvais cheval.

- Parmi les classes d’actif, vous aurez généralement le choix entre des actions (risquées mais avec un rendement espéré élevé) et des obligations (moins risquées que les actions mais moins rentables). Plus rarement mais de plus en plus fréquemment, vous trouverez aussi de l’immobilier et des matières premières, qui offrent une vraie décorrélation avec les marchés financiers.

- Différentes zones et pays vous seront proposés : la France la zone euro et les États-Unis dans la plupart des contrats mais aussi les pays émergents, le Japon, la Chine, etc.

- Par ailleurs, vous aurez aussi parfois la possibilité de choisir entre des ETF (Exchange-Traded Funds) ou des fonds à gestion active.

Comme les différentes classes d’actifs ne présentent pas le même niveau de risque, vous pourrez les combiner pour obtenir le niveau de risque que vous souhaitez.

Lorsque vous diversifiez, variez les classes d’actifs et les zones avant de retenir des fonds de la même classe d’actif et de la même zone. Cela vous permettra de réduire la volatilité de votre portefeuille (l’ampleur des fluctuations de votre rendement).

Par ailleurs, n’oubliez pas que la répartition peut aussi être temporelle. N’hésitez pas à procéder à des versements réguliers, qui vous permettront d’investir à différents moments du cycle économique. Comme la diversification des classes d’actifs et des zones géographiques, la diversification temporelle est source de réduction de risque.

Alors, comment bien répartir son assurance vie ?

- Bien répartir votre assurance vie, c’est d’abord investir sur différentes classes d’actifs : fonds en euros, actions, obligations, immobilier, matières premières.

- C’est ensuite investir sur différentes zones (pour les actions et dans une moindre mesure les obligations). Les États-Unis sont incontournables pour les actions.

- Enfin, c’est décider du bon dosage entre les différentes unités de compte correspondantes.

- (Facultatif) Ceux qui le souhaitent pourront procéder à des versements réguliers (en respectant la répartition cible définie précédemment) pour diversifier et réduire encore les risques.

Votre objectif sera de répartir les unités de compte et le fonds en euros de manière à ce que le rendement soit le plus élevé possible sans dépasser votre seuil de tolérance.

Est-ce compliqué ? Oui, si vos connaissance et votre temps à y consacrer sont limités.

Si vous craignez de ne pas parvenir à répartir correctement votre assurance vie, plusieurs options s’offrent à vous :

- Tout placer sur le fonds en euros : solution de facilité qui ne convient pas aux investisseurs.

- Opter pour une gestion de type profilée ou piloté proposée dans votre contrat. Vous retiendrez un profil cohérent avec votre tolérance aux pertes (veillez néanmoins à ne pas confondre la volatilité et la perte maximale lors du choix du profil). Vous n’obtiendrez pas une répartition sur mesure mais vous ne courrez pas de risques inconsidérés de nature à solder votre contrat et à prendre vos pertes.

- Adopter des portefeuilles qui ont fait leur preuves. À vous de bien vérifier qu’ils vous correspondent.

- Choisir un professionnel qui vous proposera une répartition sur mesure, adaptée à votre profil de risque, à vos objectifs et à votre horizon temporel. C’est possible, et c’est assurément la meilleure solution.

À vous de jouer.